Устойчивый рост?

Да, напряженность в мире растёт.

Кто-то связывал это с событиями в Венесуэле, но объём венесуэльской нефти, что для мира в целом, что для закупок Китаем слишком мал.

Да и Штатам там без длительных капитальных вложений ничего не обломится.

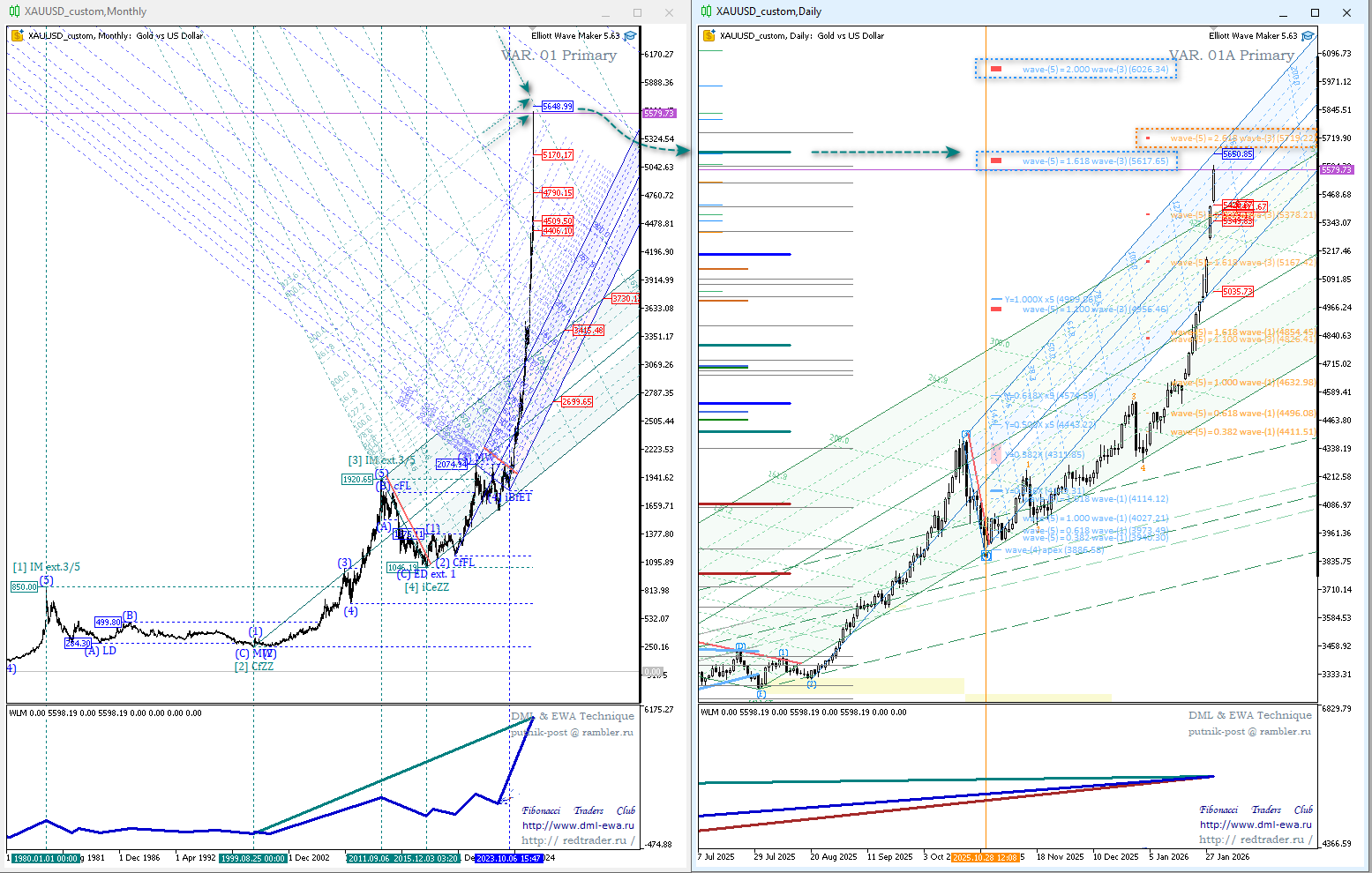

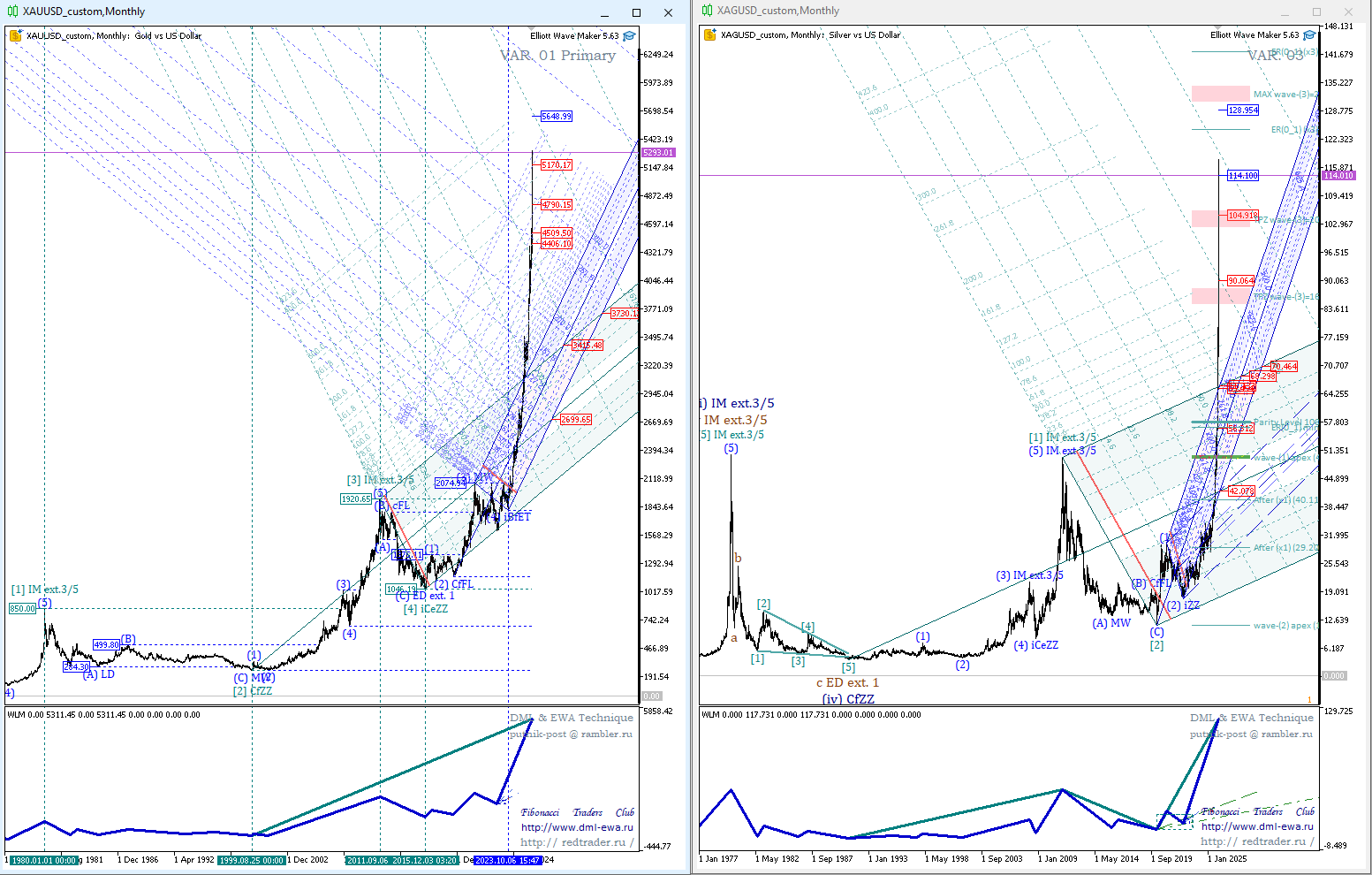

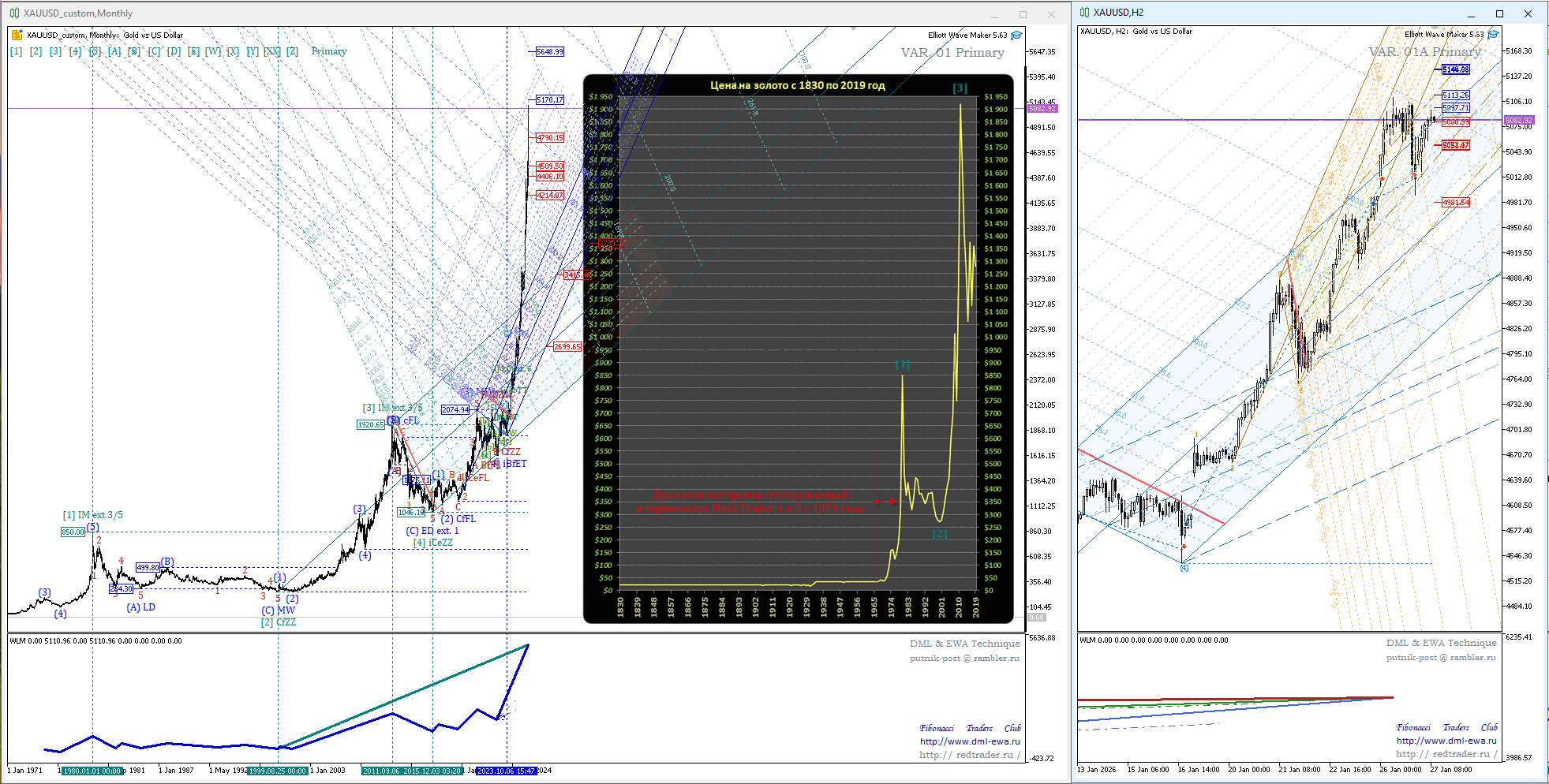

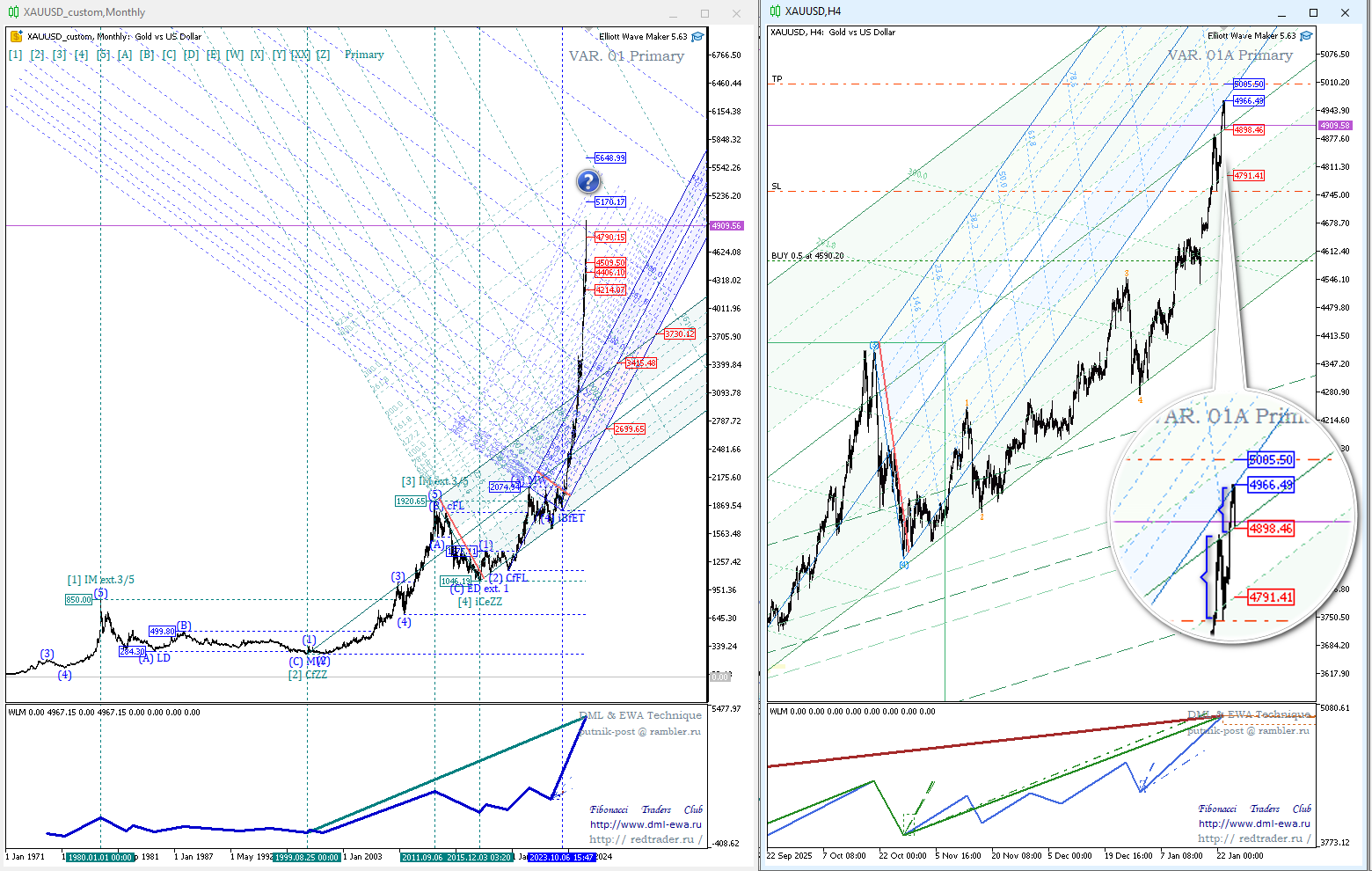

А вот возня вокруг Ирана…, и рост золота с обесцениваем доллара — могут сказаться существенно.

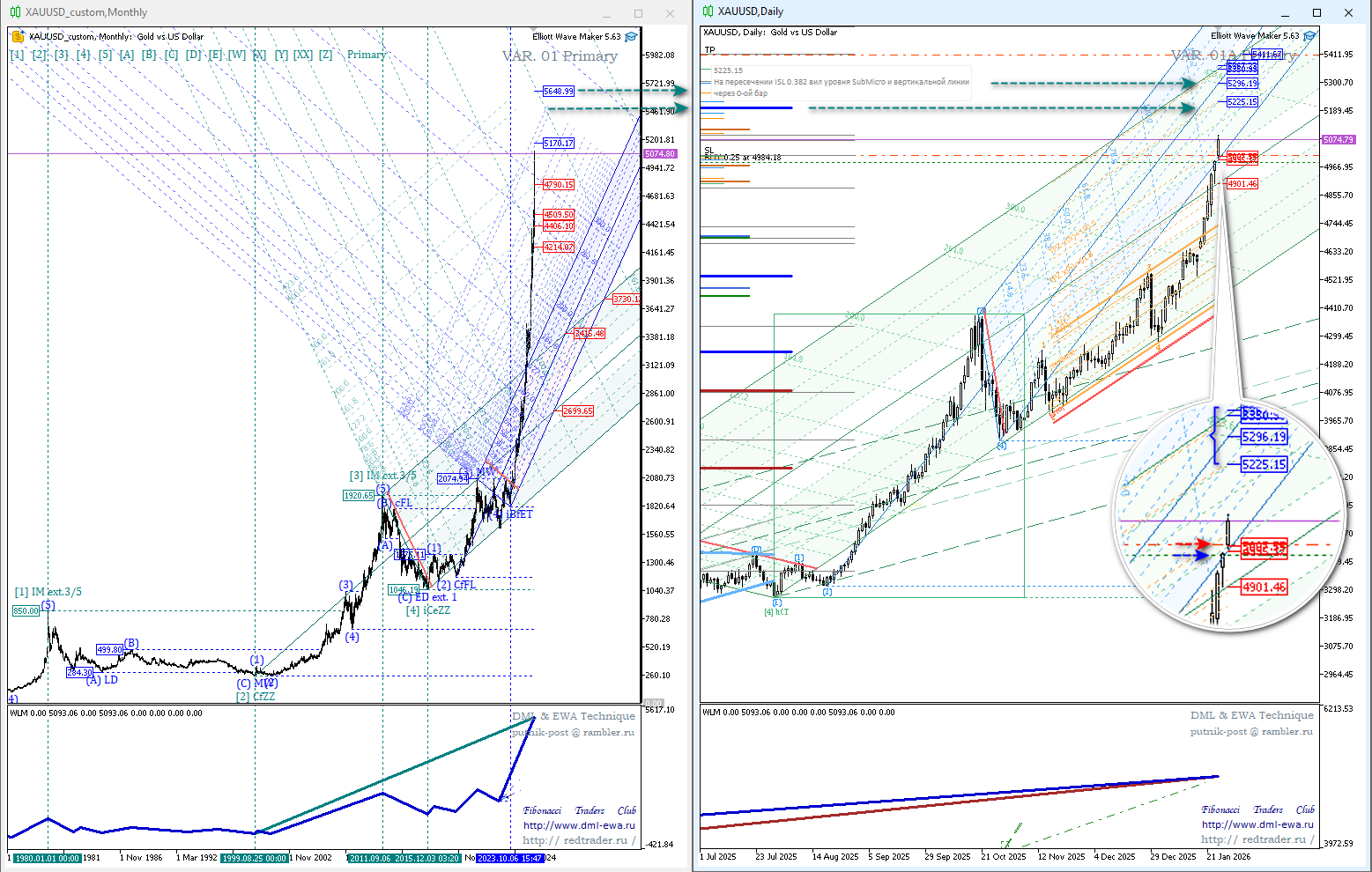

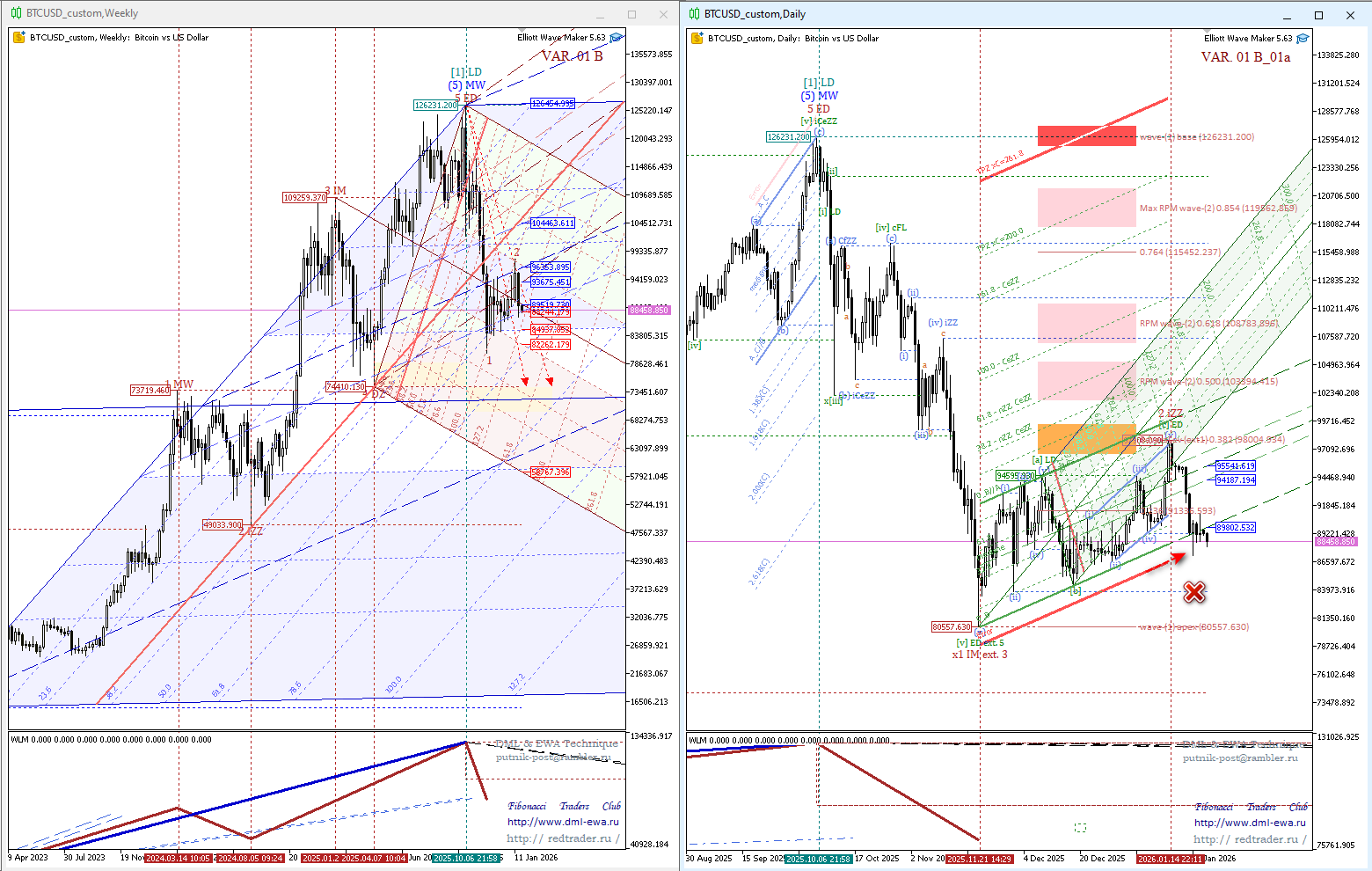

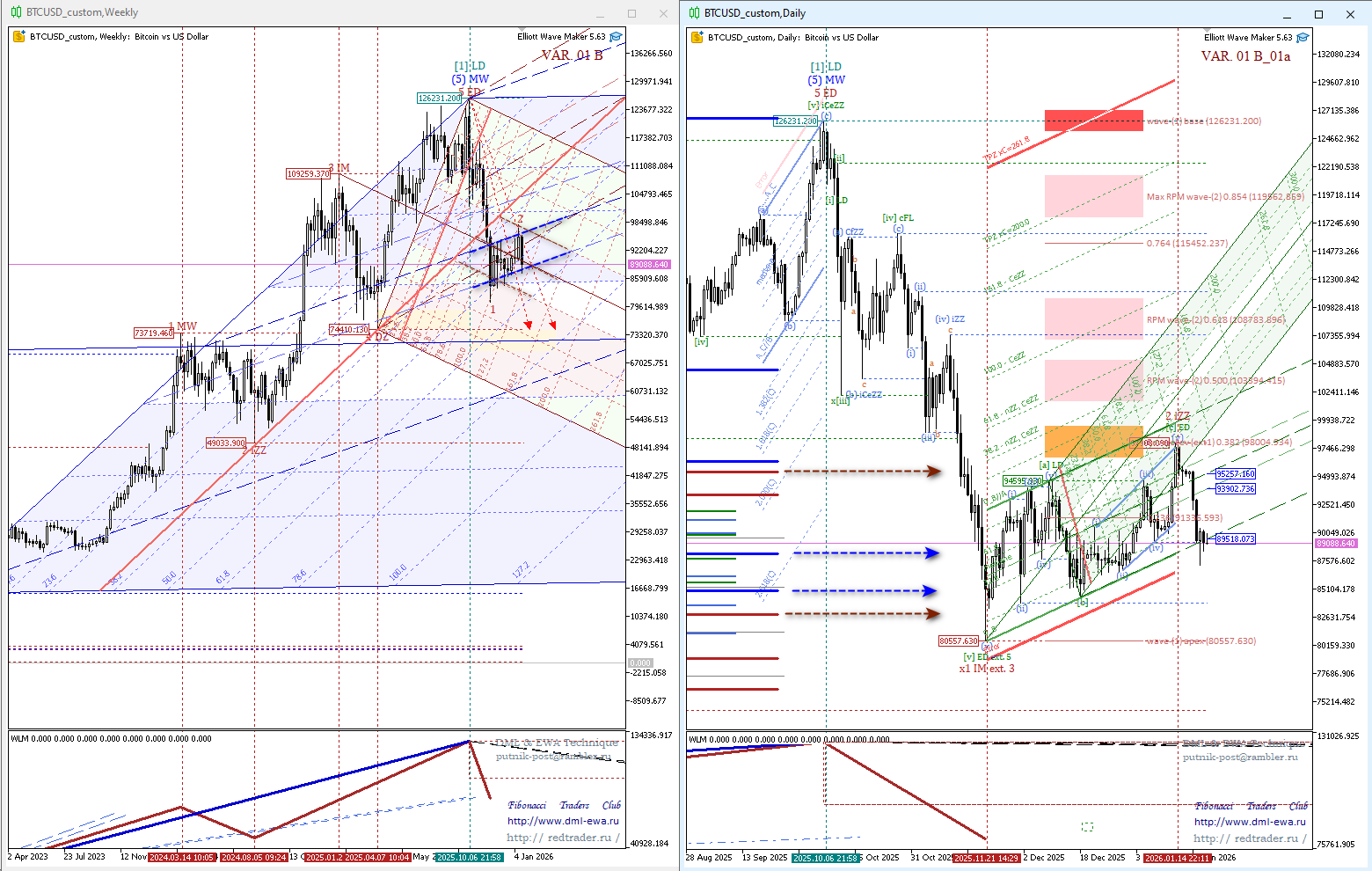

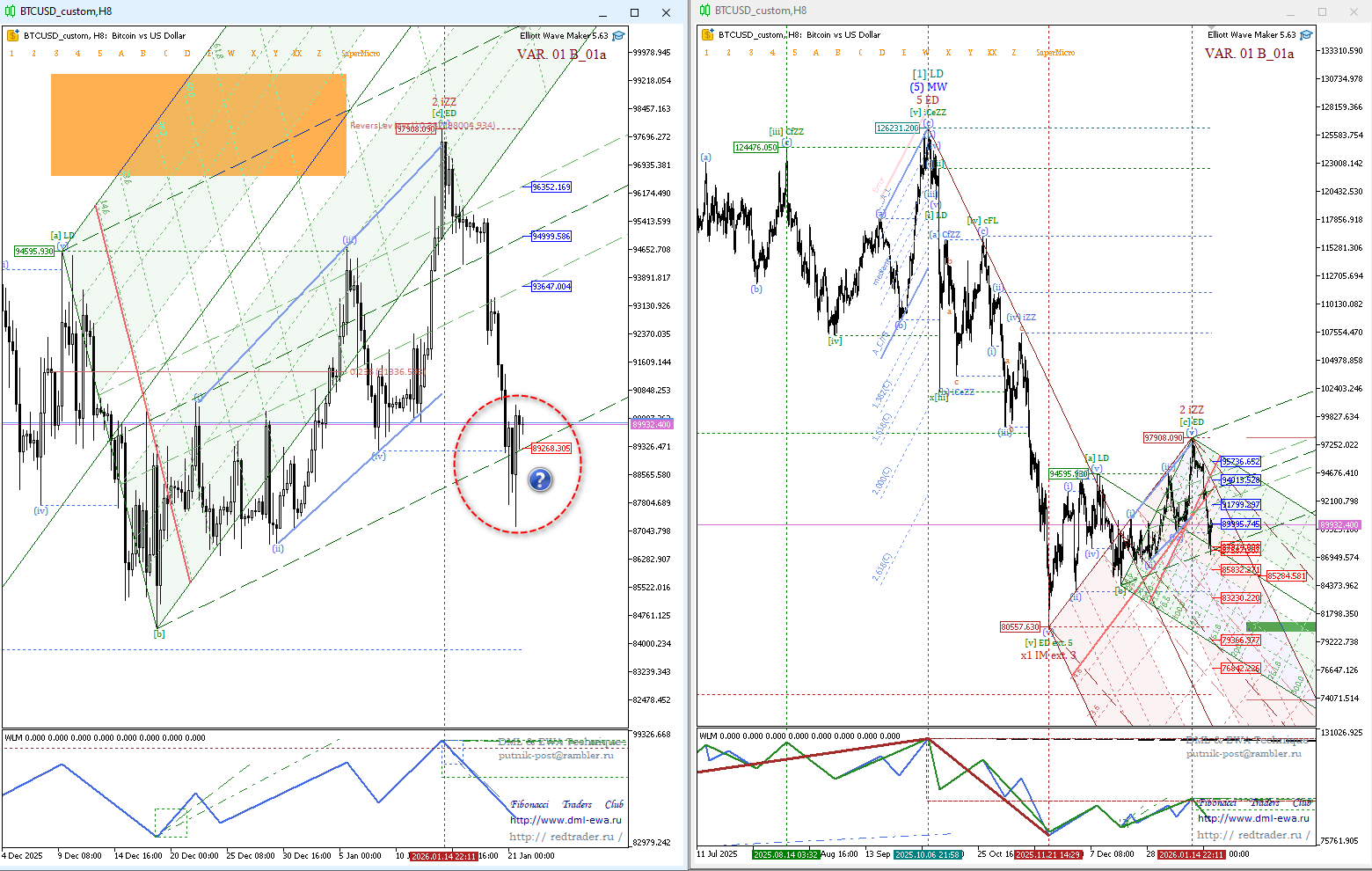

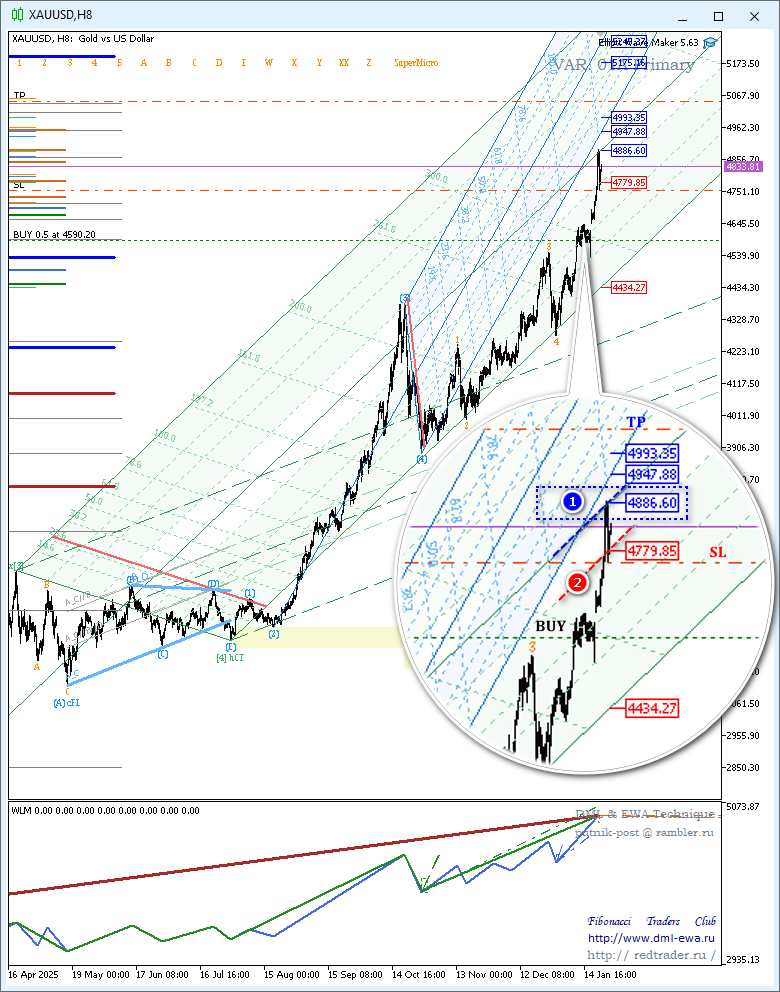

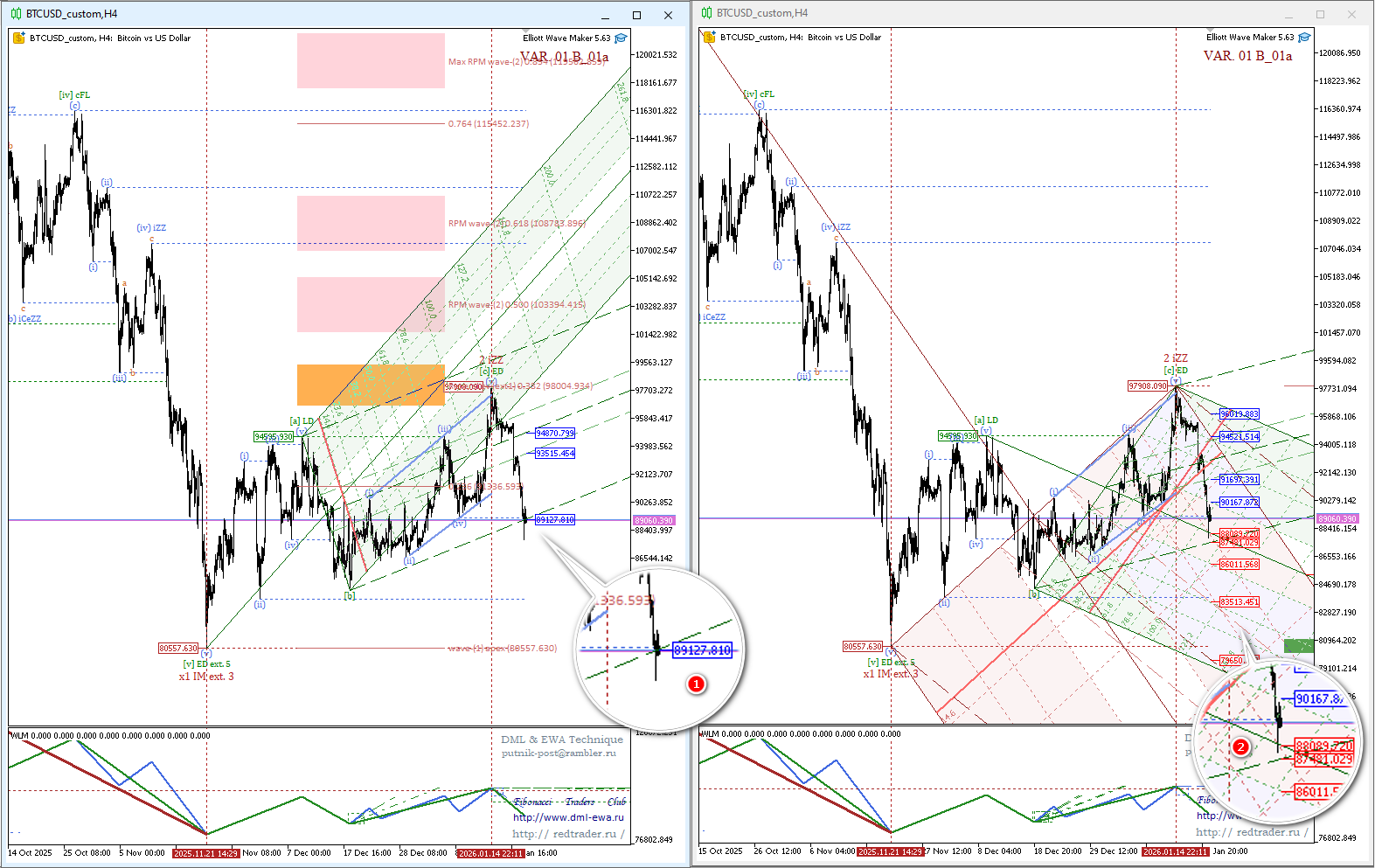

Но вернёмся от рассуждений к графикам:

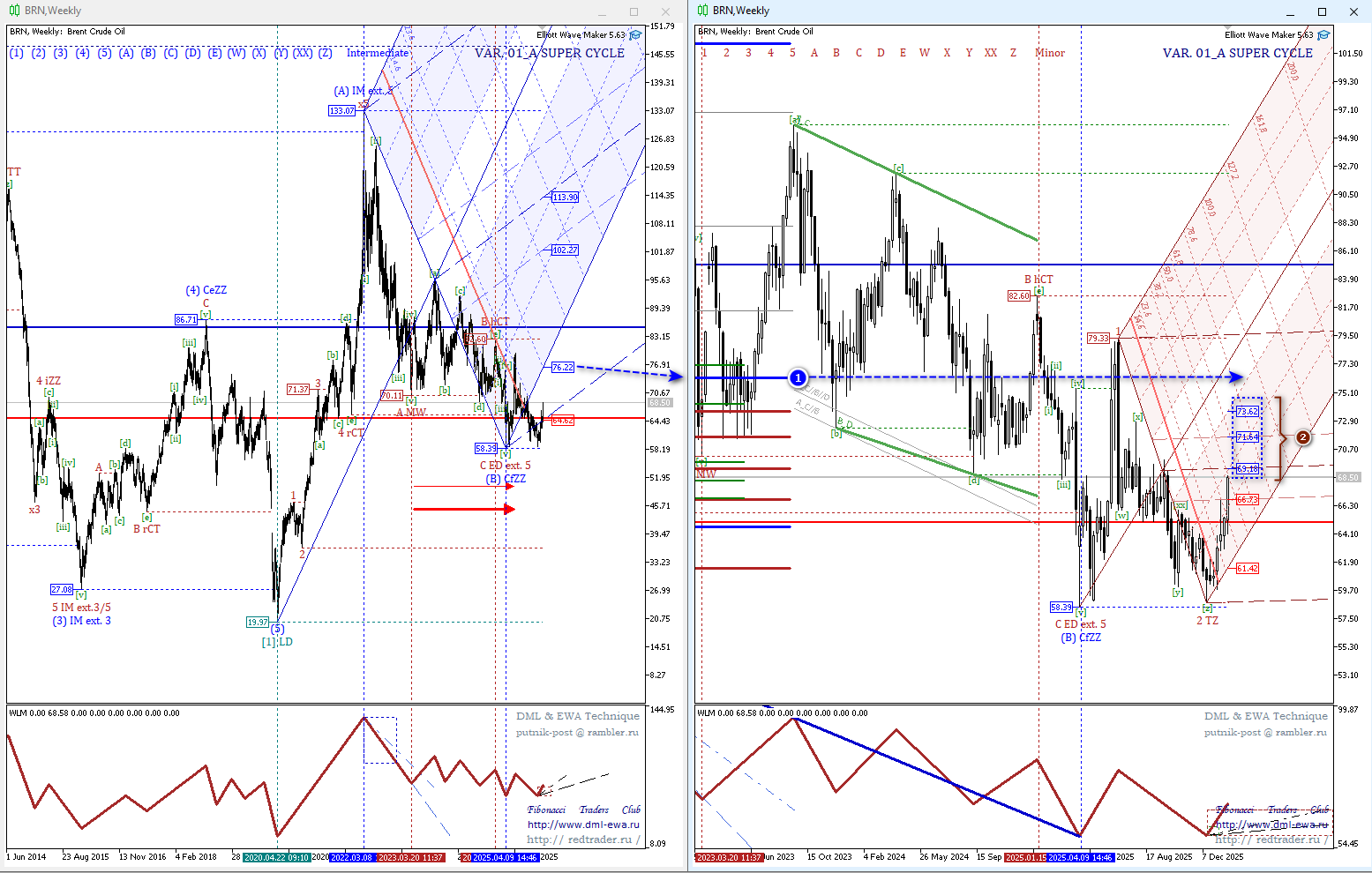

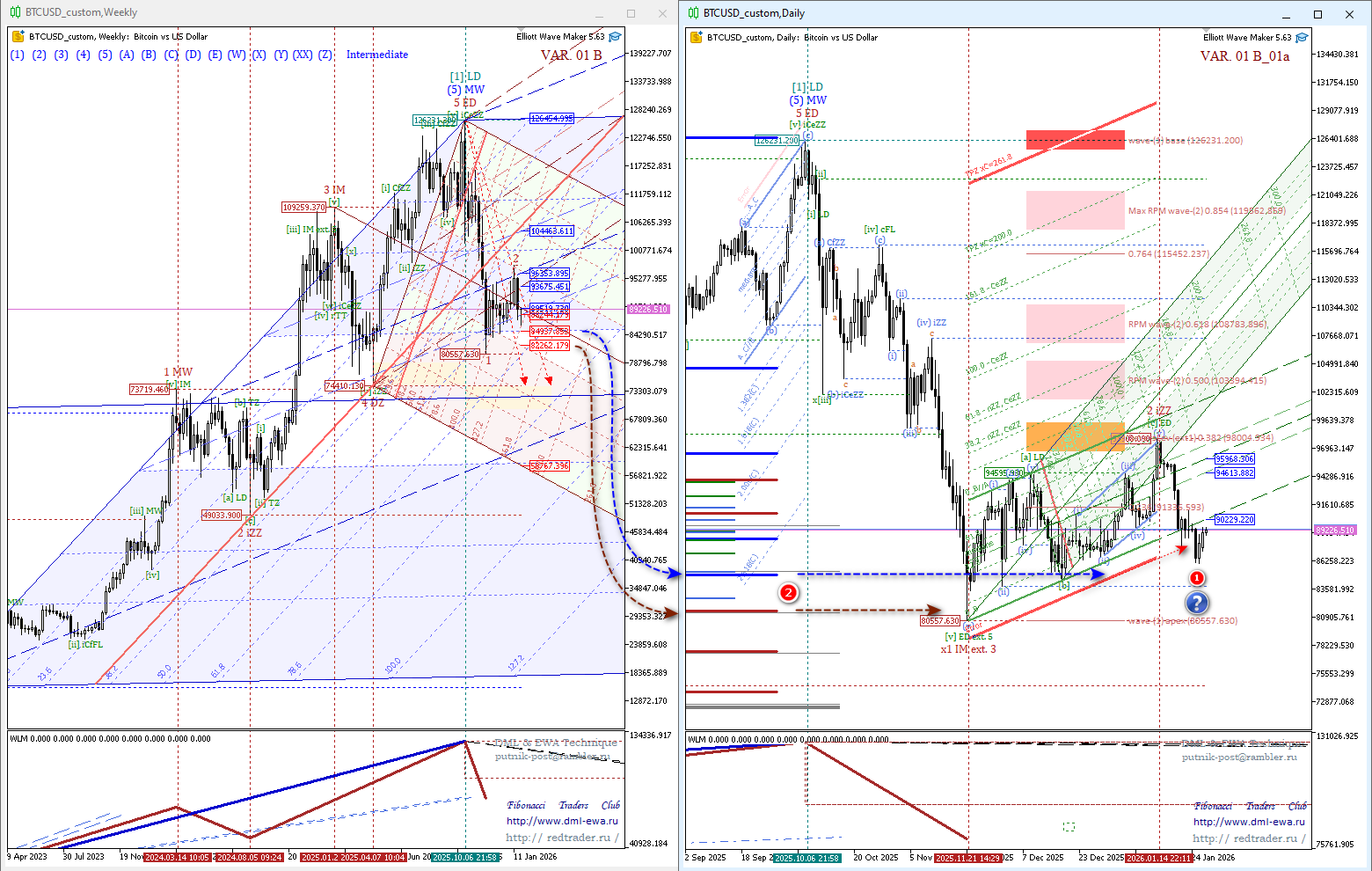

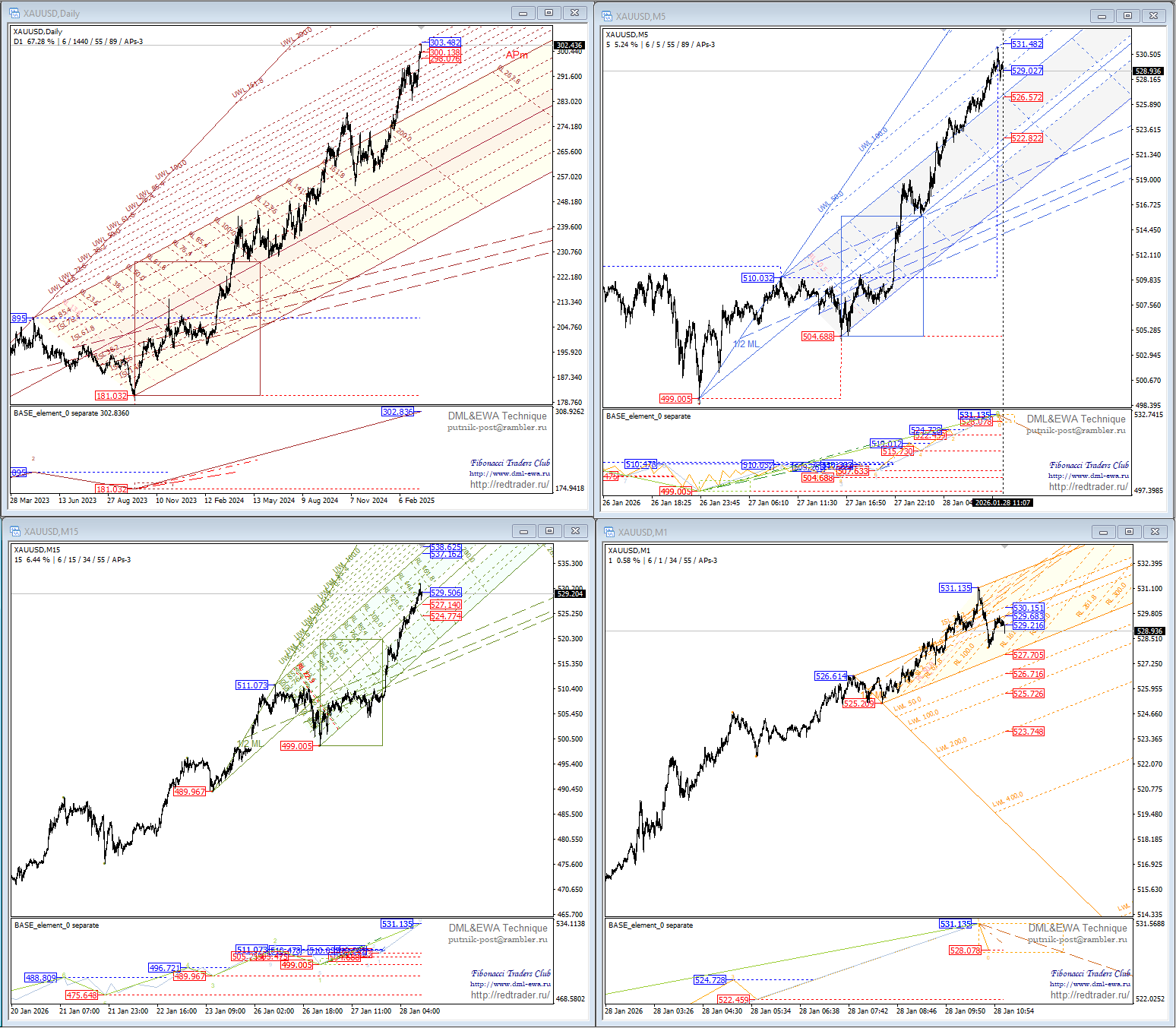

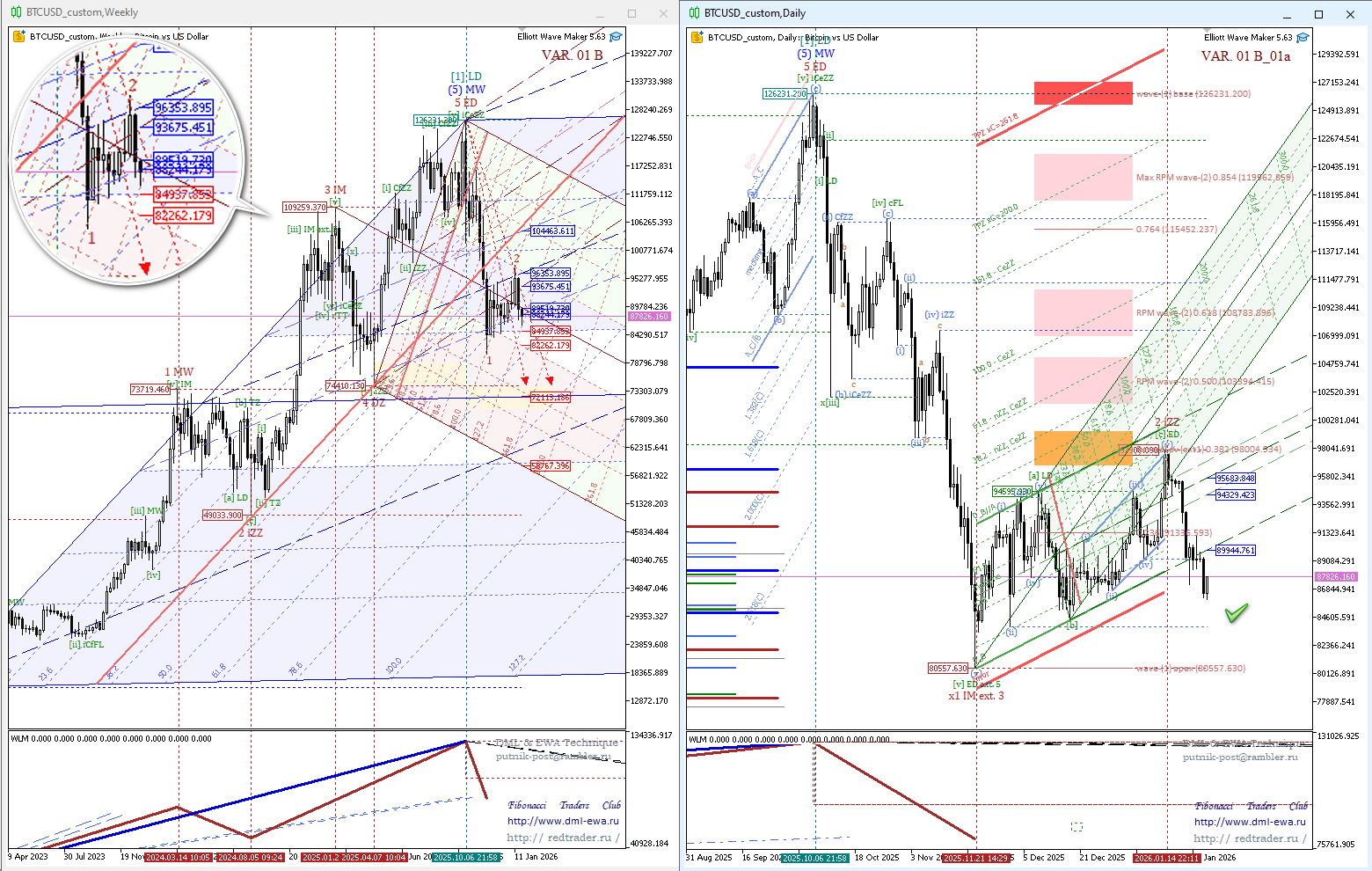

- Для подтверждения роста, а не кратковременного взлета, цена долна вернуться в канал вил Эндрюса старшего волнового уровня Intermediate.

- Однако, на пути роста цен блок зон сопротивления на волновом уровне Minor.

Вот по результату тестирования каждого уровня сопротивления и будем оценивать возможность роста цены.

Чтобы не было обидно если подтвердится — открыл мизерную покупку, если в минус, то не жалко.

Если в плюс, то не обидно, что прозевал вход.

Последние коментарии