Большую часть времени ценовое движение «проводит» в фазах коррекции. Выявление точек завершения коррекции более важно, чем выявление завершения тренда. Поэтому уделим моделям, описывающим корректирующие фазы ценового движения больше времени, чем моделям движущих фаз ценового движения.

Рассмотрим ZigZag и Flat – самые распространённые классы простых моделей коррекции. Свойства объединяющие и свойства разделяющие эти два класса.

И ZigZag, и Flat – это трёхволновые модели коррекции – свойство их объединяющее.

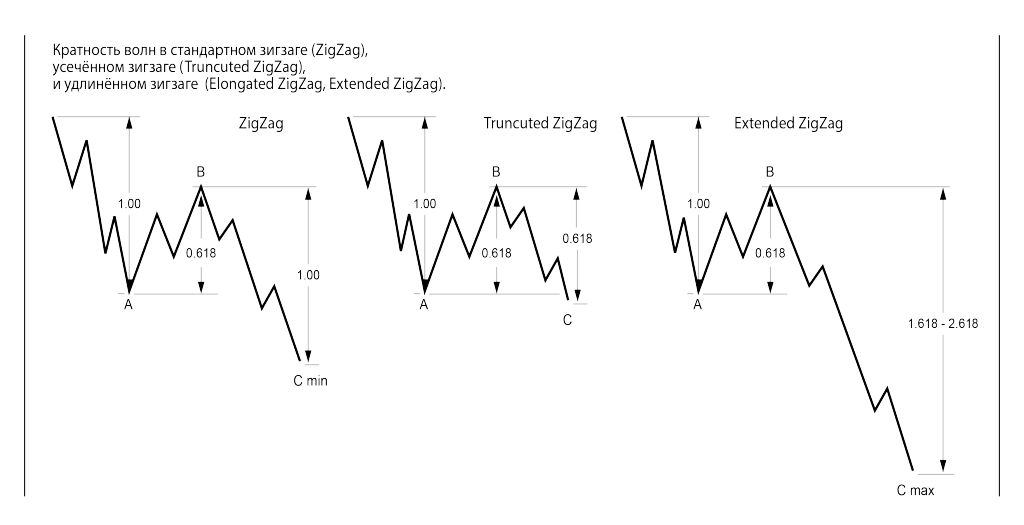

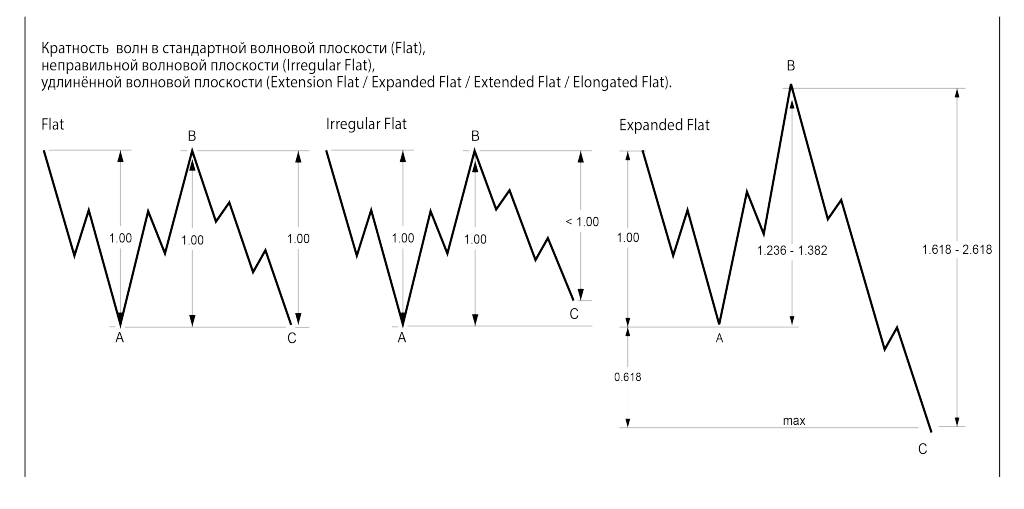

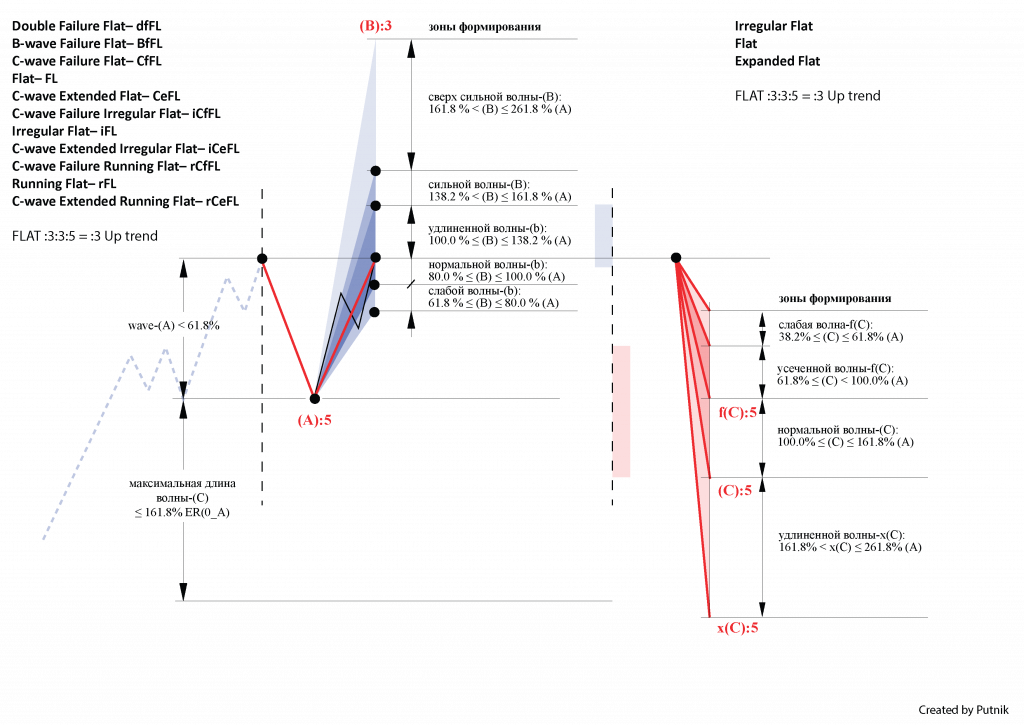

Структура моделей :5:3:5=:3 и :3:3:5=:3 соответственно.

То есть в зигзаге две из трёх его волн являются движущими – задающими направление ценового движения. Формируется модель глубокой коррекции.

В волновой плоскости две из трёх волн – корректирующие, то есть преобладает ненаправленное ценовое движение. Формируется модель протяжённой коррекции.

Эти правила были заложены основателями волновой теории и представлены в графической форме на рис. 01 и 02. Из них следует, что признаки разделяющие модели по классам более существенны, нежели объединяющие. Но так ли это?

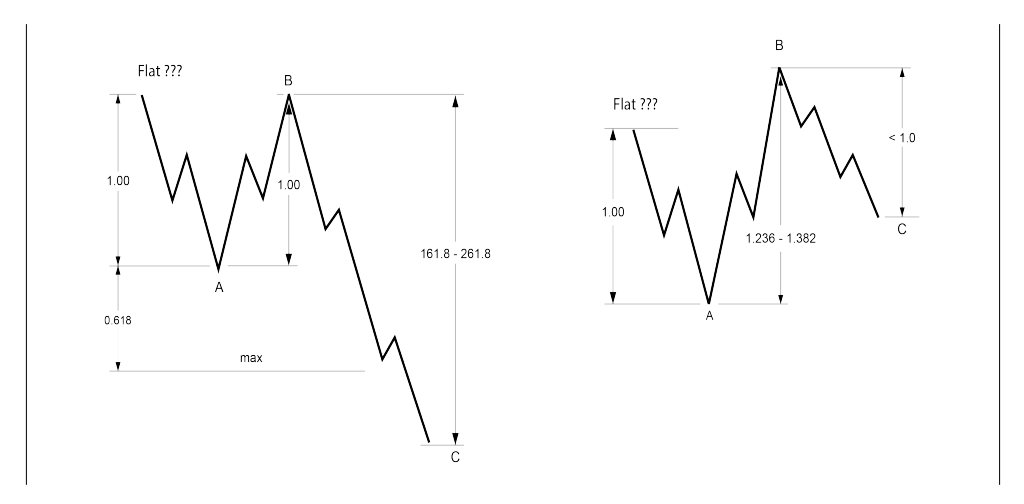

Первый вопрос возникает, когда встречаем модели, описанные Р. Баланом, которые по внутренней структуре можно отнести лишь к волновой плоскости, но по соотношению длины волны-(С) можно отнести лишь к глубокой коррекции (модель на рис. 03 а). Представим, что в модели, представленной на рис. 03 b, первая волна будет не тройкой, а пятёркой – тогда это зигзаг? Но зигзаг по определению – модель глубокой коррекции. А на представленном рисунке это явно модель коррекции протяжённой.

Следующий вопрос. Вернёмся к рис. 01. Если волна-(В) будет составлять больше 61.8% от длины волны-(А), например 80%, эта модель будет являться зигзагом?

А если волна-(В) будет составлять 80% от длины волны-(А) на рис. 02 – эта модель будет являться волновой плоскостью?

Итак, как только от теории описанной в книгах мы переходим к реальным графикам с реальными структурами моделей и реальными пропорциями составляющих их волн – появляются вопросы, либо под описание подходит сразу два вида моделей, либо ни одного.

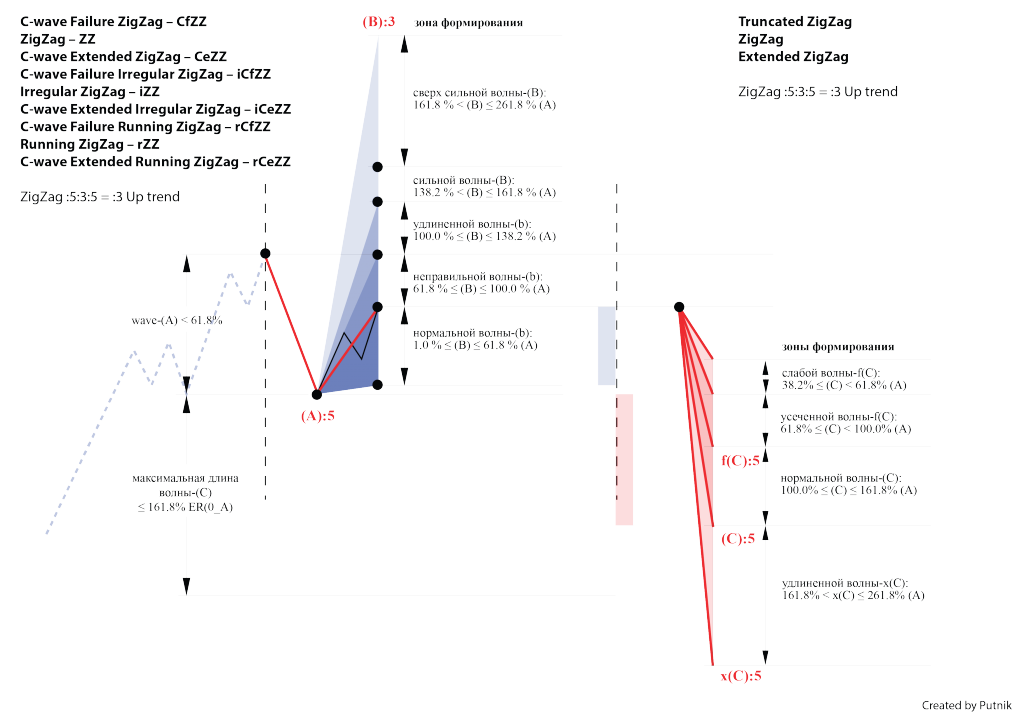

Поэтому вернёмся к классификации волновых моделей, представленных как элемент DML&EWA Technique в предыдущем номере журнала: к классификации волновых моделей по типам составляющих их волн.

Если для классов волновых моделей коррекции ZigZag и Flat составить сводные графические представления моделей сравнивая их сначала по длинам волны-(В), а затем по длинам волн-(С) этих же моделей, то может показаться, что и разницы между этими классами нет (см. рис. 04 и 05). Более того, кажется что различие между моделями ZigZag как моделями глубокой коррекции и моделями FLAT как моделями протяжённой коррекции стёрто.

Однако, так кажется только на первый взгляд, и то, если рассуждать на уровне классических представлений о классах моделей: ZigZag – как глубокая коррекция и Flat – как протяжённая коррекция. Но в волно вом анализе, как и во всём не бывает только белого и чёрного, существует масса серых оттенков.

Давайте проанализируем последовательное развитие трёх волн в моделях коррекции.

1. Волна-(А) в модели коррекции должна компенсировать не более 61.8% длины предшествующей движущей модели.

• Если Волна-(А) развивается как пяти-волновая модель с динамикой большей, чем у предшествующей движущей модели и компенсирует большую длину, например, всю длину движущей модели, то мы имеем не модель коррекции, а первую движущую волну разворота.

• Если волна-(А) развивается как пятиволновая модель и компенсирует не более 61.8% длины предшествующей движущей модели, можно ожидать развитие модели глубокой коррекции ZigZag.

• Если волна-(А) развивается как трёхволновая модель с низкой динамикой и компенсирует не более 61.8% длины предшествующей движущей модели, можно ожидать развитие модели протяжённой коррекции Flat.

2. Волна-(А) сформирована, начинается развитие волны-(В). Как изменится наше восприятие характера ценового движения в следующих случаях?

A. Вариант развития волны-(А) как пятиволновой модели (заявка на глубокую коррекцию):

• Волна-(В) компенсирует менее 61.8% волны-(А) и начинает формироваться разворот. Фактически это первое подтверждение развития глубокой коррекции как ZigZag’a. И чем слабее волна-(В), тем сильнее сигнал на развитие глубокой коррекции.

• Волна-(В) компенсирует более 61.8% волны-(А) или более 100% длины волны-(А). Фактически это сигнал-предупреждение о смене настроения рынка: не будет глубокой коррекции, цена нацелена на продолжение предшествующего тренда. И чем сильнее волна-(В), тем сильнее сигнал на отмену глубокой коррекции.

B. Вариант развития волны-(А) как трёхволновой

модели (заявка на протяжённую коррекцию):

• Чем сильнее волна-(В), тем сильнее сигнал на

развитие протяжённой коррекции и продолжение предшествующего тренда. Развитие волны-(В) более 100% от длины волны-(А) лишь усиливает этот сигнал.

3. Волна-(В) сформирована, начинается развитие волны-(С). Как дальше будет меняться наше восприятие характера ценового движения? Фактически развитие волны-(С) должно подтвердить или опровергнуть выводы, сделанные на основе анализа развития волны-(А) и волны-(В).

A. Слабая трёхволновая модель волны-(А), сильная волна-(В) и слабая волна(-С). Эта комбинация указывает на формирование протяжённой коррекции как сигнал продолжения предшествующего коррекции тренда. Чем слабее нечётные волны и сильнее волна-(В), тем сильнее этот сигнал.

B. Но в этой же комбинации сильная волна-(С) означает слом тенденции на продолжение тренда. Рынок переориентировался под фактором внешних воздействий: экономических, политических или новостных событий.

С. Сильная пятиволновая модель волны-(А) и слабая волна-(В), это комбинация-предвестник глубокой коррекции. Только слабая волна-(С) станет сигналом изменения настроений на рынке.

Последовательный анализ формируемых волн моделей коррекции позволяет не «тупо ждать» исполнения «запланированной» в голове трейдера модели, а отслеживать текущие изменения на рынке, происходящие под воздействием внешних факторов экономического, политического или новостного характера.

Схожесть представления моделей коррекции ZigZag и Flat на рисунках 04 и 05 лишь внешняя. Обратите внимание на плотность распределения волн-(В) и –(С). В модели ZigZag наибольшая вероятность формирования волны-(В) с длиной около 61.8% длины волны-(А). Большие значения возможны, но это следствие процессов внешнего воздействия. Нормальные пропорции для волны-(С) в этом случае составляют 100.0-161.8% длины волны-(А). Значения большие или меньшие – лишь следствие усиления или ослабления тенденции ценового движения.

В модели Flat также наибольшая вероятность формирования волны-(В) с длиной около 100.0% длины волны-(А). Большие или меньшие значения возможны, но лишь как следствие процессов внешнего воздействия. Нормальные пропорции для волны-(С) в этом случае составляют 61.8-100.0% длины волны-(А). Значения большие лишь свидетельствуют об изменении тенденции ценового движения.

Вывод: формирование структуры первой волны коррекции как волны-(А) предопределяет характер коррекции: глубокая или протяжённая и расчётные значения последующих волн. Но под внешним воздействием первоначальная тенденция может измениться, и к этому нужно быть готовым.

Рассмотрим примеры.

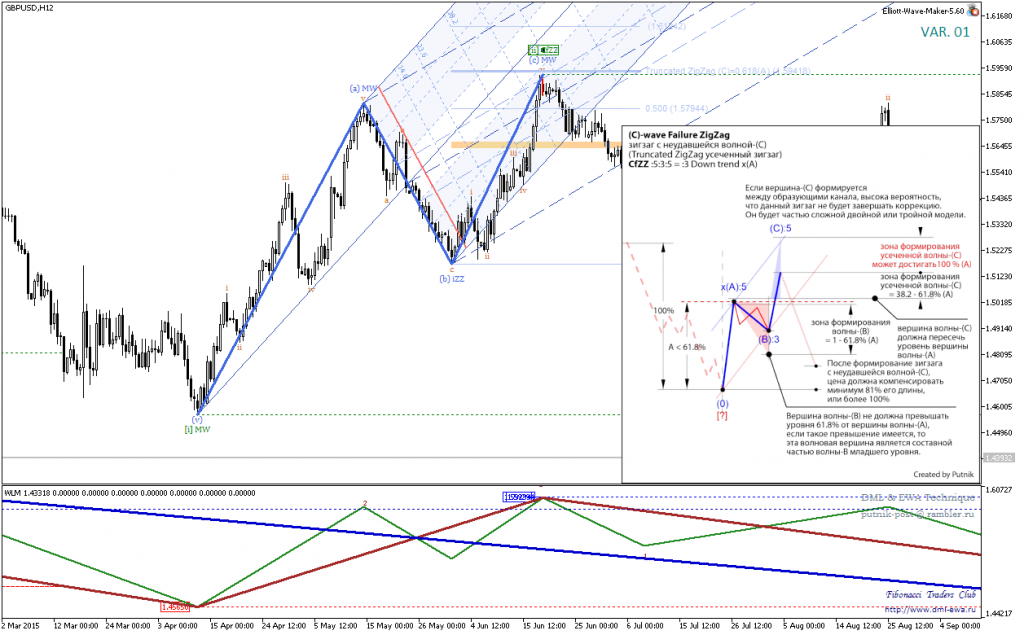

C-wave Failure ZigZag, зигзаг со слабой волной-(С). Развитие глубокой коррекции было «сломано» при развитии волны-(С), что указывает на силу продолжения нисходящей тенденции.

При этом следует отметить, что и сама волна-[ii] Minute, и волна-(С) Minuette как составляющая волна-[ii] Minute сформированы в соответствии со всеми расчётными пропорциями.

Волна-(С) Minuette составляет 61.8% длины волны-(А), необходимый минимум достигнут. Волна-[ii] Minute равна 50% длины волны-[i], классическая пропорция.

|

|

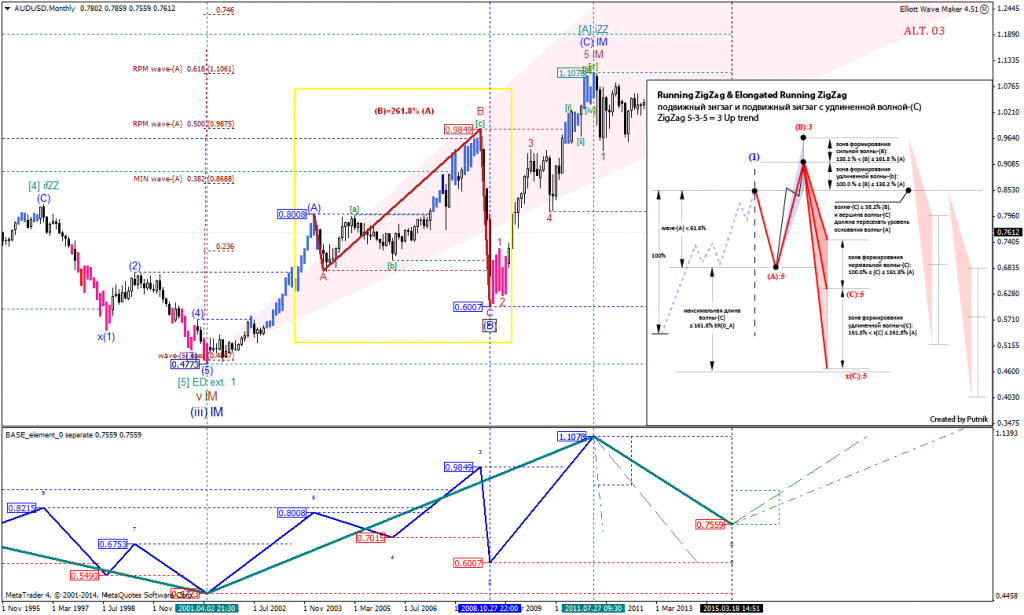

Пример очень спорной модели (С)-wave Extended Running ZigZag, подвижный зигзаг с сильной волной-(С). Можно долго спорить существуют модели с такими пропорциями или нет, но любая другая разметка не давала столь точных последующих целей.

С другой стороны, для тех, кто «не принимает» такие модели, в программе-советнике Elliott Wave Maker есть возможность либо изменить пропорции распознаваемой модели, либо вообще исключить её из списка.

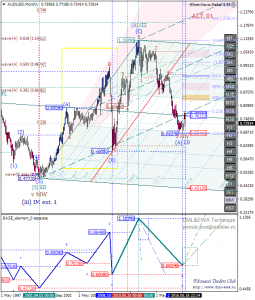

Следующий пример: Double Failure Flat, двойная неудавшаяся волновая плоскость как модель предопределяющая продолжение сильного движения. И если бы не тройка в волне-(В), её легко можно было бы принять за продолжение восходящего движения.

(B)-wave Failure Flat, волновая плоскость со слабой волной-(В). Также является моделью коррекции предопределяющей продолжение сильного движения, но

распознается она проще. Коррекция как трёхволновая модель явно прослеживается.

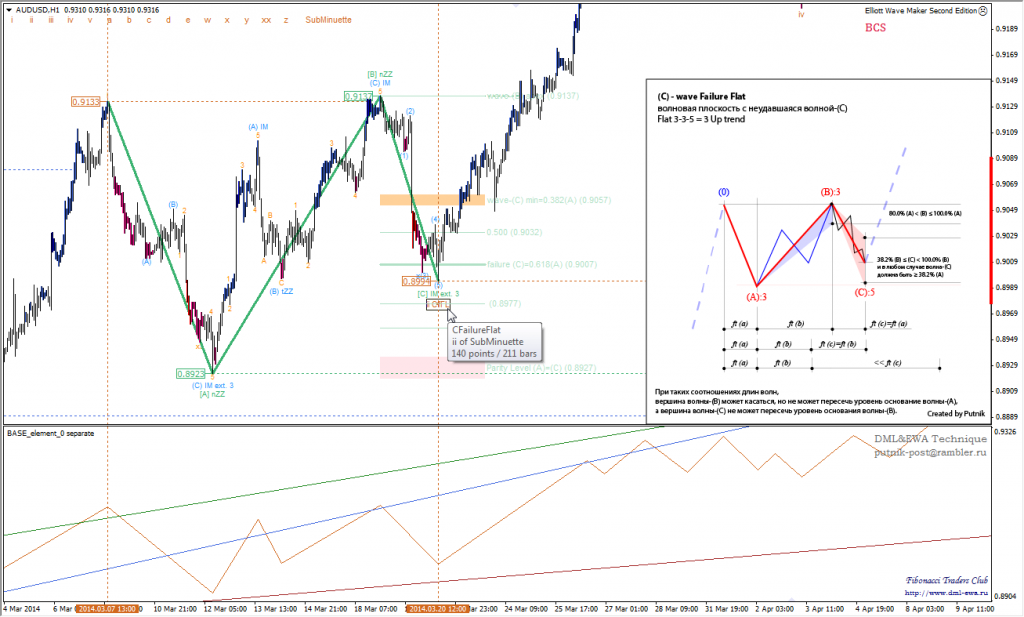

(С)-wave Failure Flat, волновую плоскость с неудавшейся волной-(С) различить сложнее (график 10). Вновь выручает тройка в волне-(В) и правило пробоя контрольной линии (но об этом в следующих публикациях).

Отслеживание развития волн моделей коррекции по правилам их последовательного формирования позволяет лучше понимать изменения, происходящие на рынке, соответственно позволяет и лучше подготовиться к предстоящим изменениям в поведении ценового движения по завершении коррекции.

Точно также, нельзя воспринимать проведённую волновую разметку как непоколебимые правила, определяющие поведение ценового движения.

Делая волновой анализ не на историческом, а на текущем участке графика всегда следует помнить, что мы пытаемся описать поведение ценового движения, а не задаём правила для поведения рынка.

Игорь Бебешин (Putnik)

E-mail: putnik-post@rambler.ru

http://www.dml-ewa.ru/

Skype: fibonacciclub

Оставить комментарий