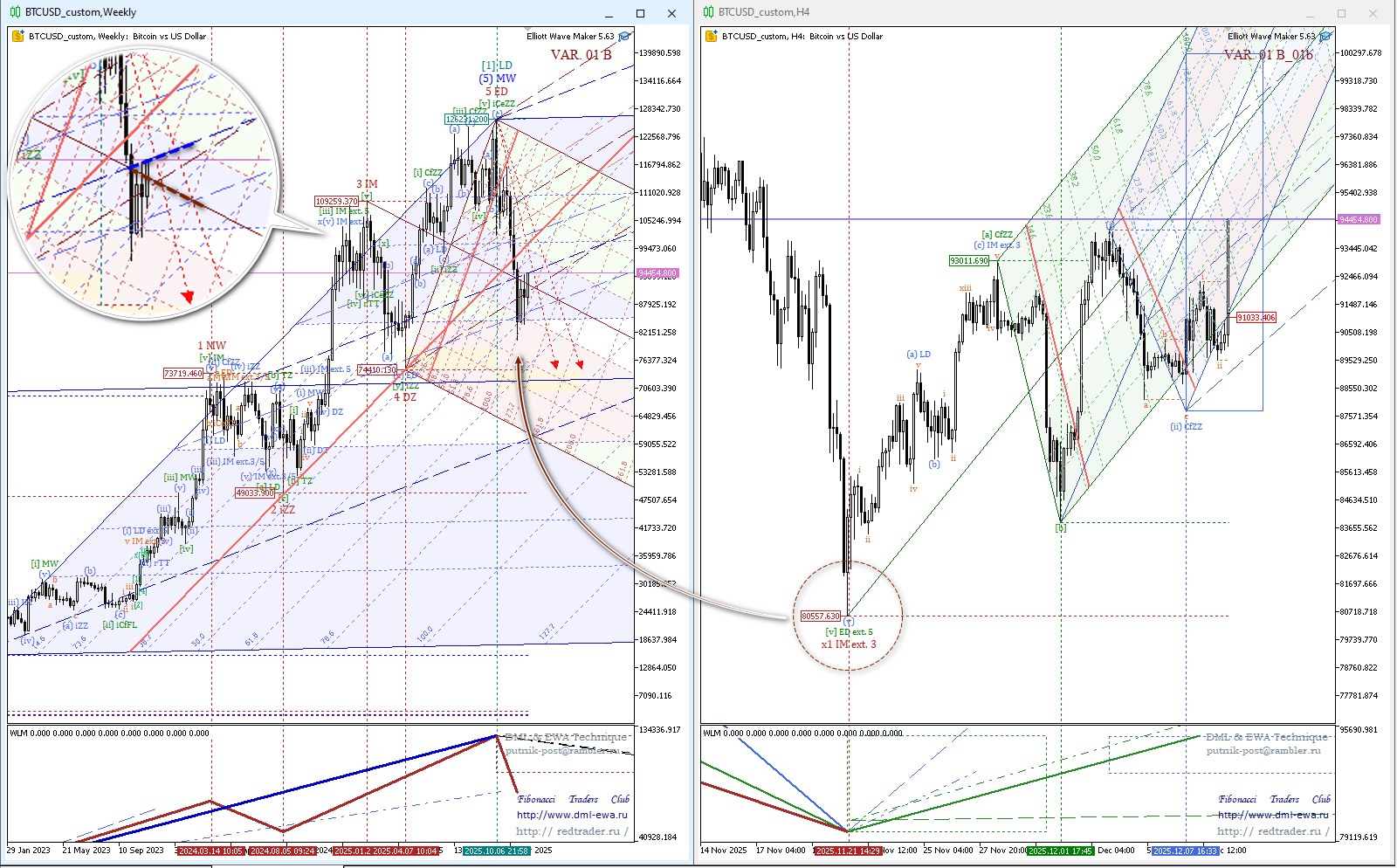

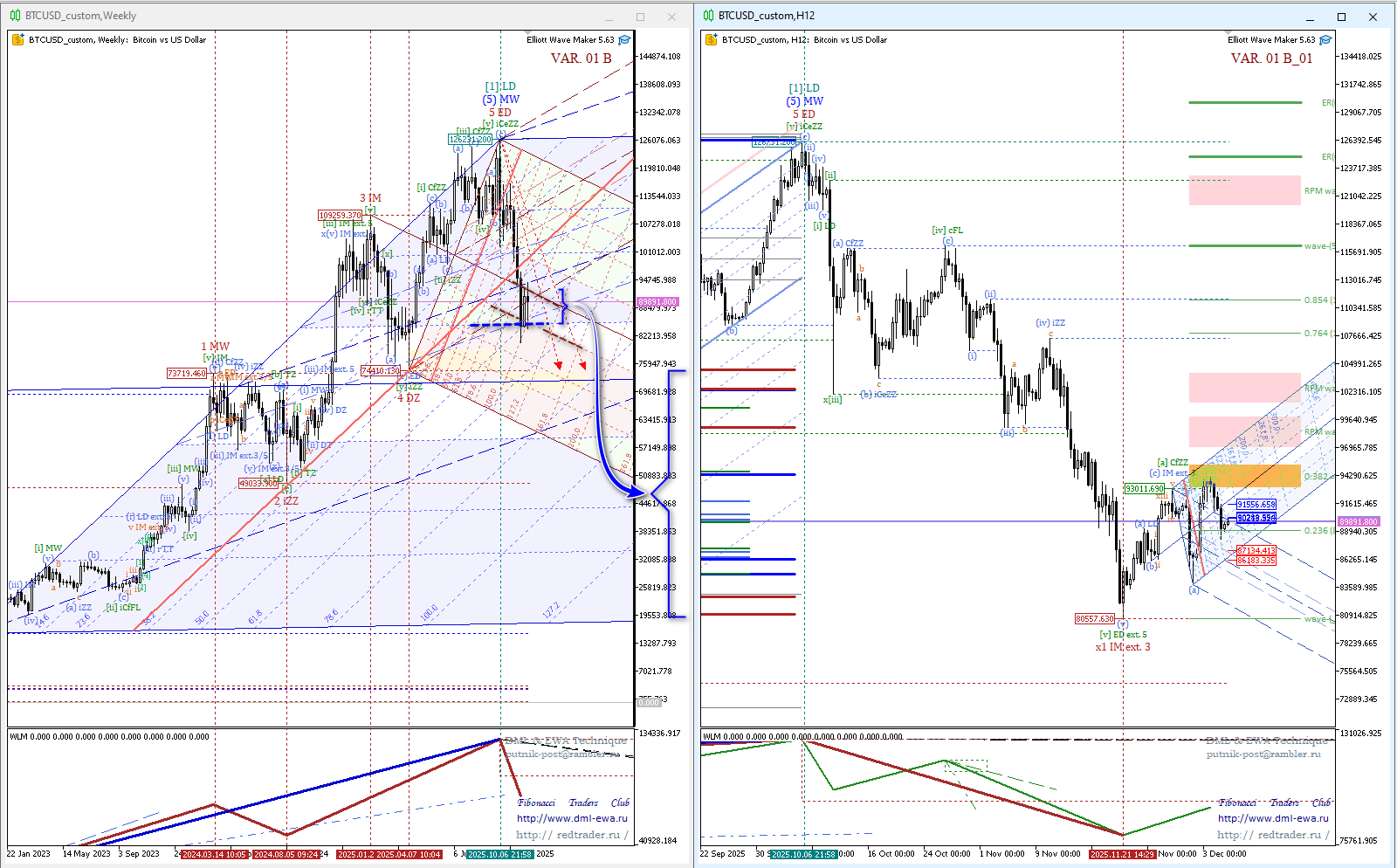

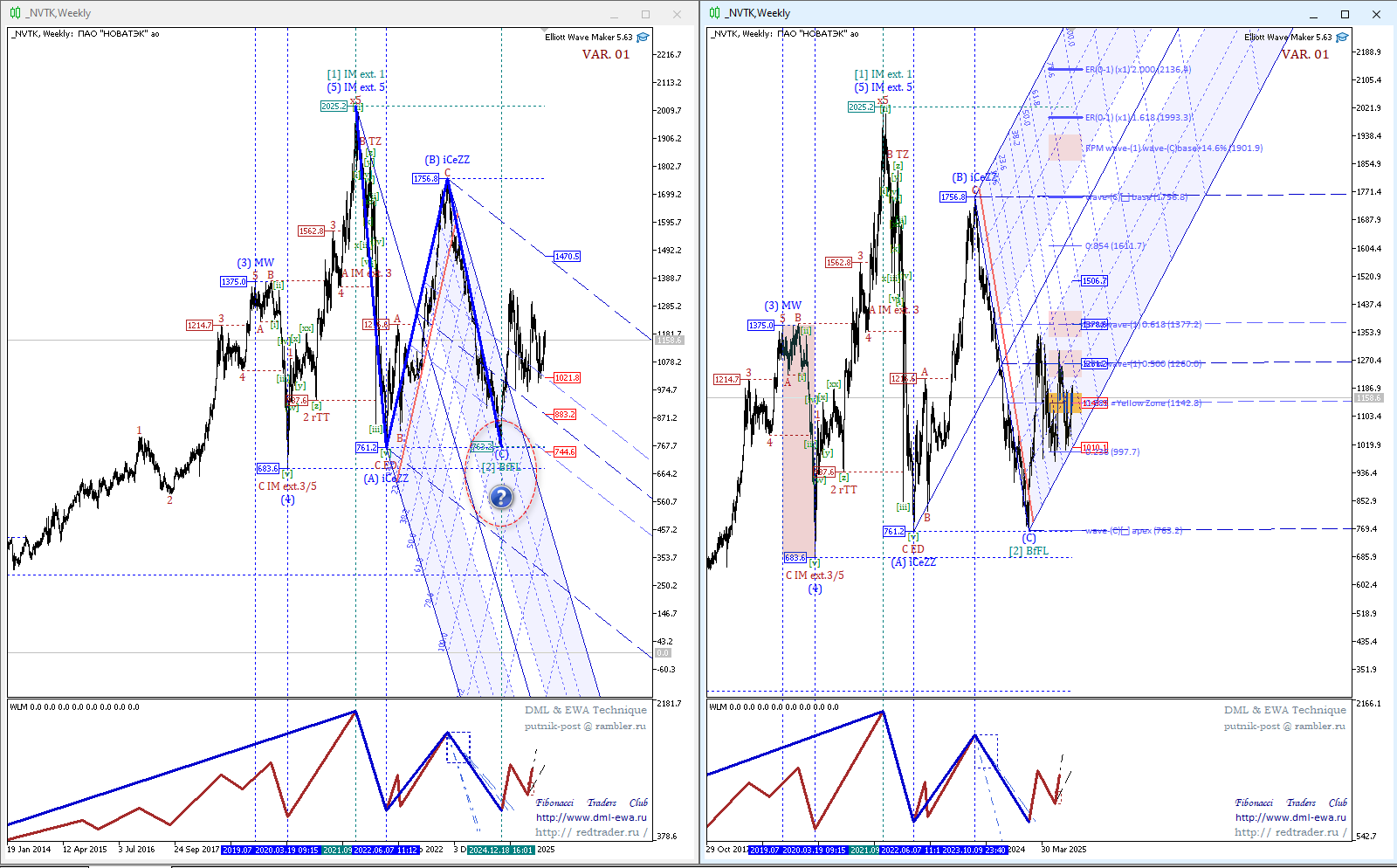

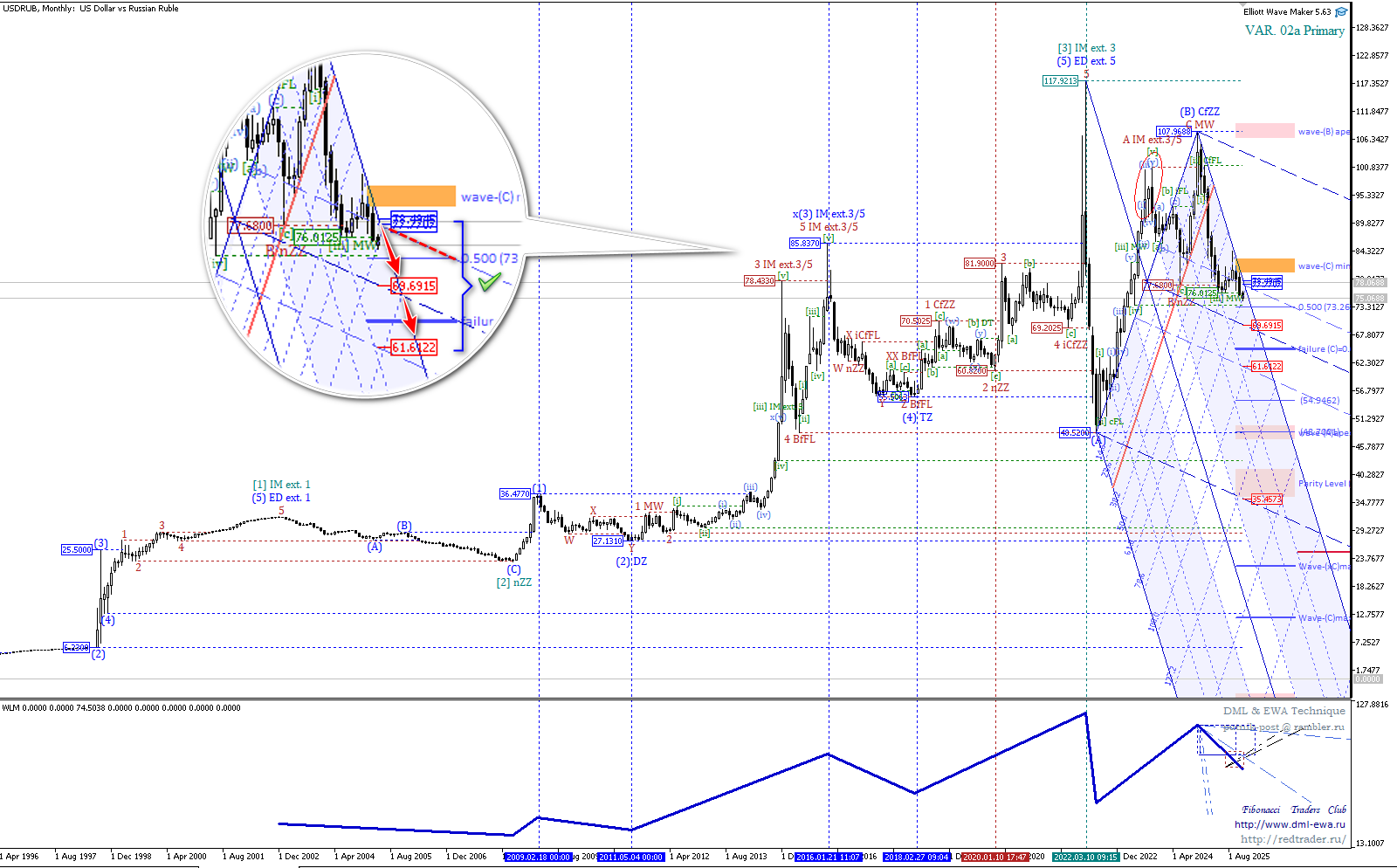

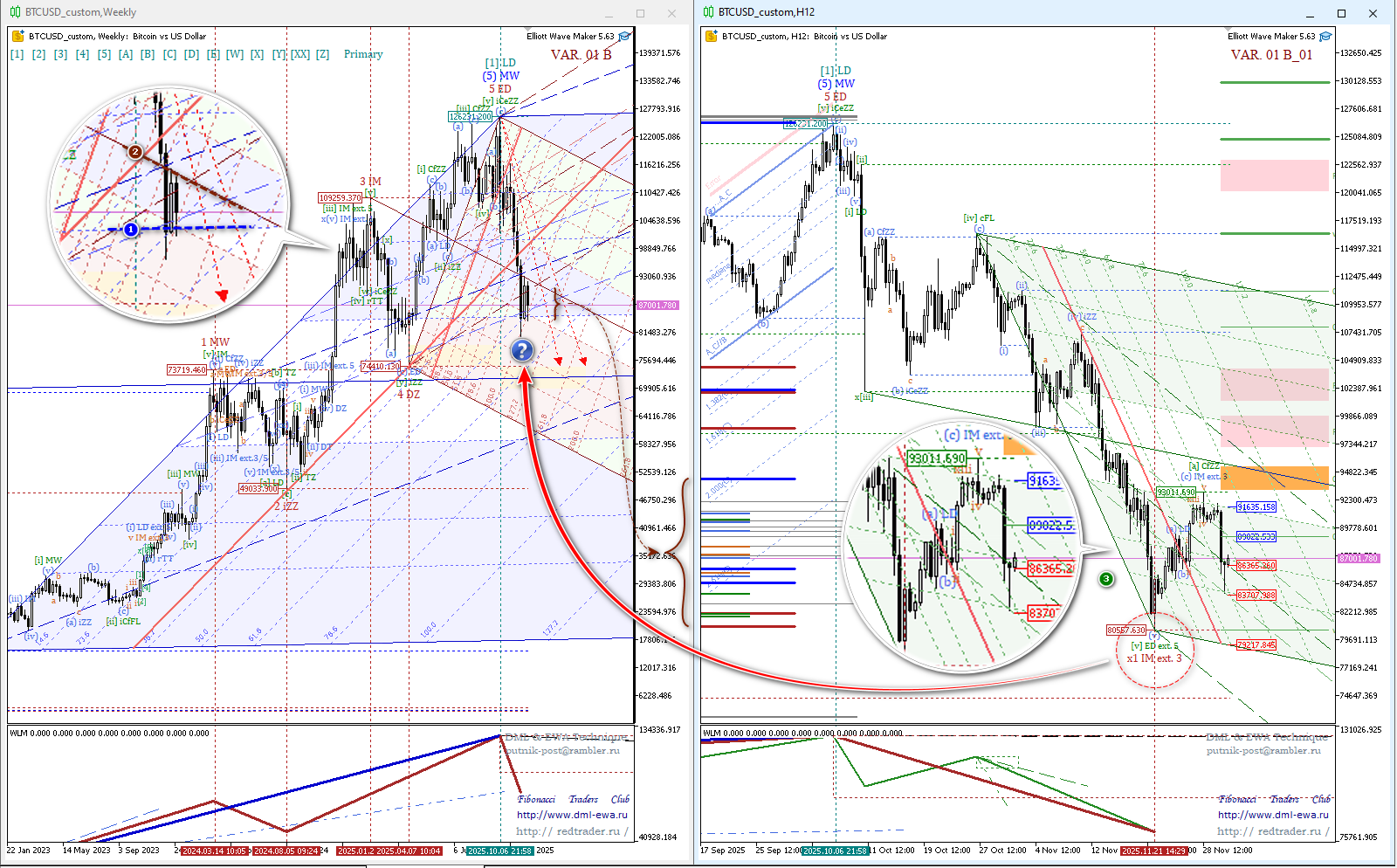

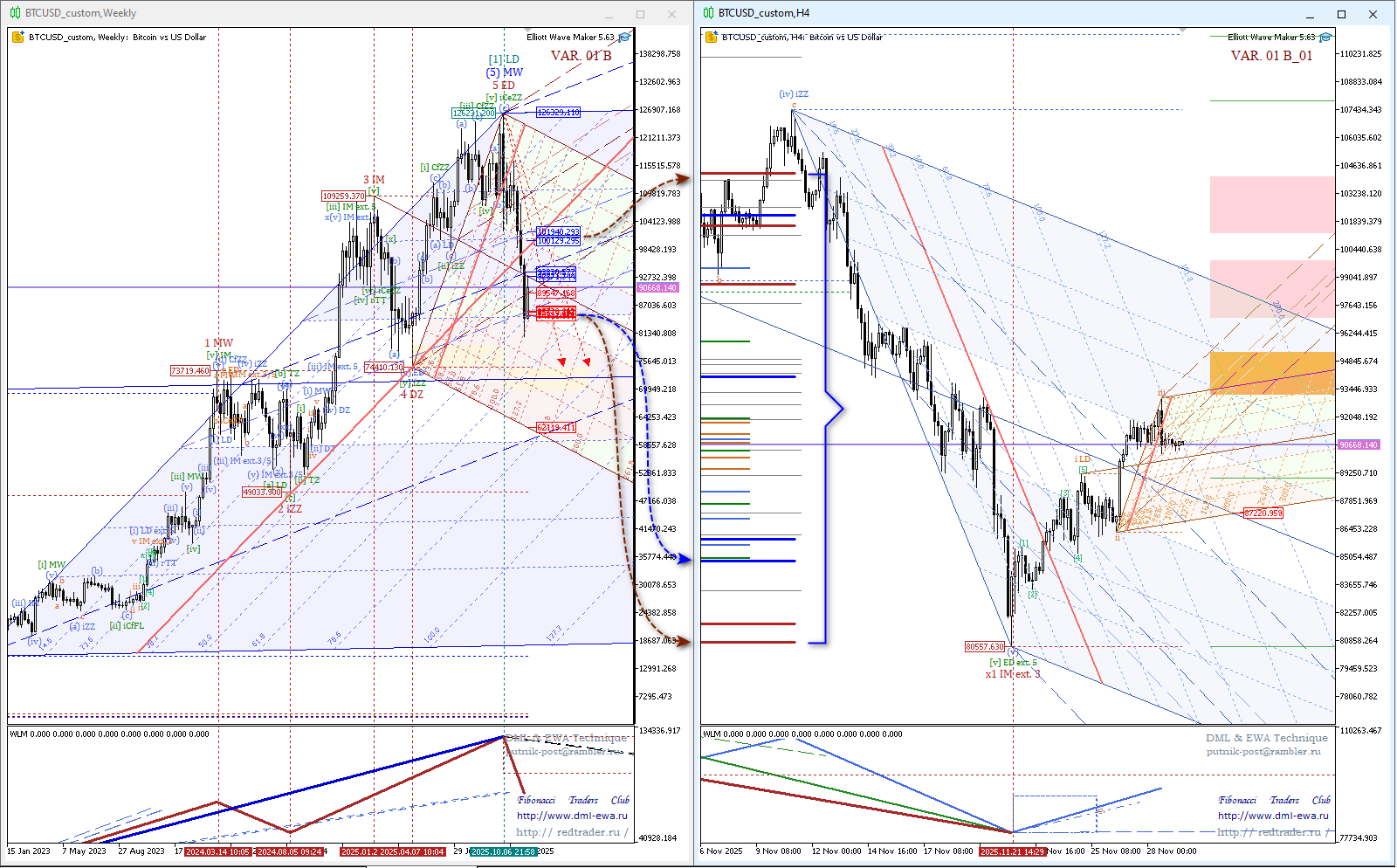

Пытаюсь найти альтернативный вариант разметки и не один мне не нравится.

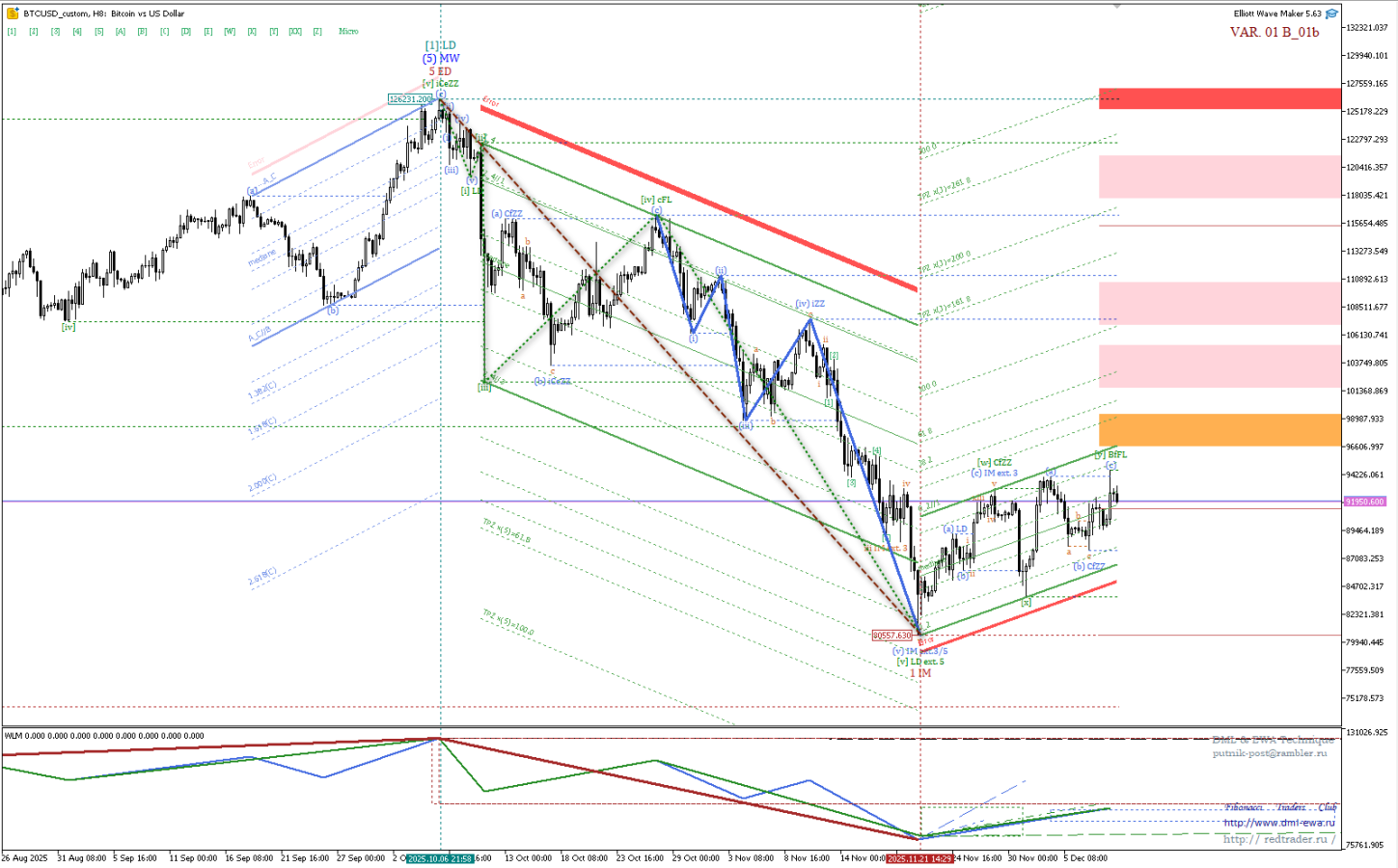

В данной структуре волна-[i] Minute слишком маленькая, а волна-[v] Minute — слишком мощная для конечного диагонального треугольника.

Но как третью её никак не разметить из-за пересечения волной-(iv) Minuette уровня вершины волны-(i).

По сути видится как тройка си формирование четвёртой, НО….

Остается только вариант — формирование сложной структуры, (A-B-C)-X …., которая еще не завершена.

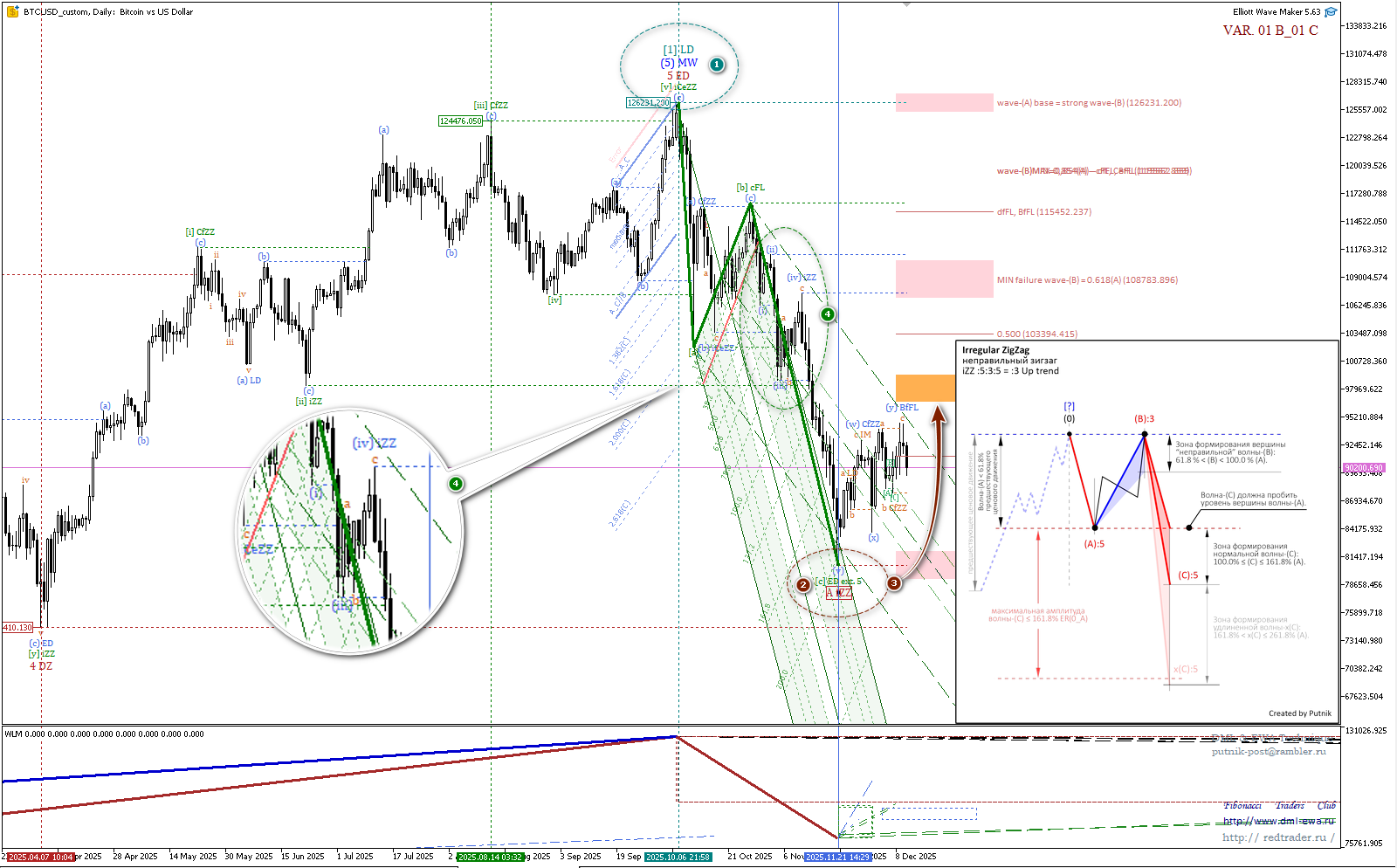

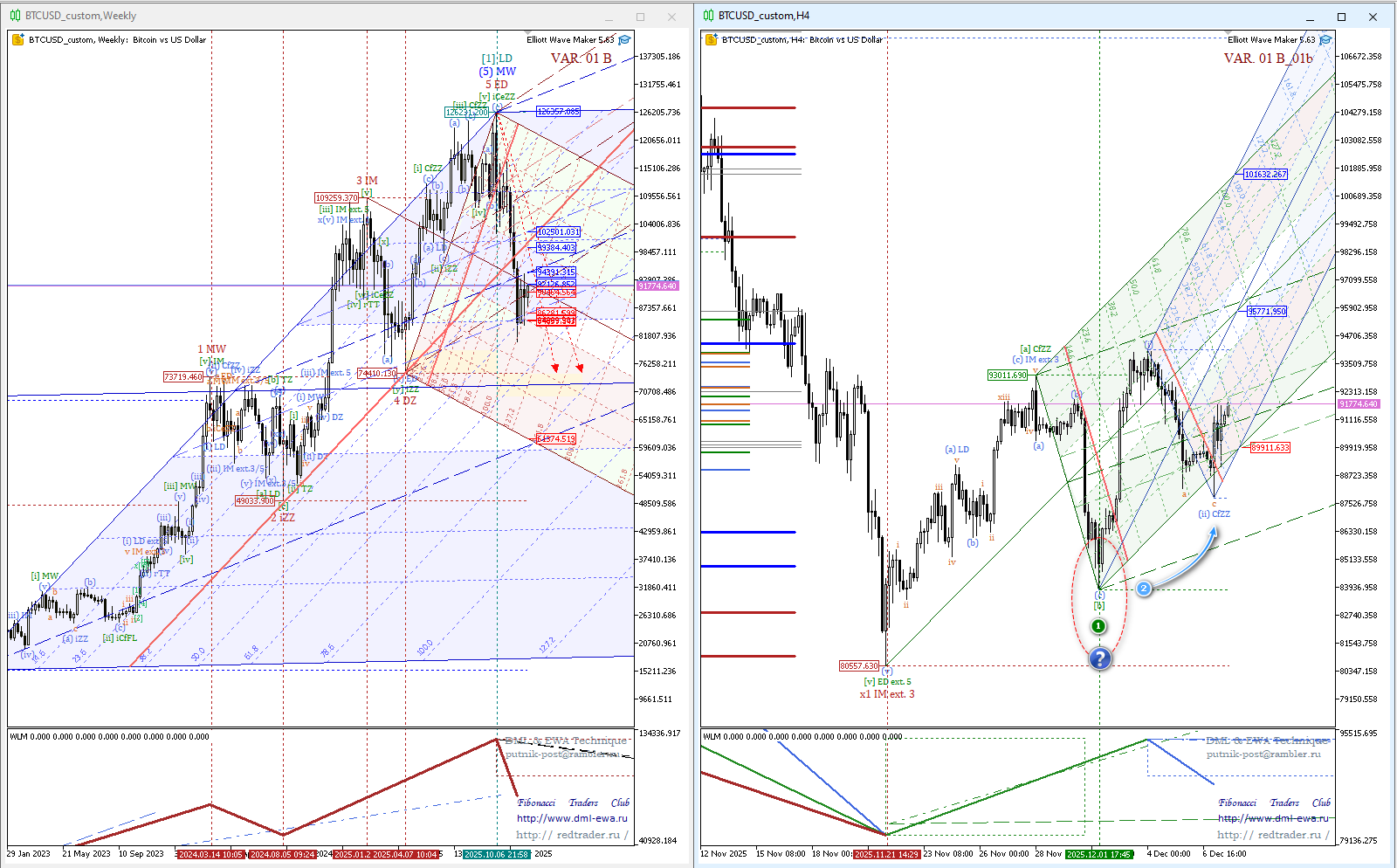

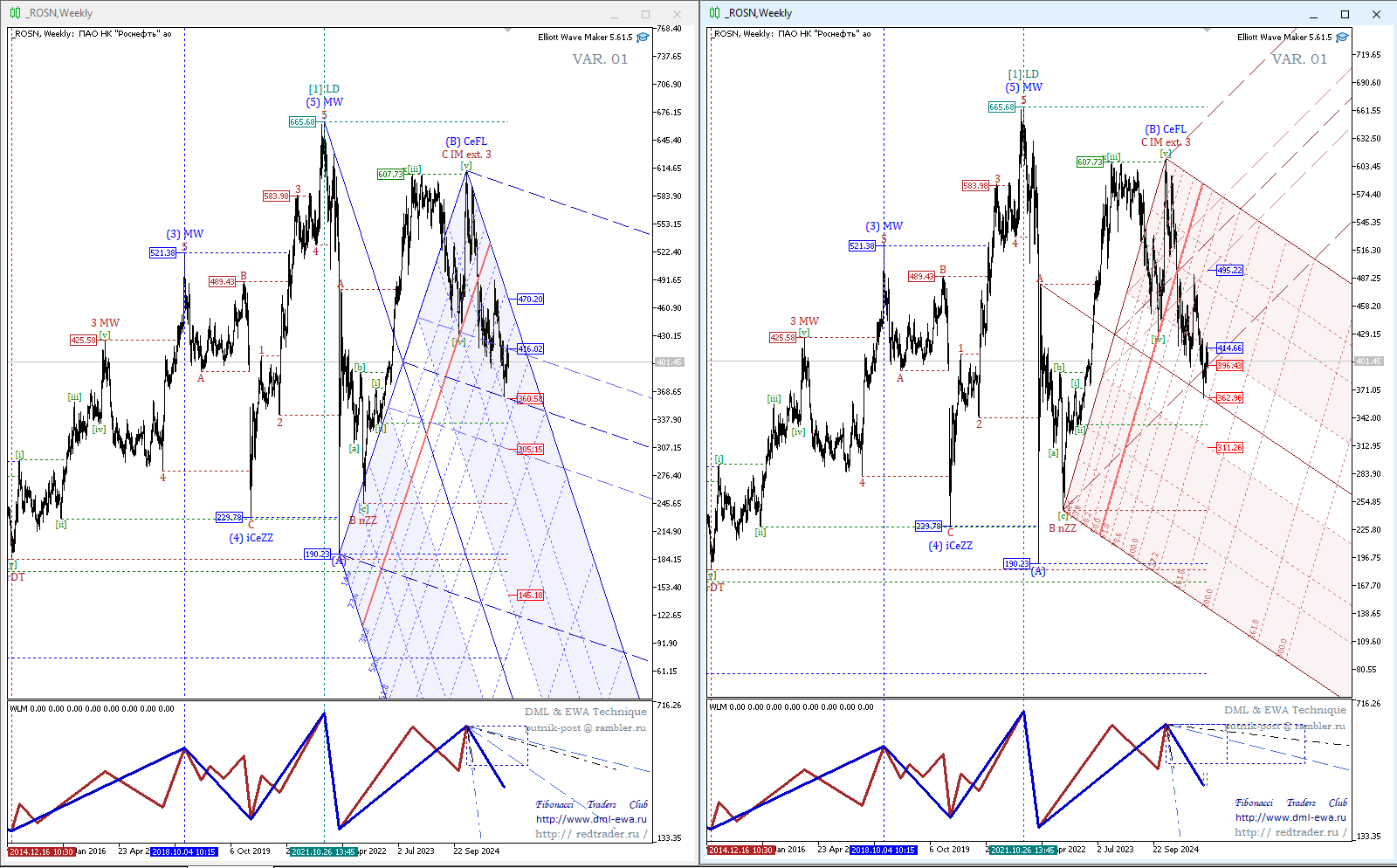

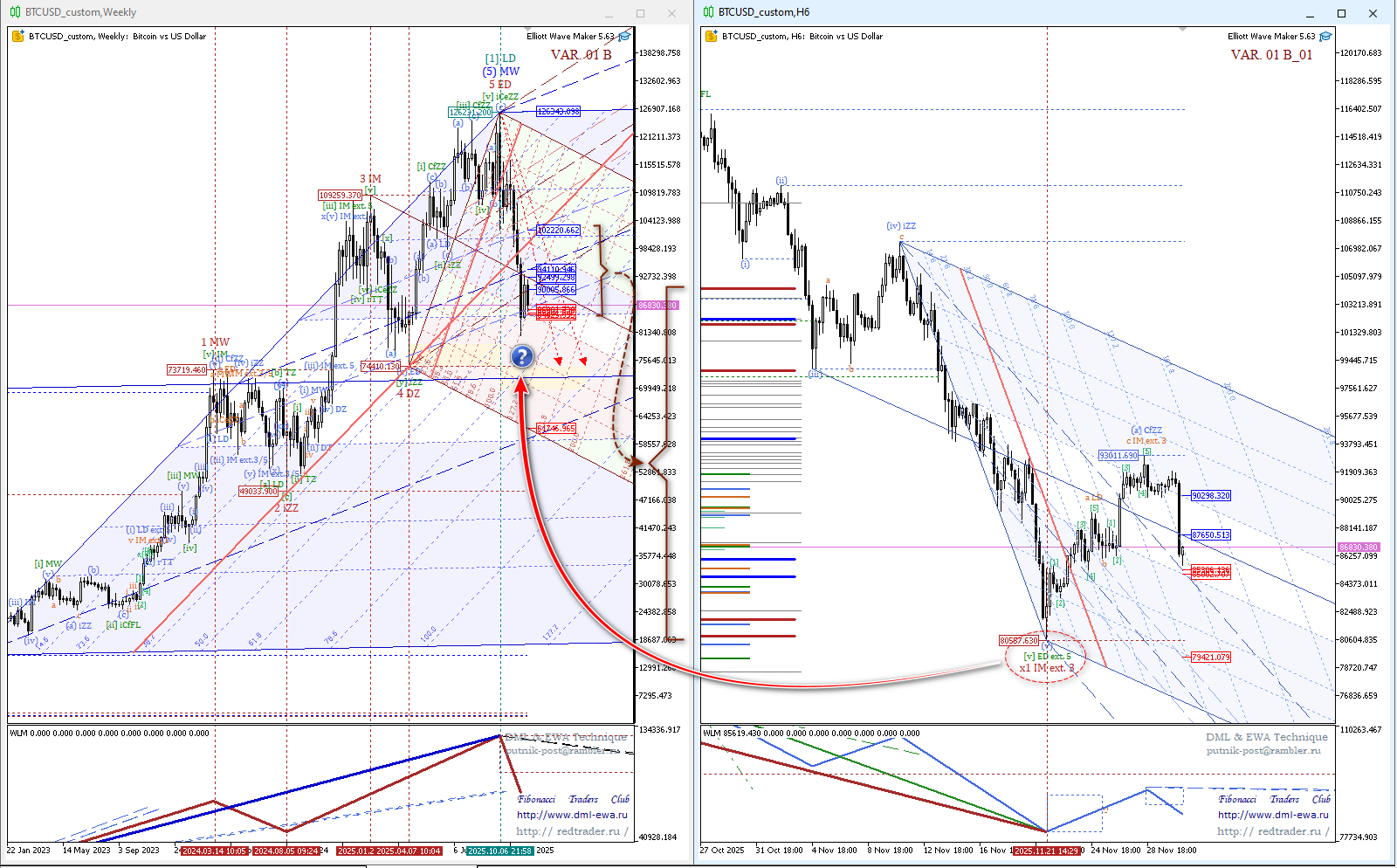

Рассмотрим следующий вариант, в нём противоречий не меньше:

- Если считаем,что сформирована вершина волны-[1] Primary…

- …то нисходящую волну на уровне Minor признавать как волну-A пародоксально.

Правильно признать волной-1 Minor, но не складывается. - В этом случае сейчас развивается волна-4 Minor как протяженная коррекция…

- …но тогда мы получим волну-[iii] Minute с перекрытием вершины волны-(i) Minuette волной-(iv).

Что противоречит всем правилам!

Тупик???

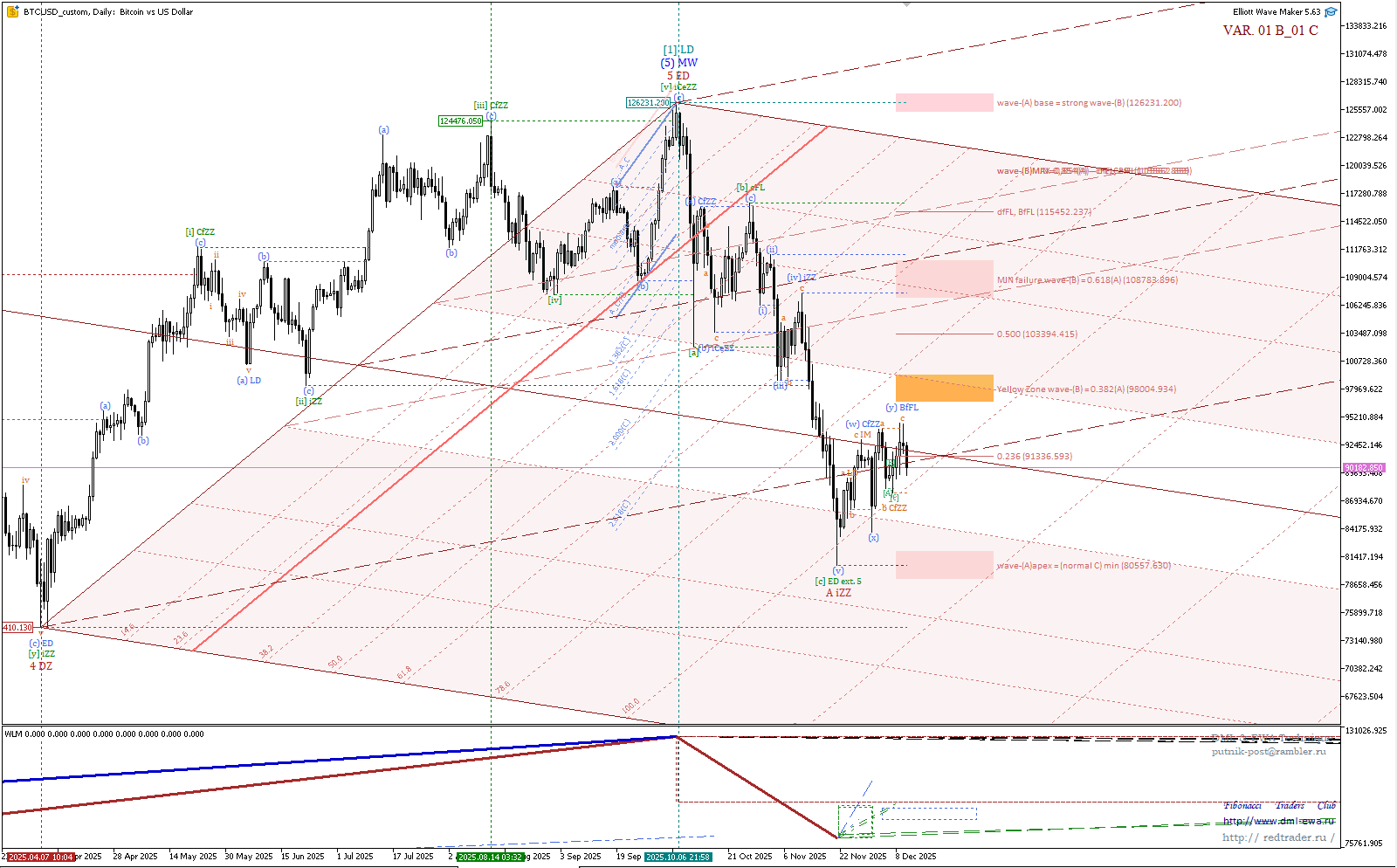

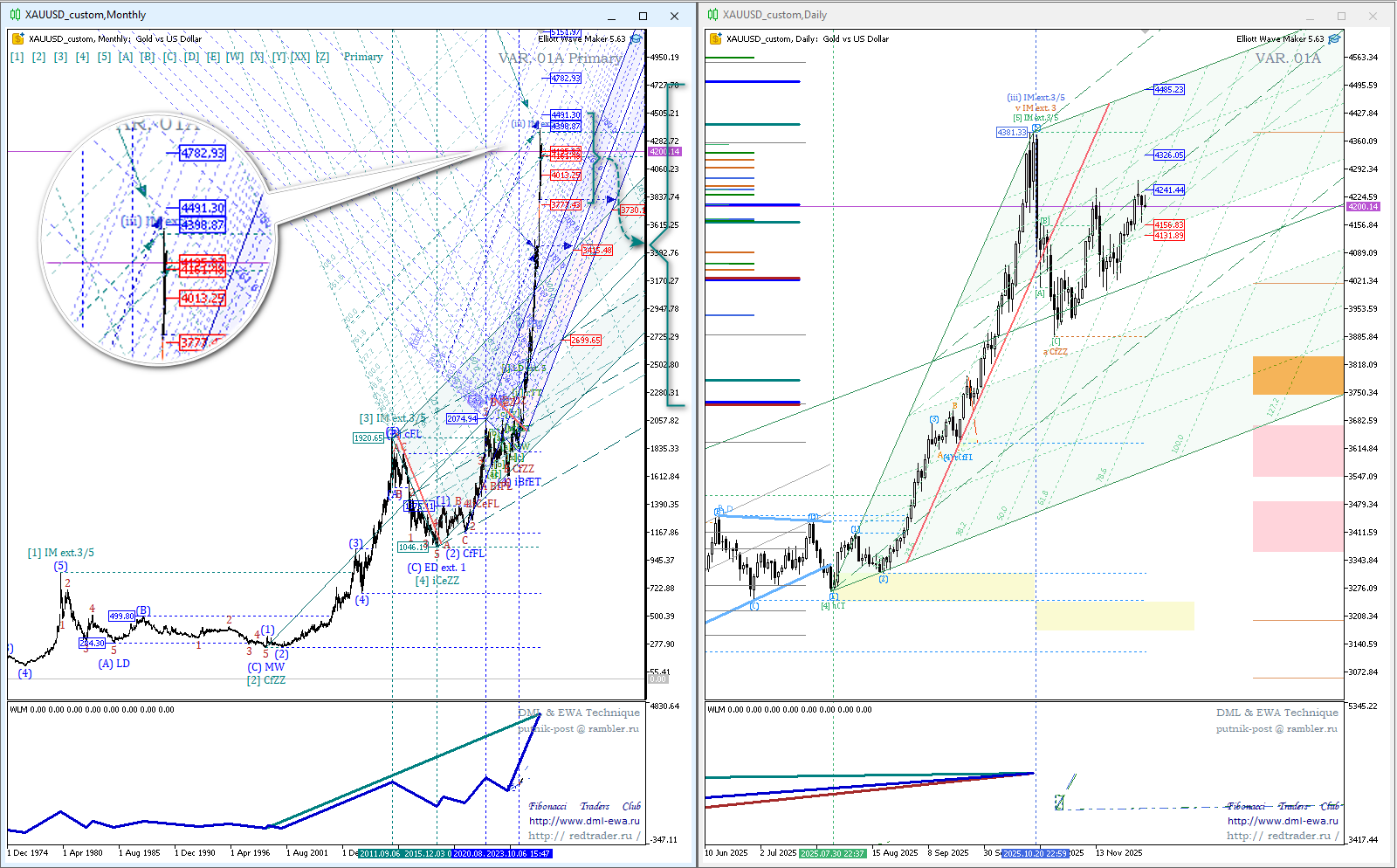

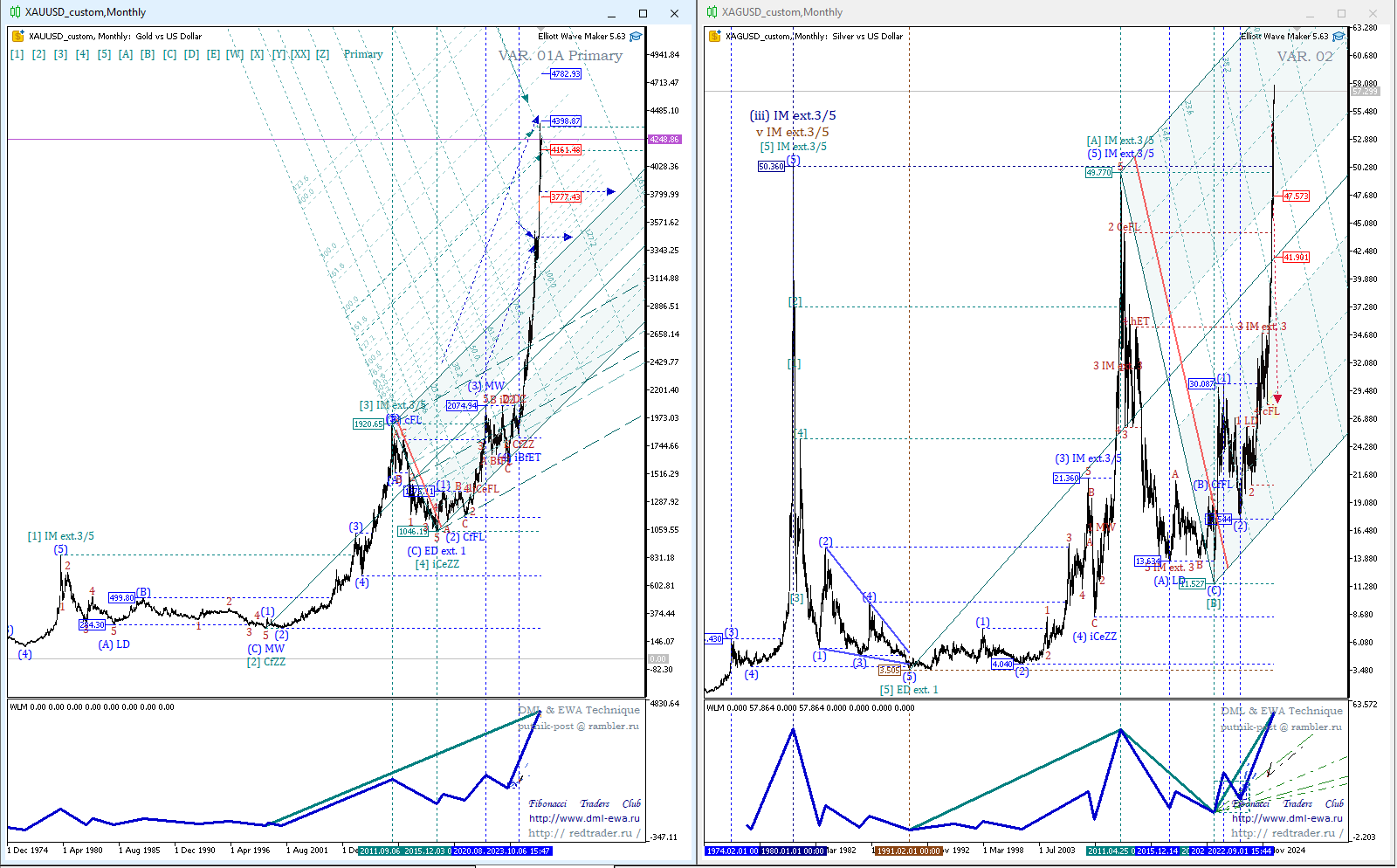

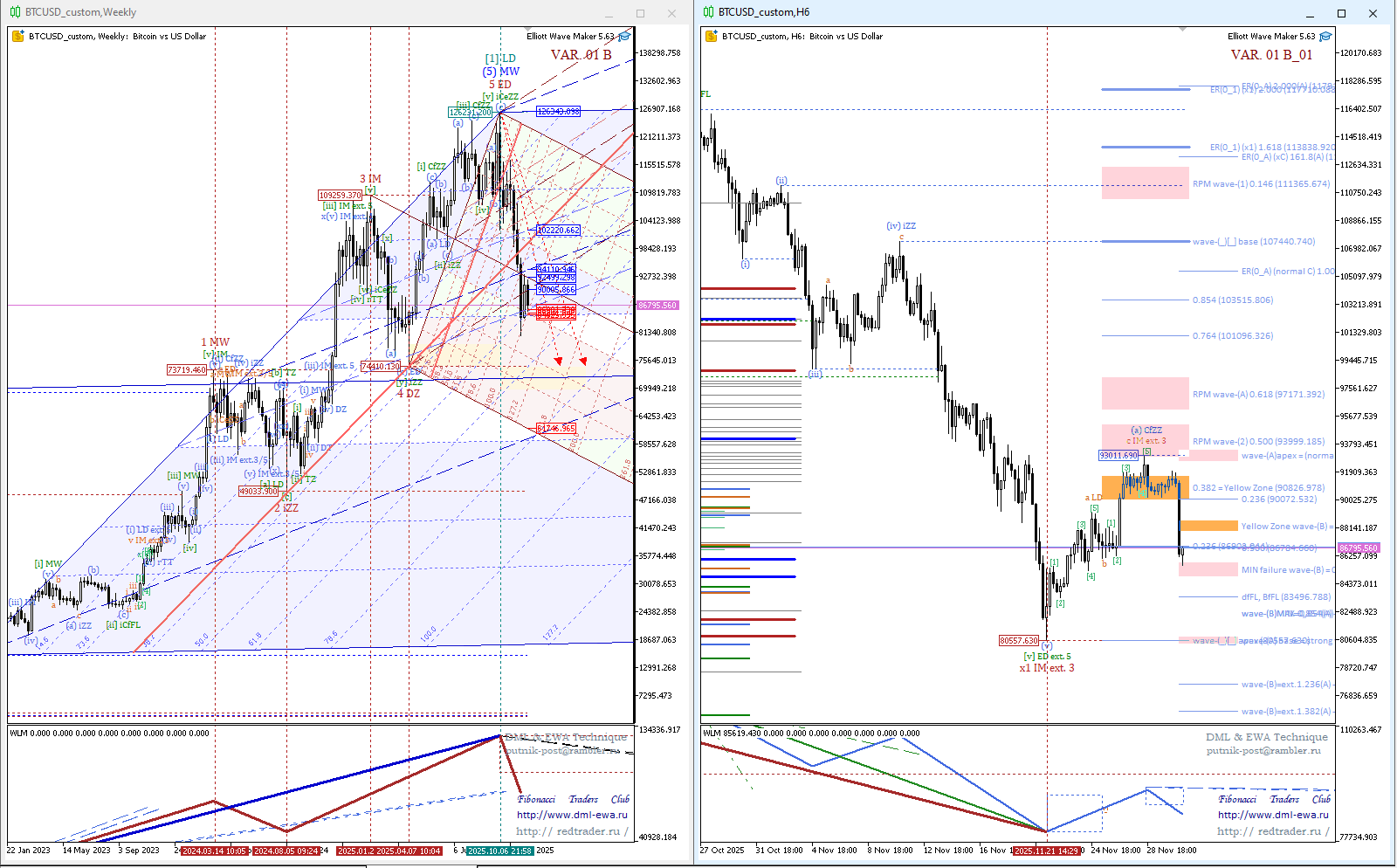

Разметка разметкой, а если смотреть построения от подтверждённых волновых вершин, то вопросов не возникает:

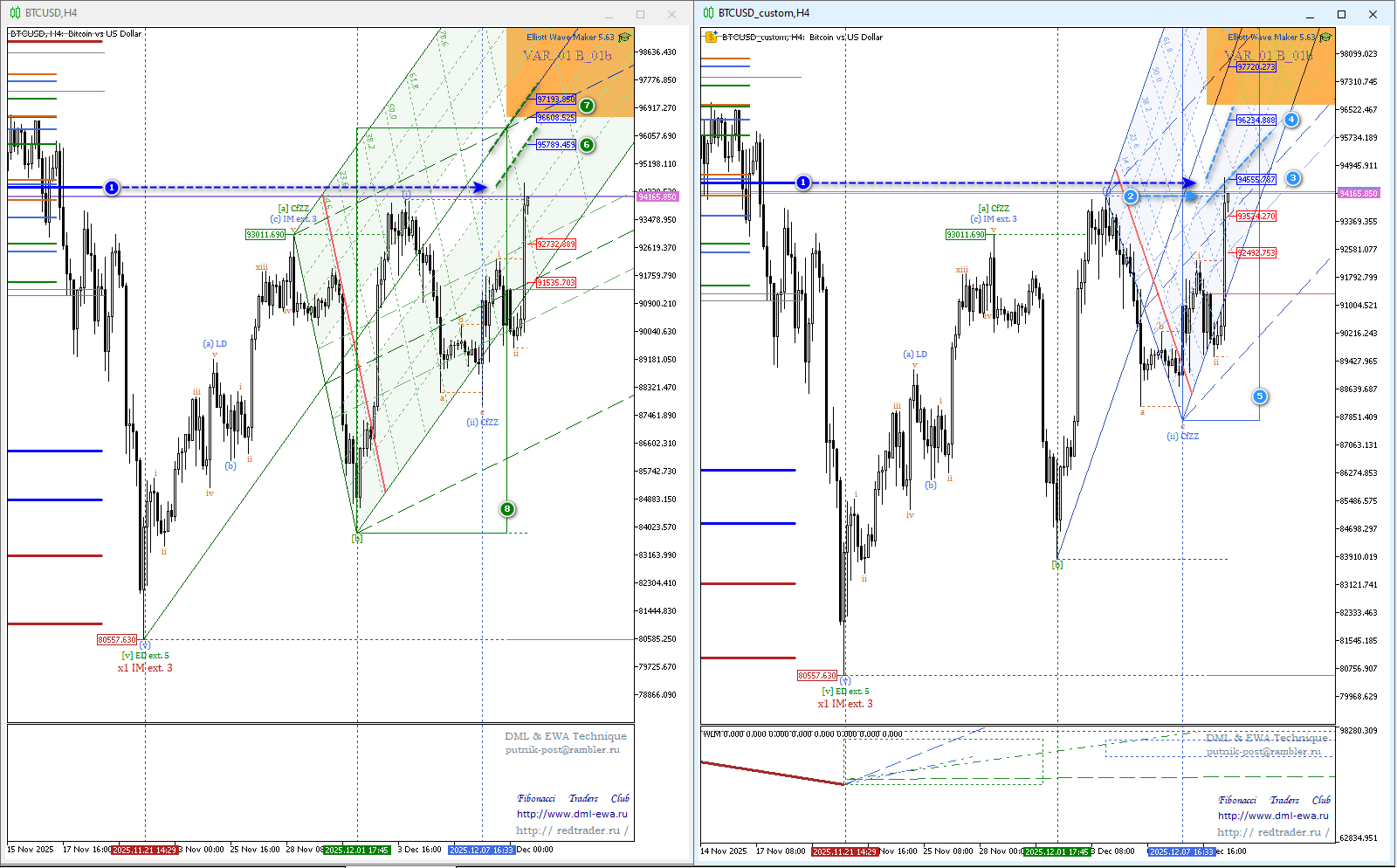

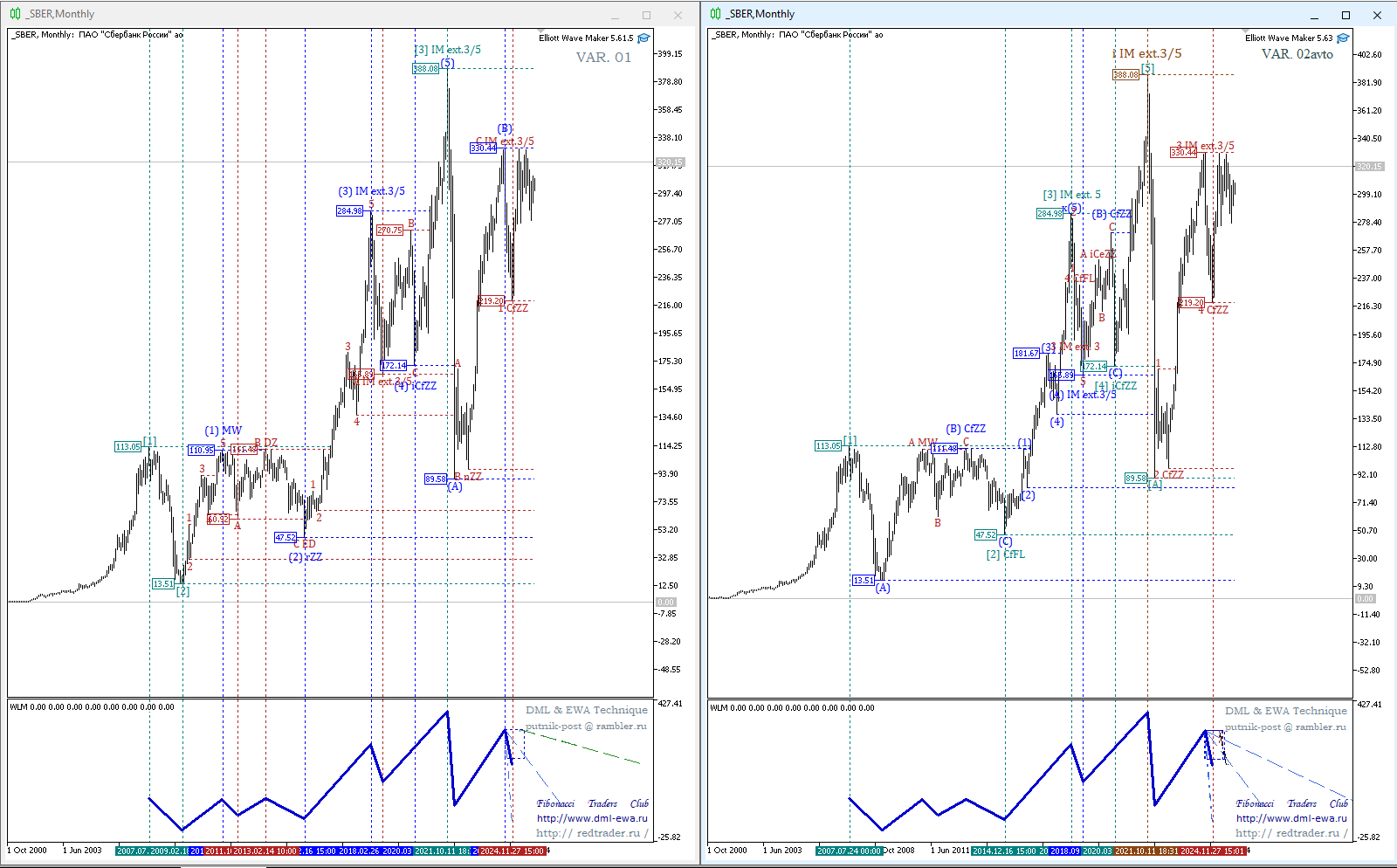

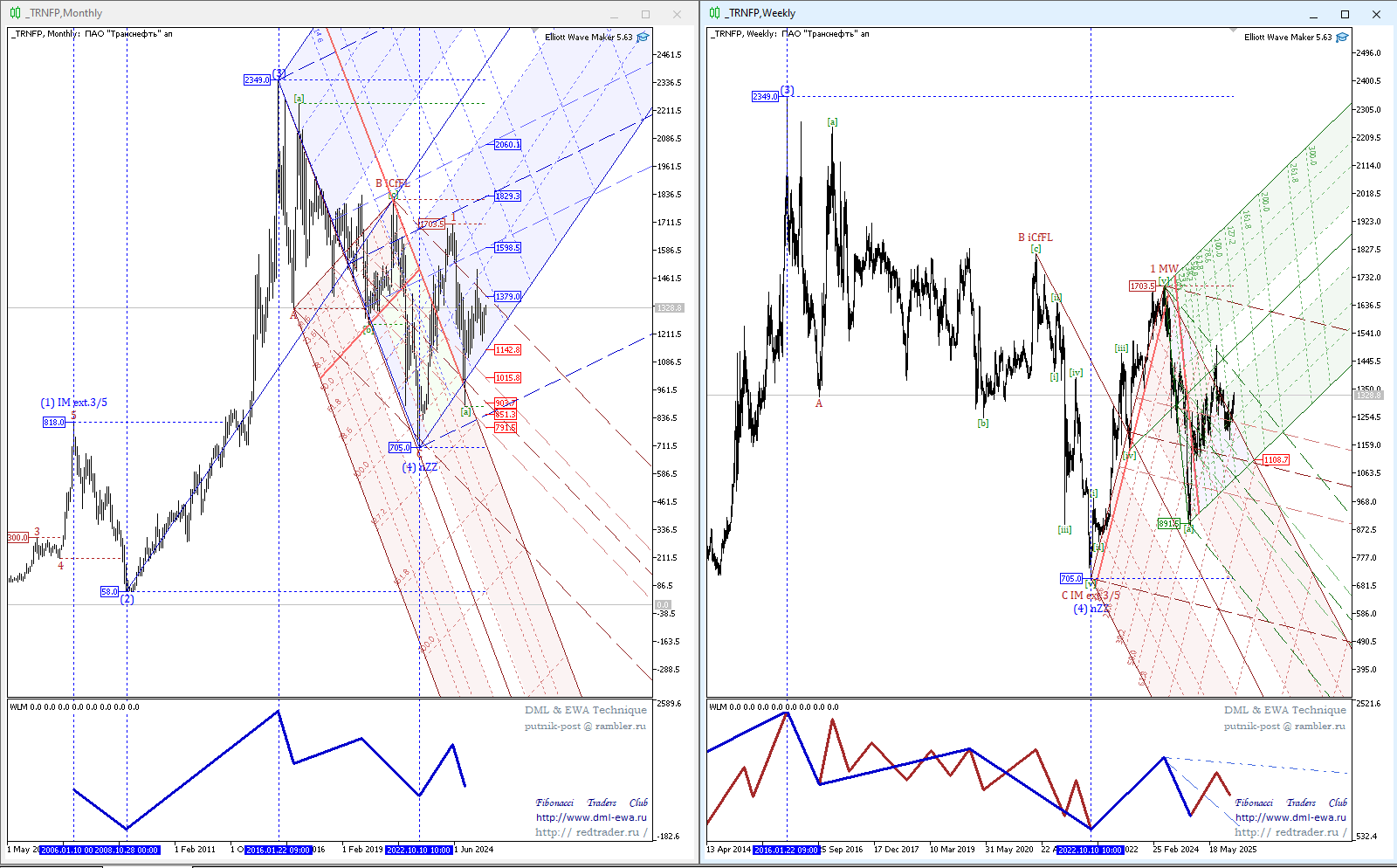

Последние коментарии