Рубрика: Обзоры рынка

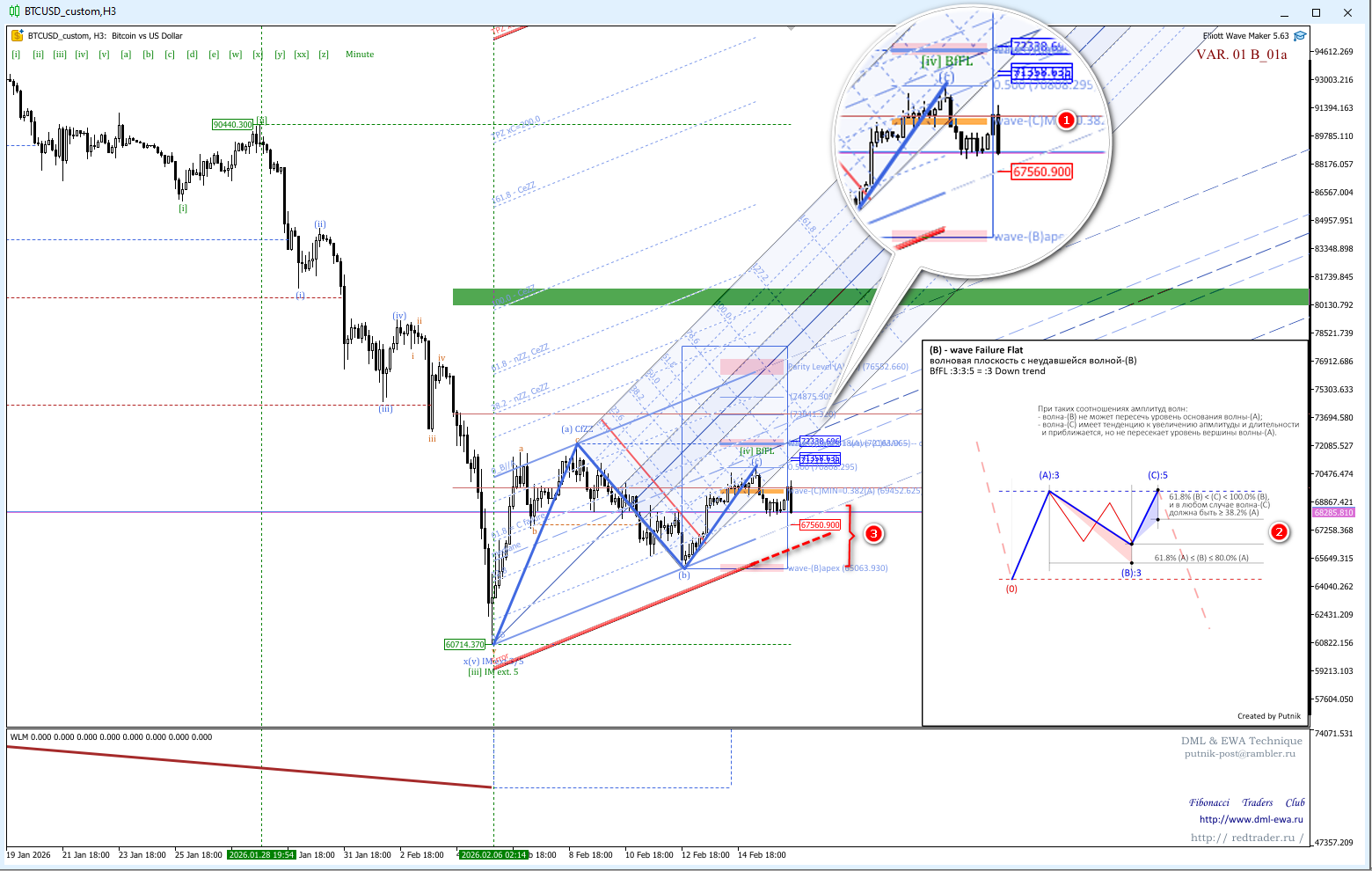

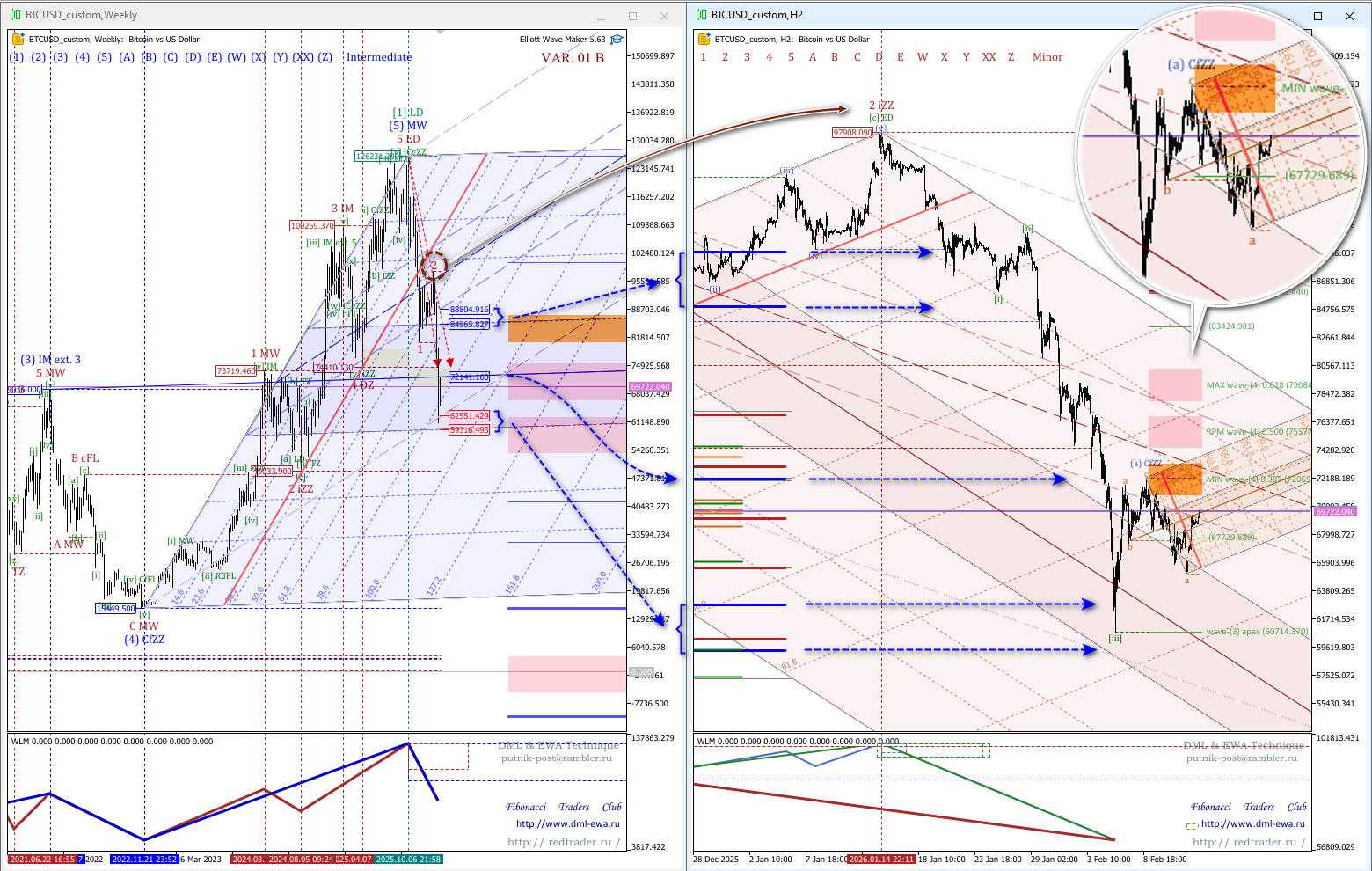

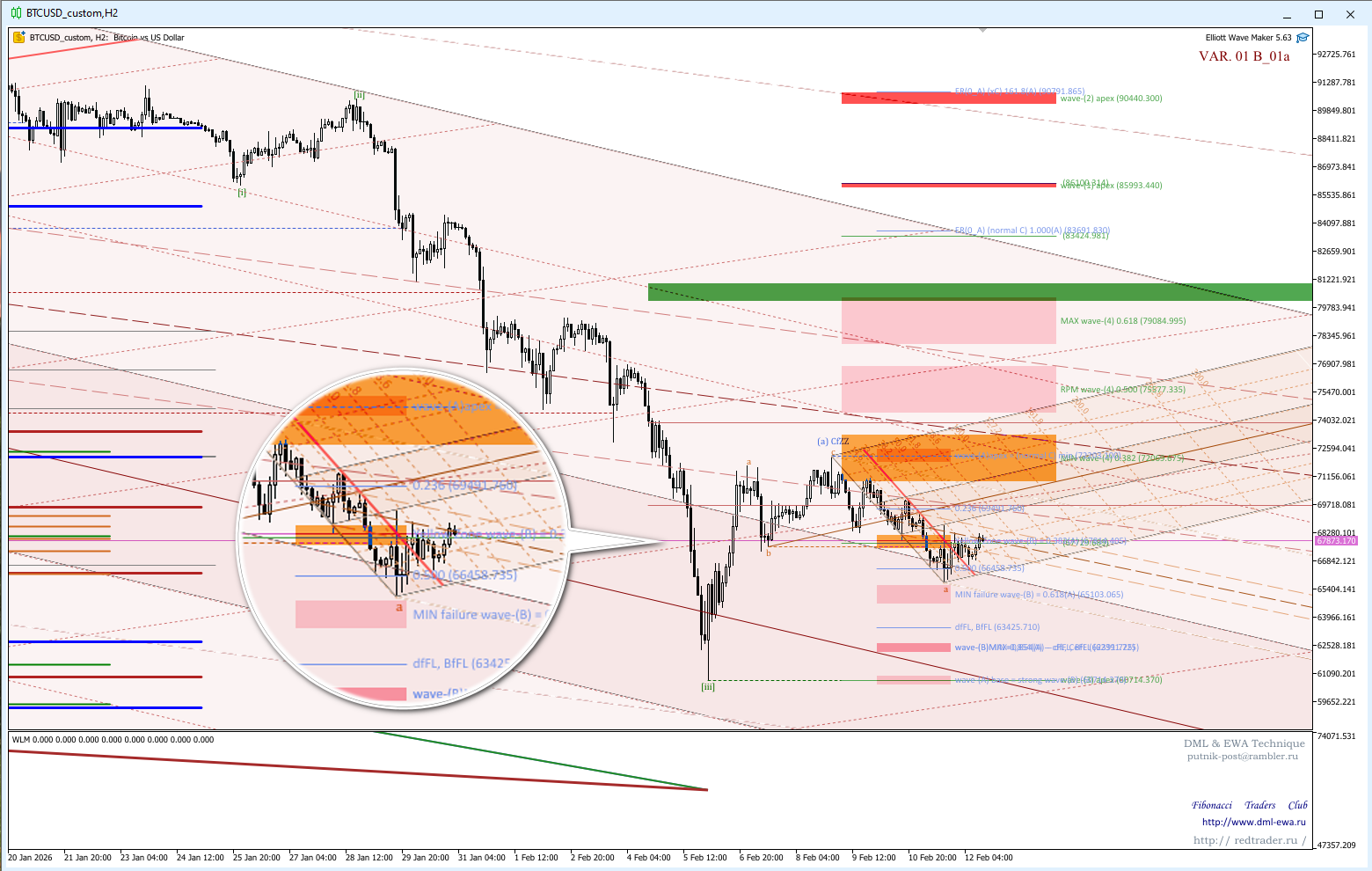

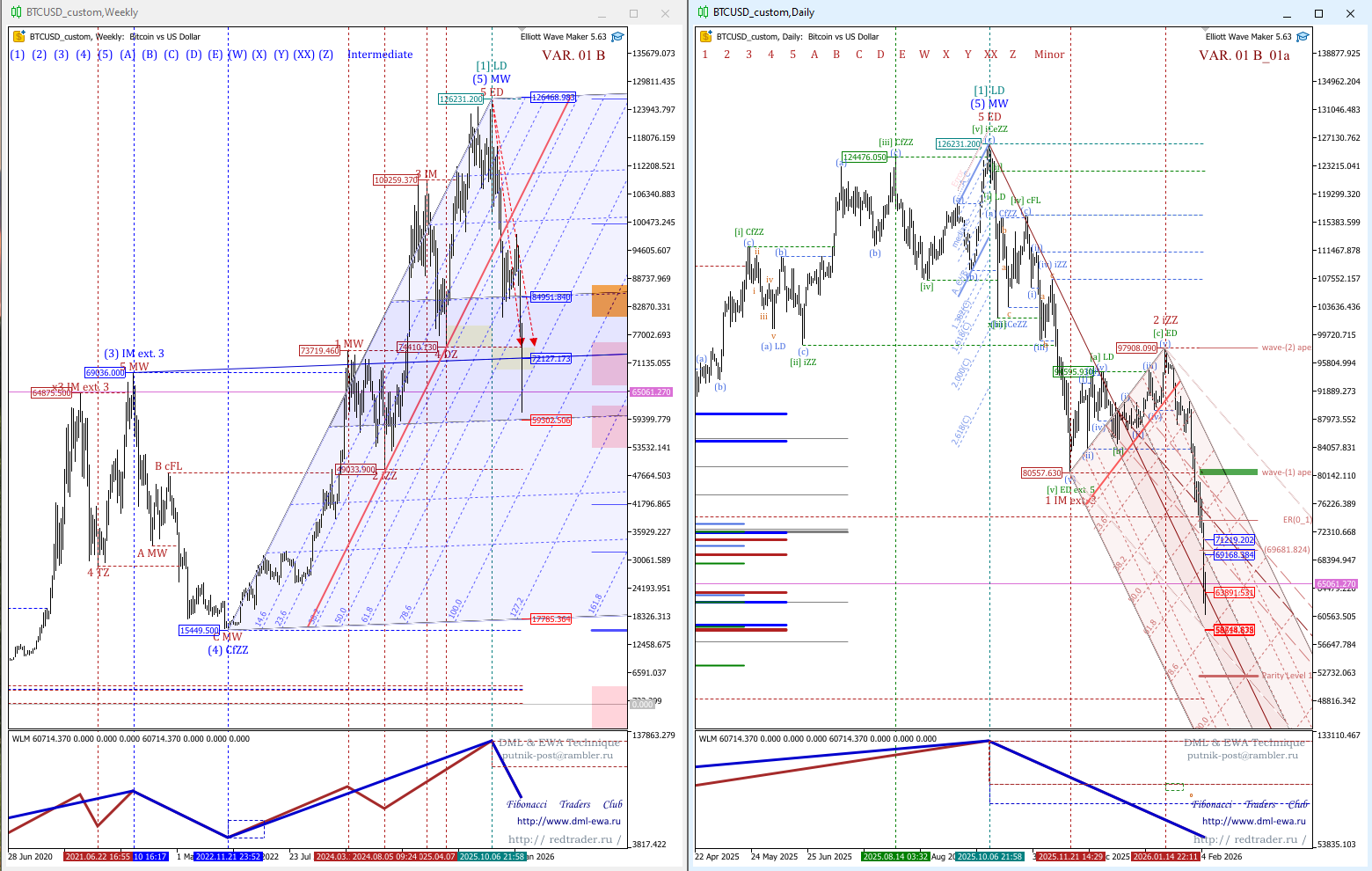

Вариант данного сценария мы разбирали 14.02.2026 как возможные цели развития восходящей волны-(с) Minuette.

Однако цена не достигнув медианы уже выходит из разворотной зоны.

То есть шансы на продолжение восходящего движения минимальны.

Нисходящий разворот?

- Восходящая волна-(с) Minuette и по амплитуде и по длительности достигла желтой зоны.

То есть принадлежность её к данному волновому уровню по правилу подобия подтверждена.

Как подтверждено и формирование модели коррекции на волновом уровне Minute (ценовая линейка не выведена на график). - Вариант развития такого волнового сценария программа-советник Elliott Wave Maker принимает как возможный лишь на волновом уровне Minuette.

- Для окончательного подтверждения формирования вершины-(c) Minuette по правилу взаимного положения, цена долна пробить диапазон контрольная линия — допуск на ложный пробой и обновить локальный минимум.

Будет ли на этом завершена коррекция на волновом уровне Minute, остаётся вопросом.

Так ка не исключен вариант формирования протяженной коррекции, например как горизонтальный треугольник.

Насколько точно показывают ваши вилы?

- Во-первых они не мои а Элаан Эндрюса.

- Во-вторых нужно четко примать как строить вил Эндрюса и какие их графические инструменты за что отвечают.

- Наконец в третьих посмотрите примеры сами.

- Отработка предшествующих построений.

- Отработку построений текущего дня на младших волновых уровнях.

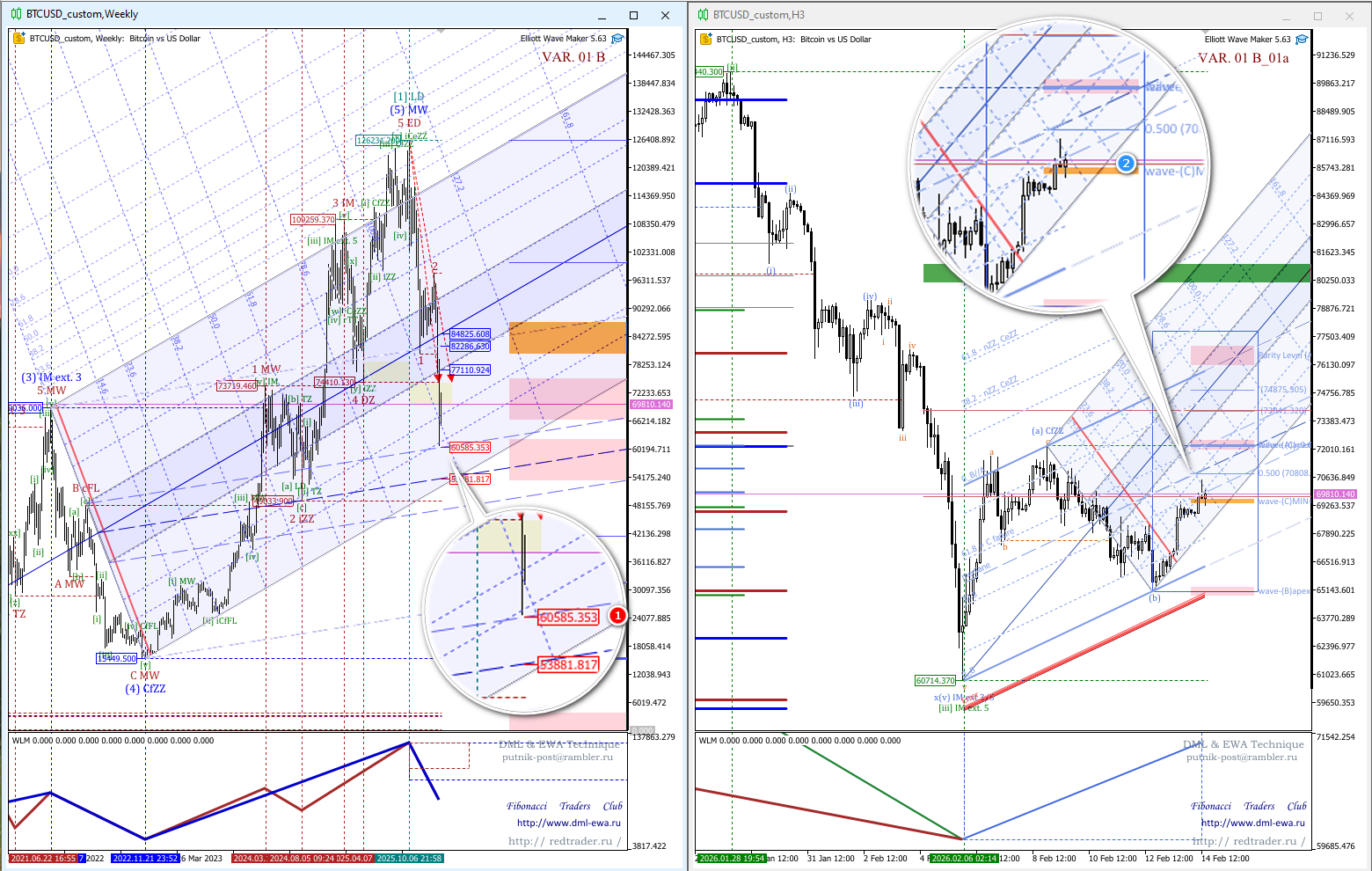

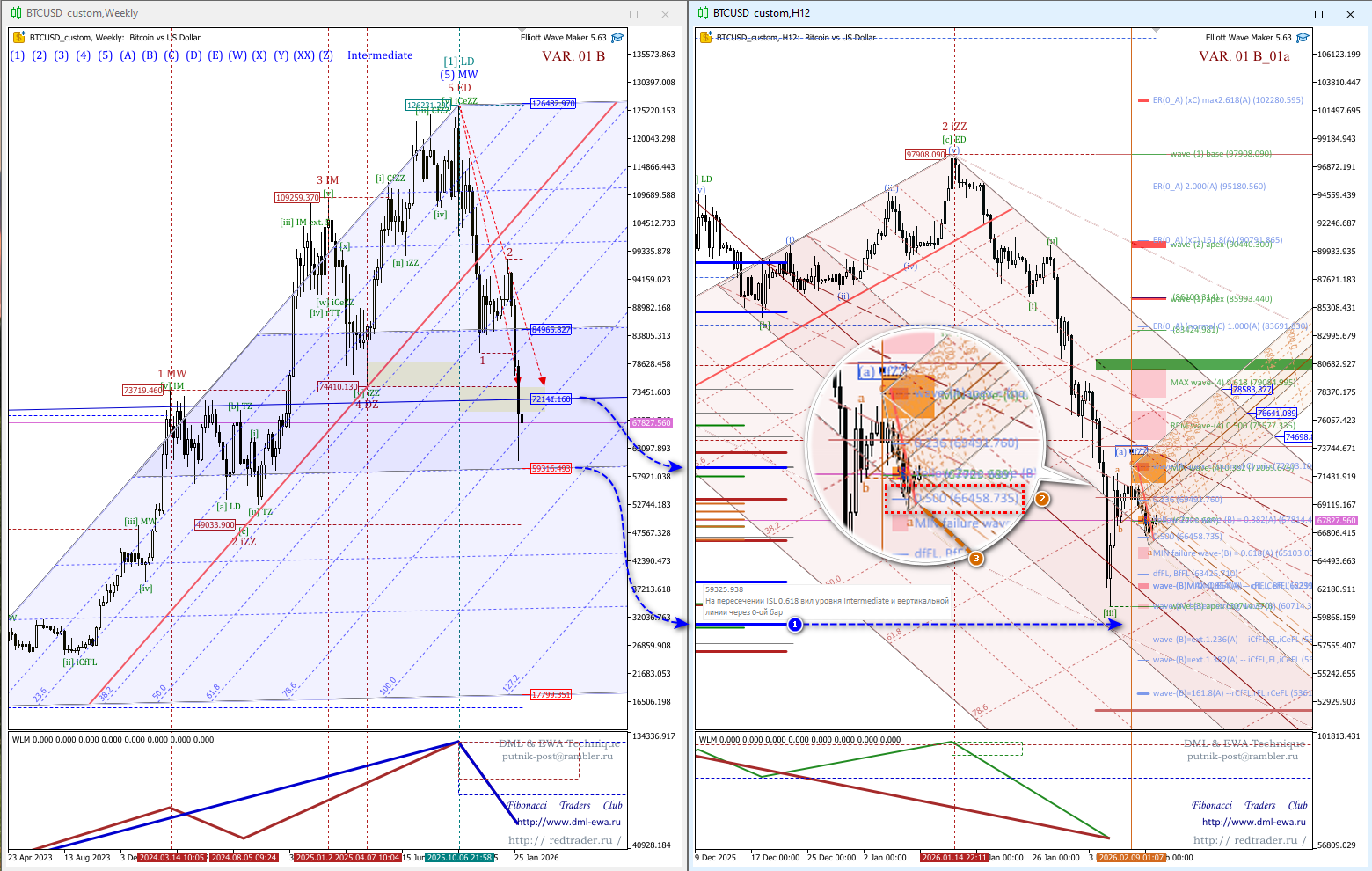

После утренней публикации понял, что разметка на младших волновых уровнях возможно выполнена неправильно.

Откорректированный вариант:

И видеоролик-пояснение: почему и как выполнена коррекция.

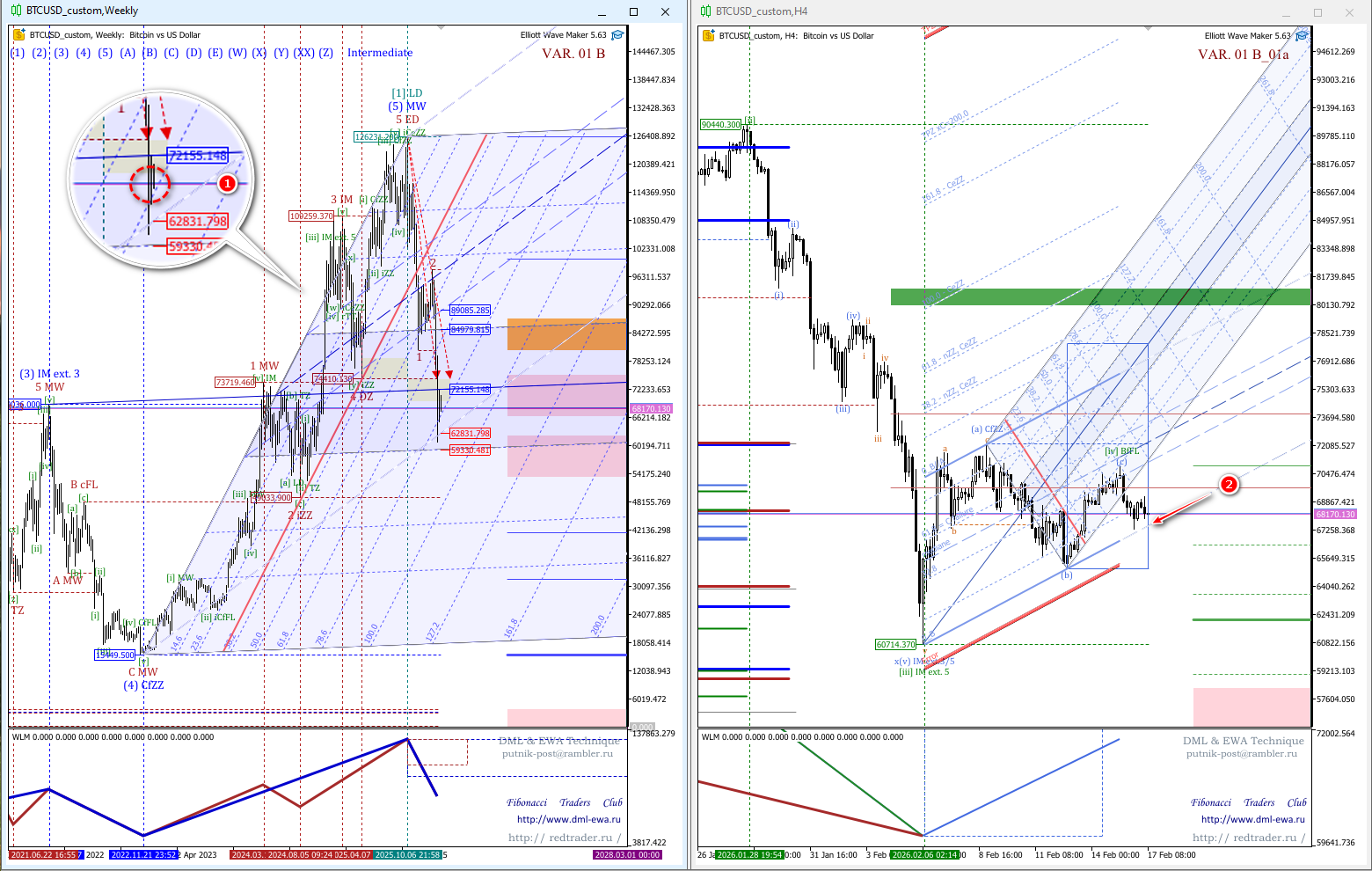

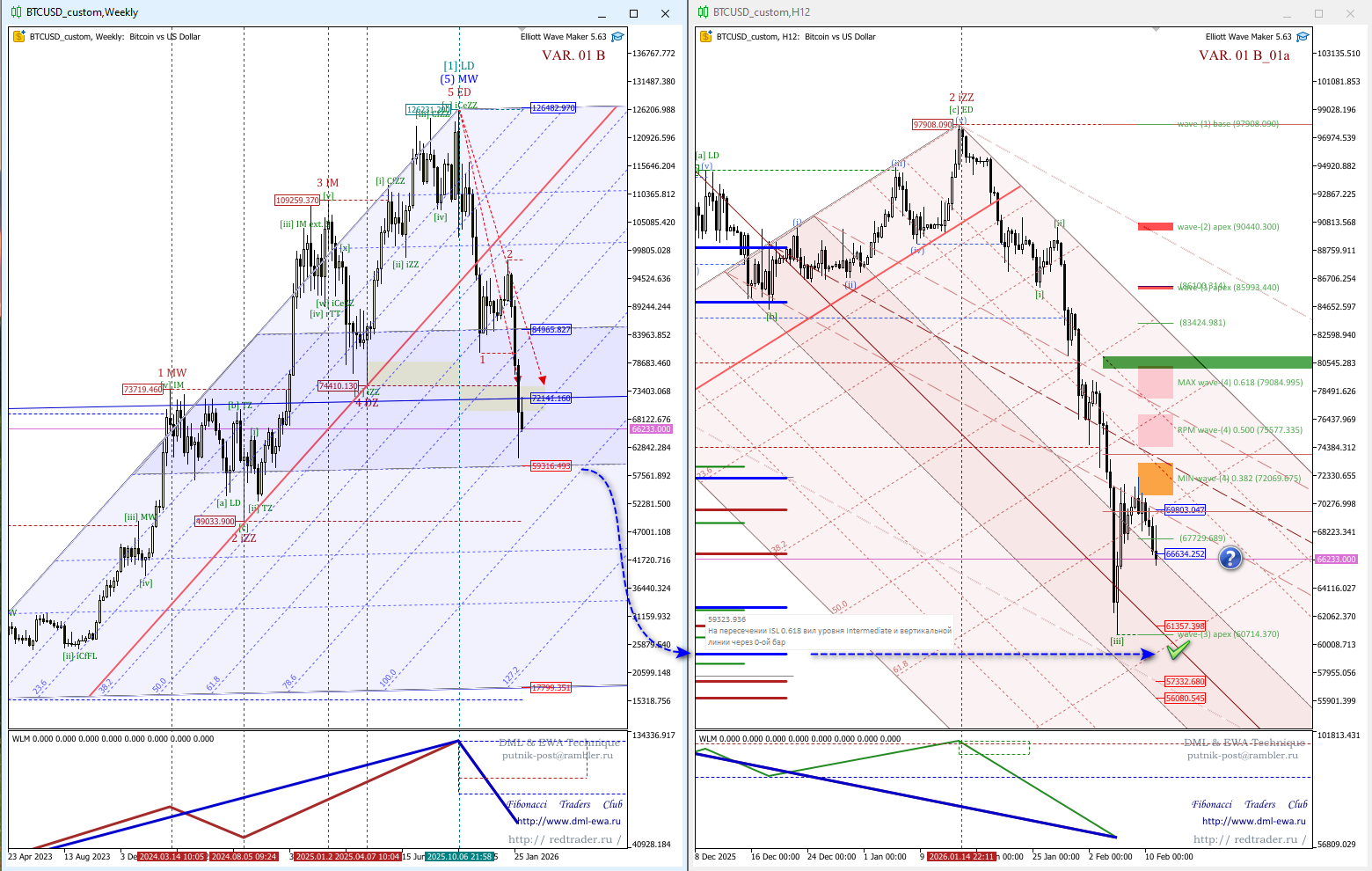

Зачем рассматривать несколько волновых уровней?

- Если рассматривать анализ только на младших волновых уровнях — легко потерять основное направление движение.

Просто перестать понимать в какую сторону растёт дерево и на какой ветке мы сидим. - Если рассматривать только старшие волновые уровни, то можно допустить преждевременные входы в позицию.

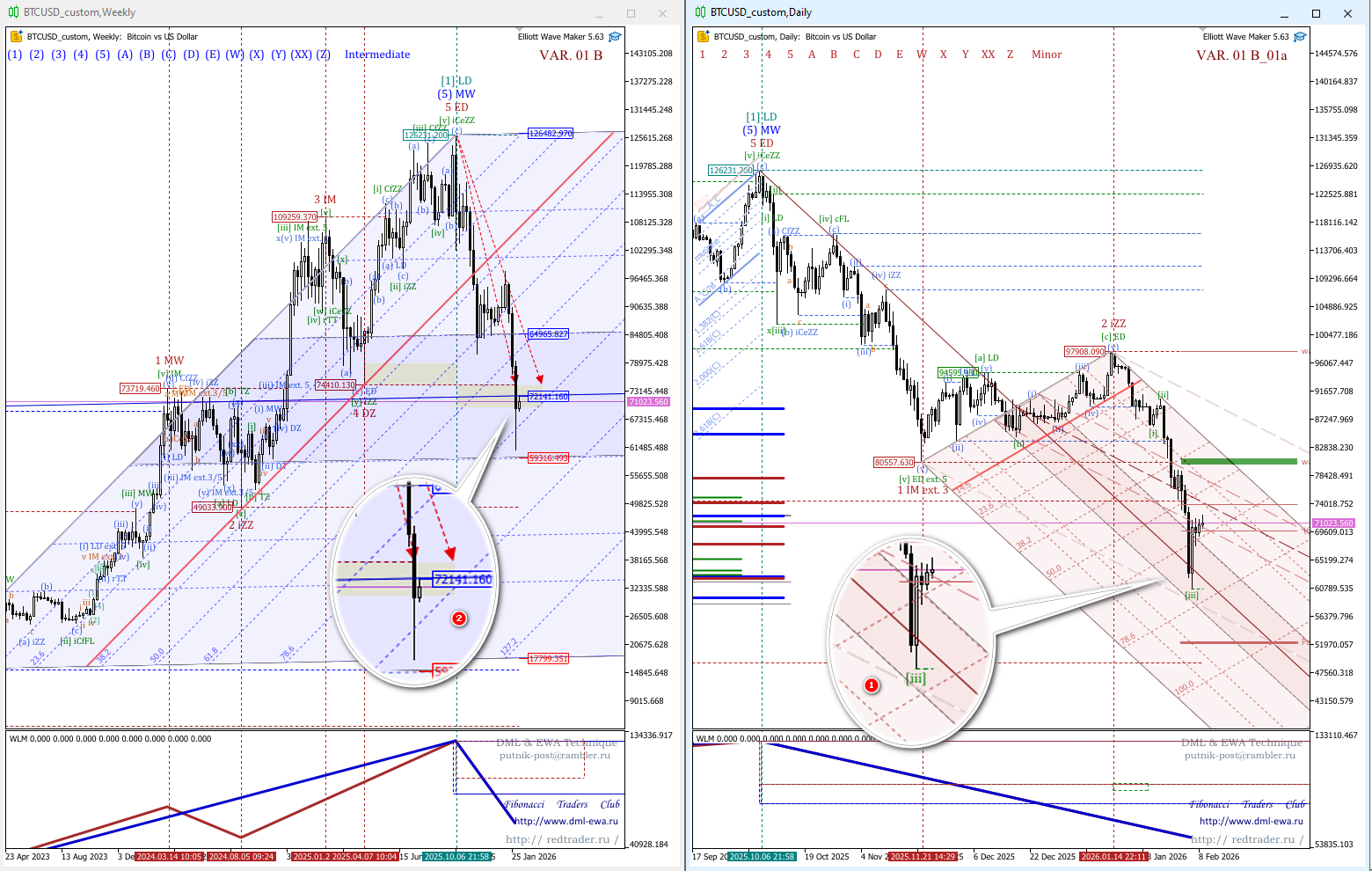

- Например, вчера мы рассматривали вполне допустимую цель нисходящего движения к уровню 59316 — нижней границе канала равновесия вил Эндрюса старшего волнового уровня Intermediate.

Вполне реальная цель. - Но сразу ввели предупреждение:

«Смотрим на результат тестирования верхней границы канала равновесия вил Эндрюса волнового уровня Minor…»

В тот момент уровень составлял 38.2% амплитуды восходящей волны-(а) Minuette. - Этот уровень так и не был пробит до сих пор.

То есть, если бы мы ориентировались только на цели старшего волнового уровня Intermediate, то была уже совершена преждевременная продажа.

Только продолжая рассматривать формируемую структуру ценового движения на младших волновых уровнях мы можем вовремя осуществить вход в сделку ну уровнях старших.

Ниже представлен график большего масштаба, чтобы было проще рассмотреть ситуацию.

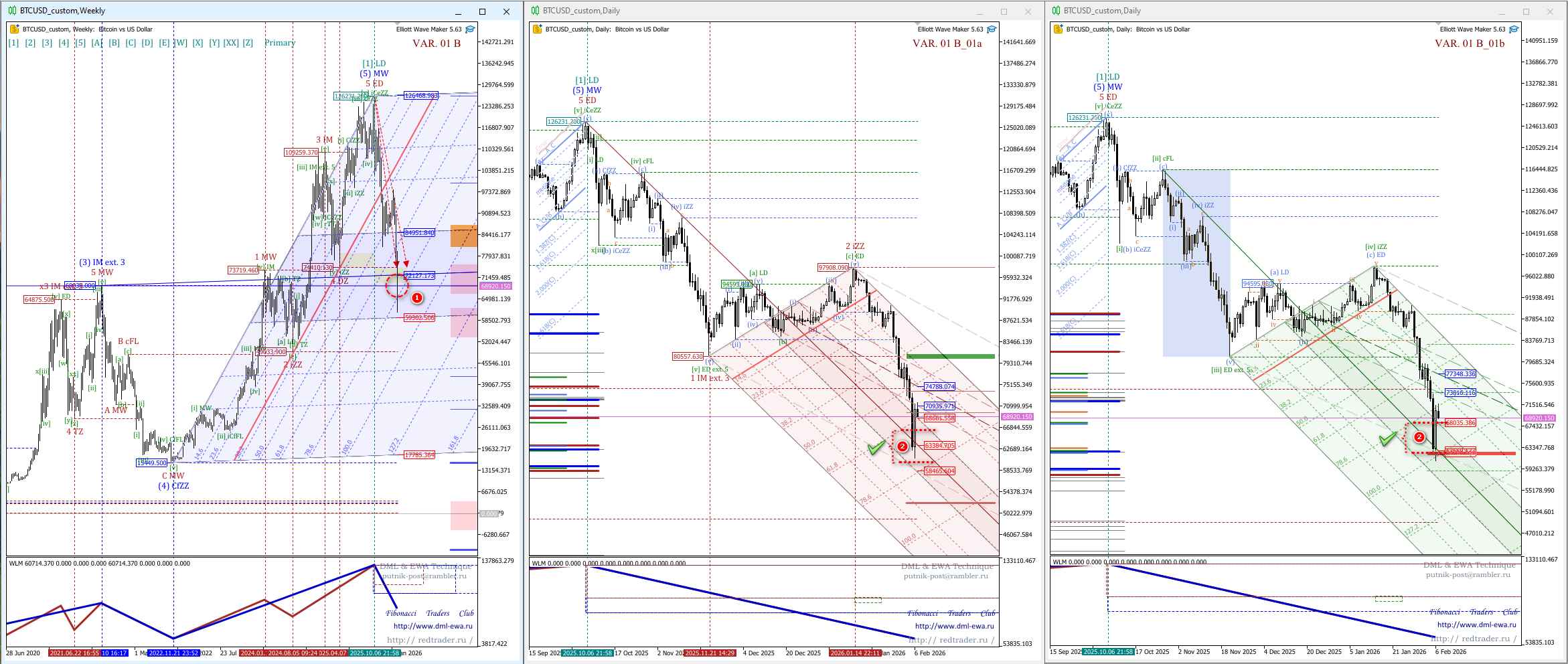

Помимо разметки на графике четко видно, что структура ценового движения за прошедшие сутки имеет коррекционной, а не импульсный характер.

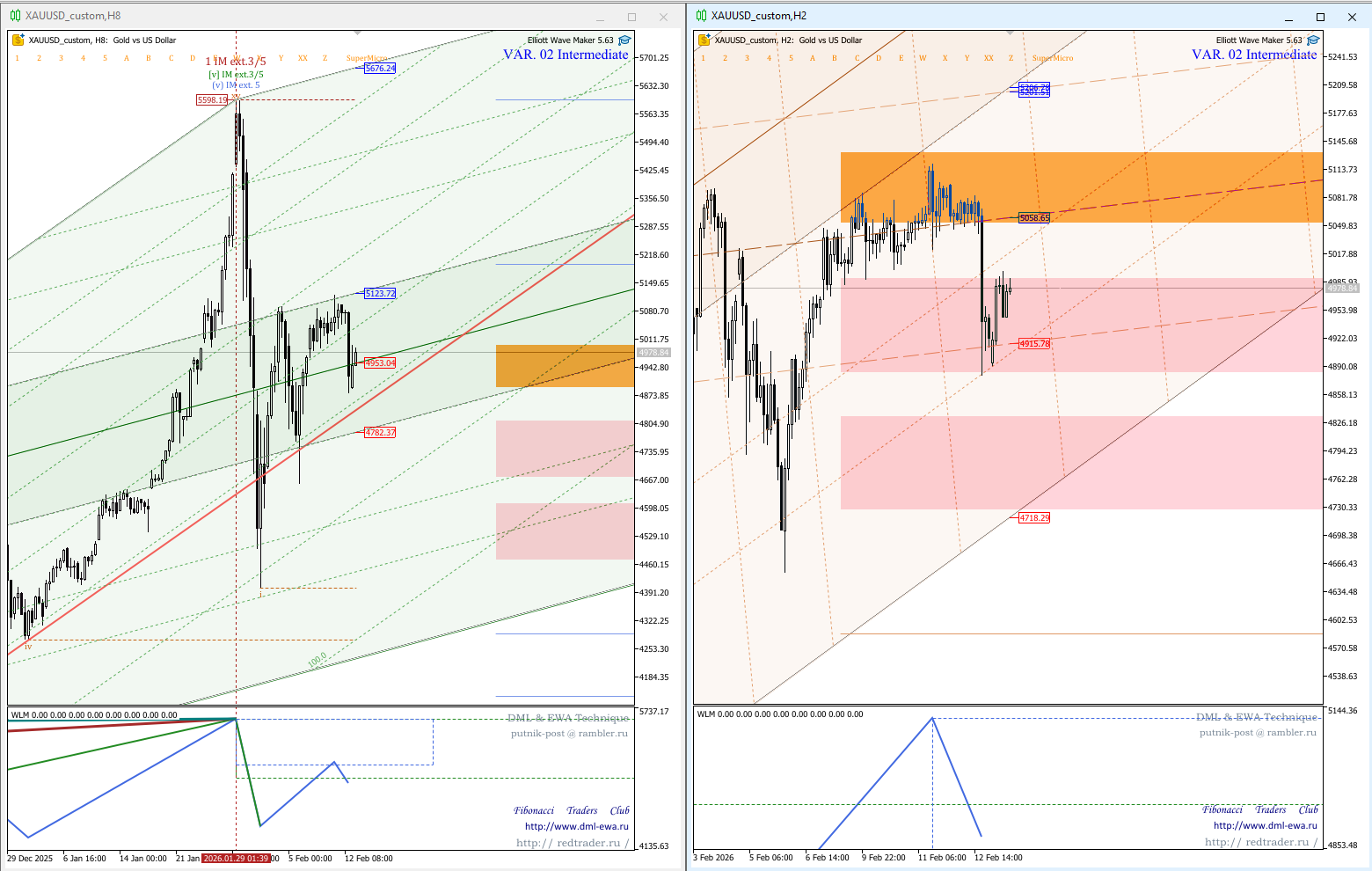

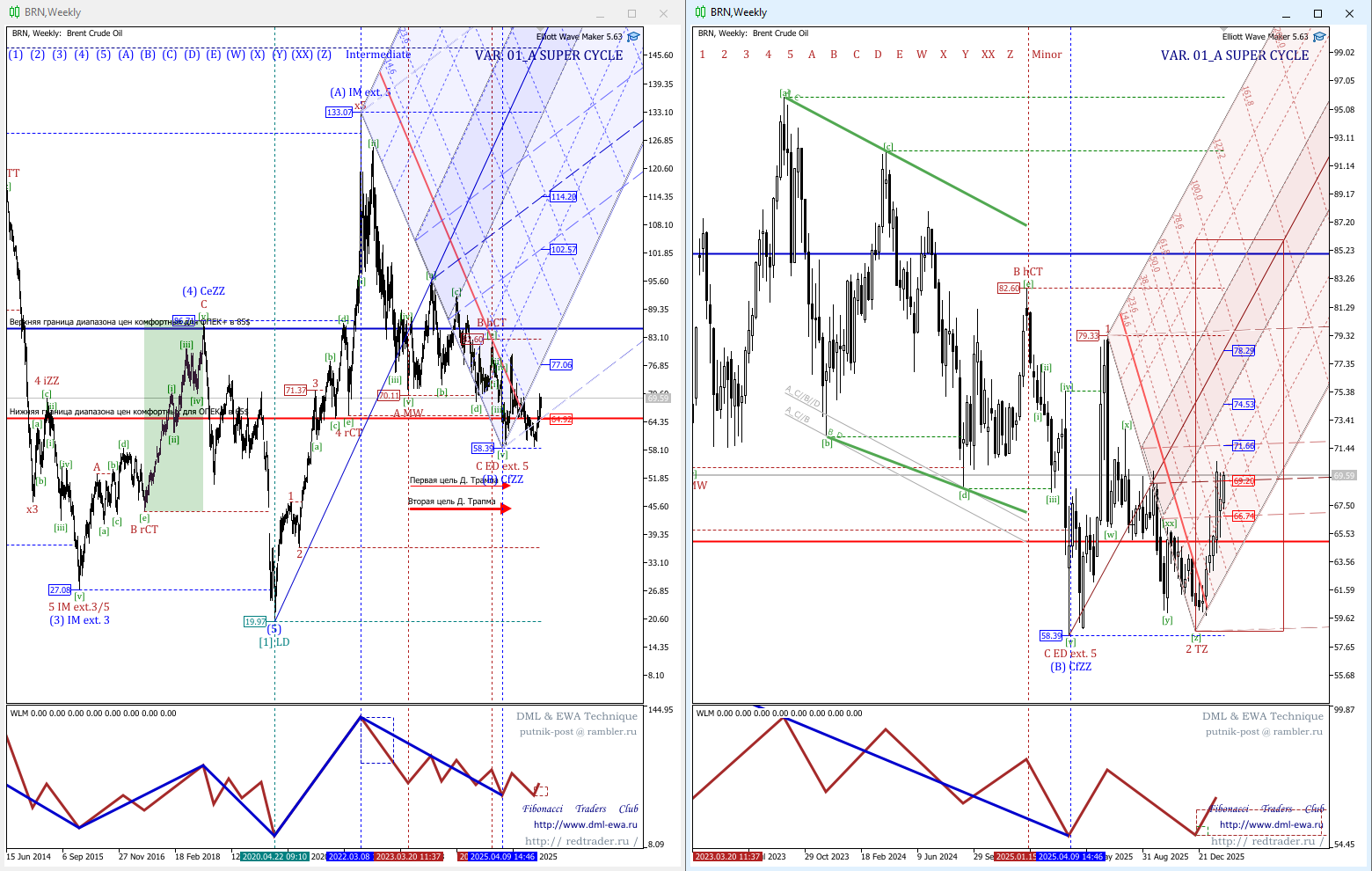

Разбор по ценовым линейкам Фибоначчи:

- Откат от условно обозначенной вершины волны-1 Minor (фазы интенсивного роста) не достиг 38.2% амплитуды данной волны.

- Откат от условно обозначенной вершины волны-[v] Minute достиг 50% амплитуды данной волны.

- Откат от условно обозначенной вершины волны-(v) Minuette незначительно превысил 61.8% амплитуды данной волны.

- И наконец, отскок составляет 61.8% амплитуды нисходящей волны-i SubMinuette.

По длительности развития коррекционного движения ни одна из волн не дотягивает до завершенной коррекции.

ПРЕДПОЛАГАЮ продолжение развития волны-ii Subminuette.

Только по её завершению и началу развития третьей волны коррекции можно будет делать какие-то выводы об общей структуре и характере коррекции по соотношению амплитуд этих трёх волн.

Расчетные значения выполняются точно по правилам DML&EWA Technique:

- Цена, достигнув медианы часто совершает продолжительные колебания вокруг неё, пока не продолжит развитие в предшествующем направлении или не совершит разворот.

- И какой бы вариант разметки мы не выбрали, правило выявления целевой зоны позволяет нивелировать допущенные ошибки.

Само правило см. в курсе «DML&EWA Technique, точка зрения на волновой анализ».

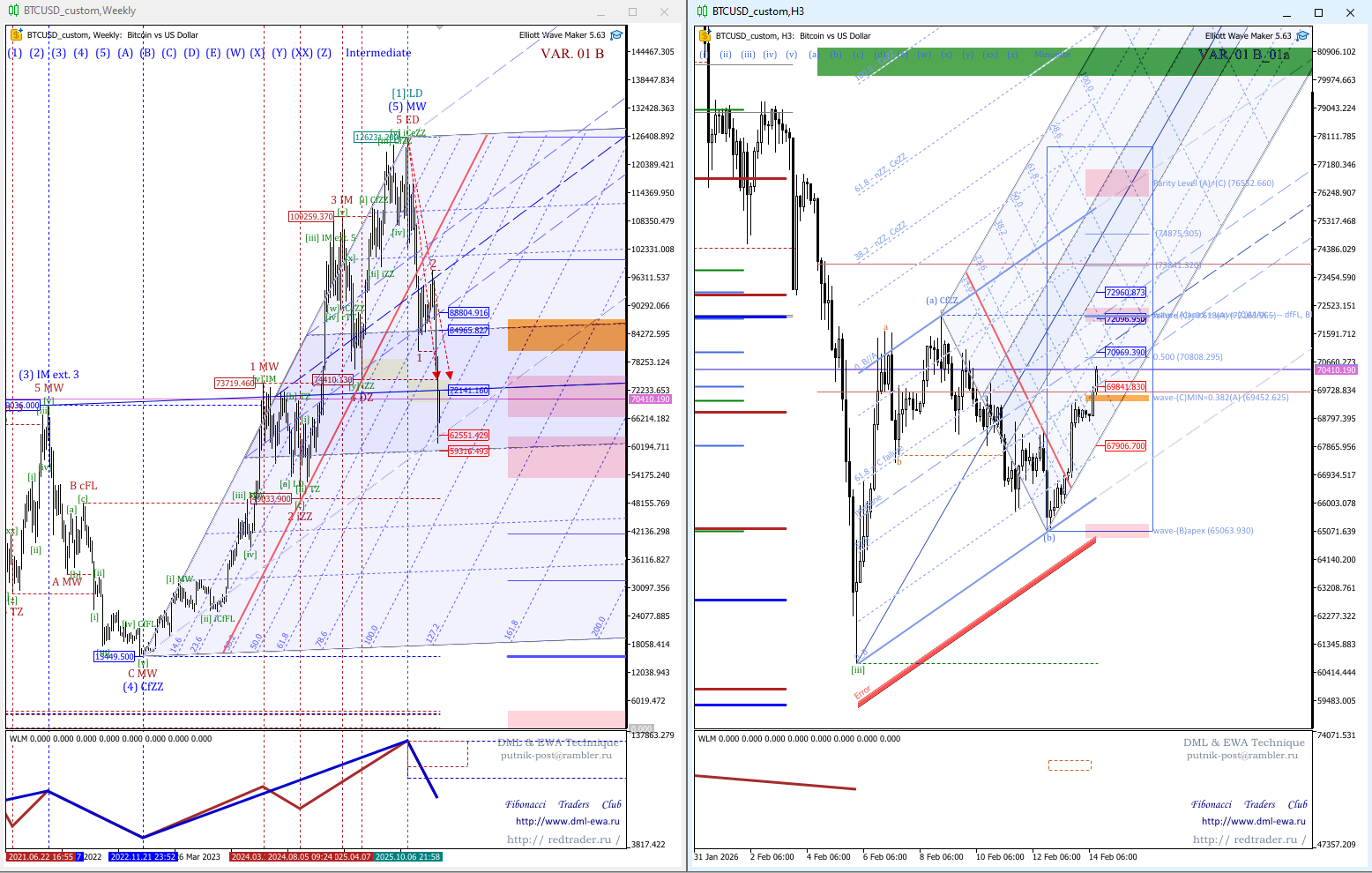

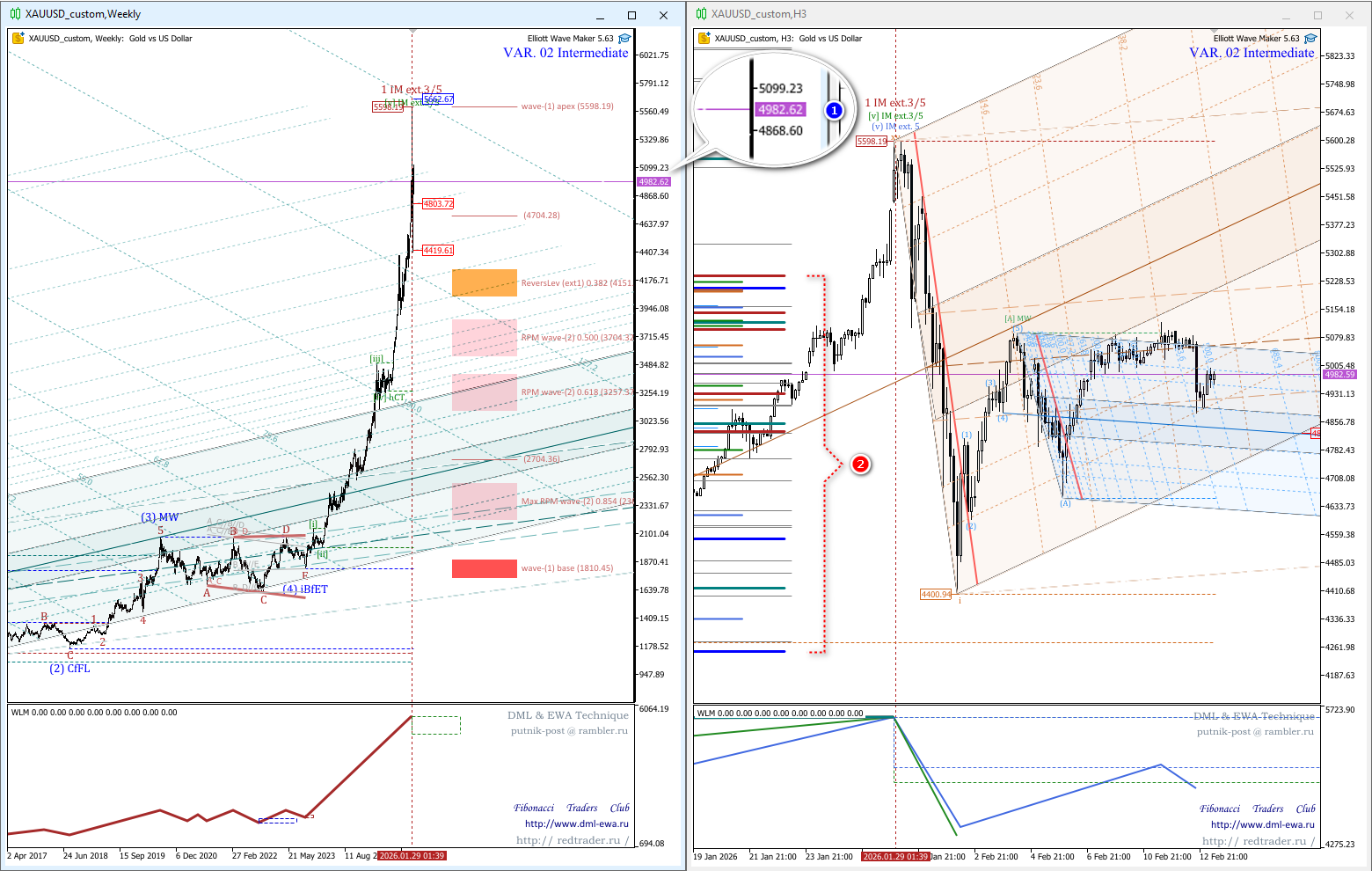

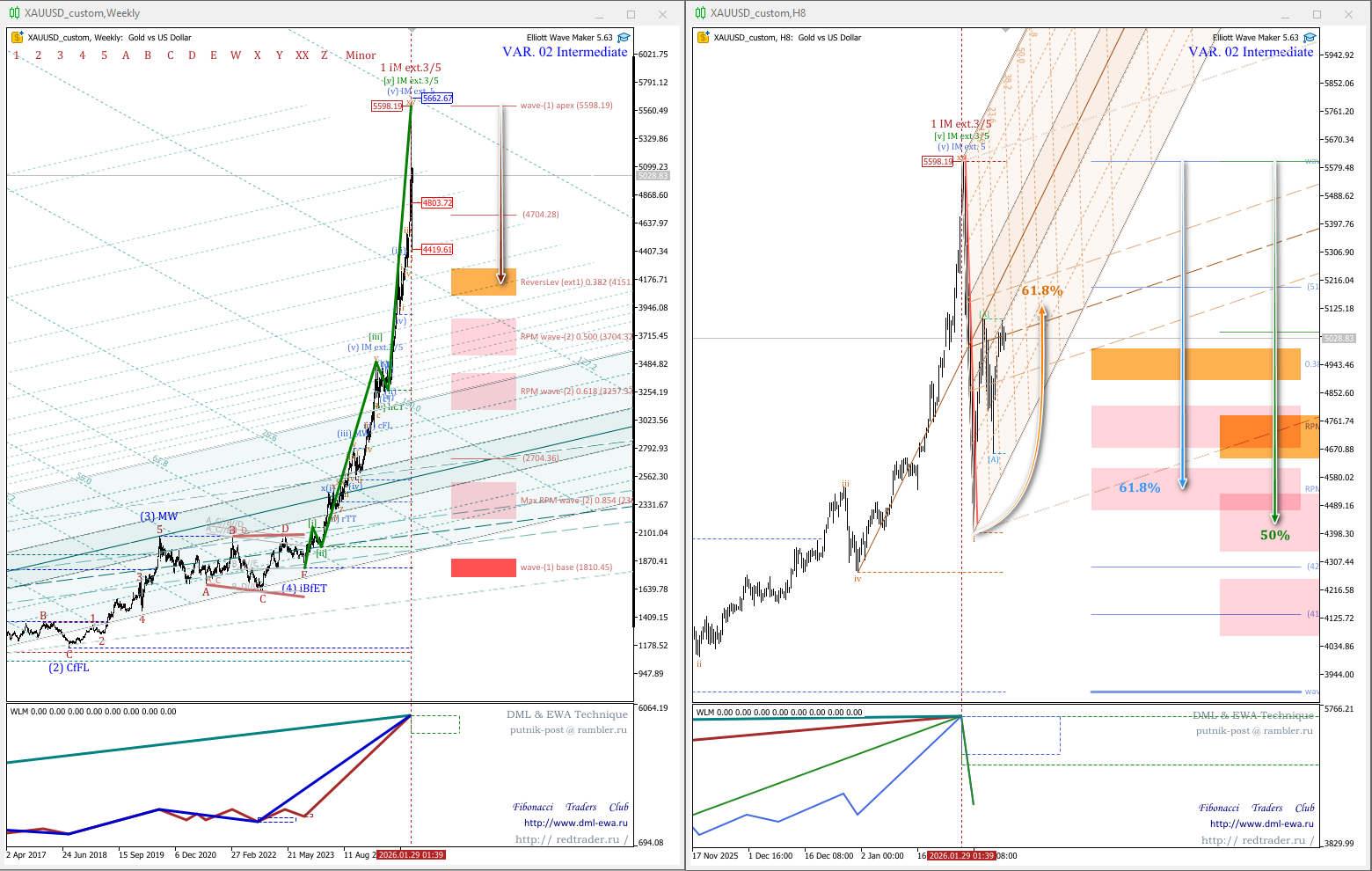

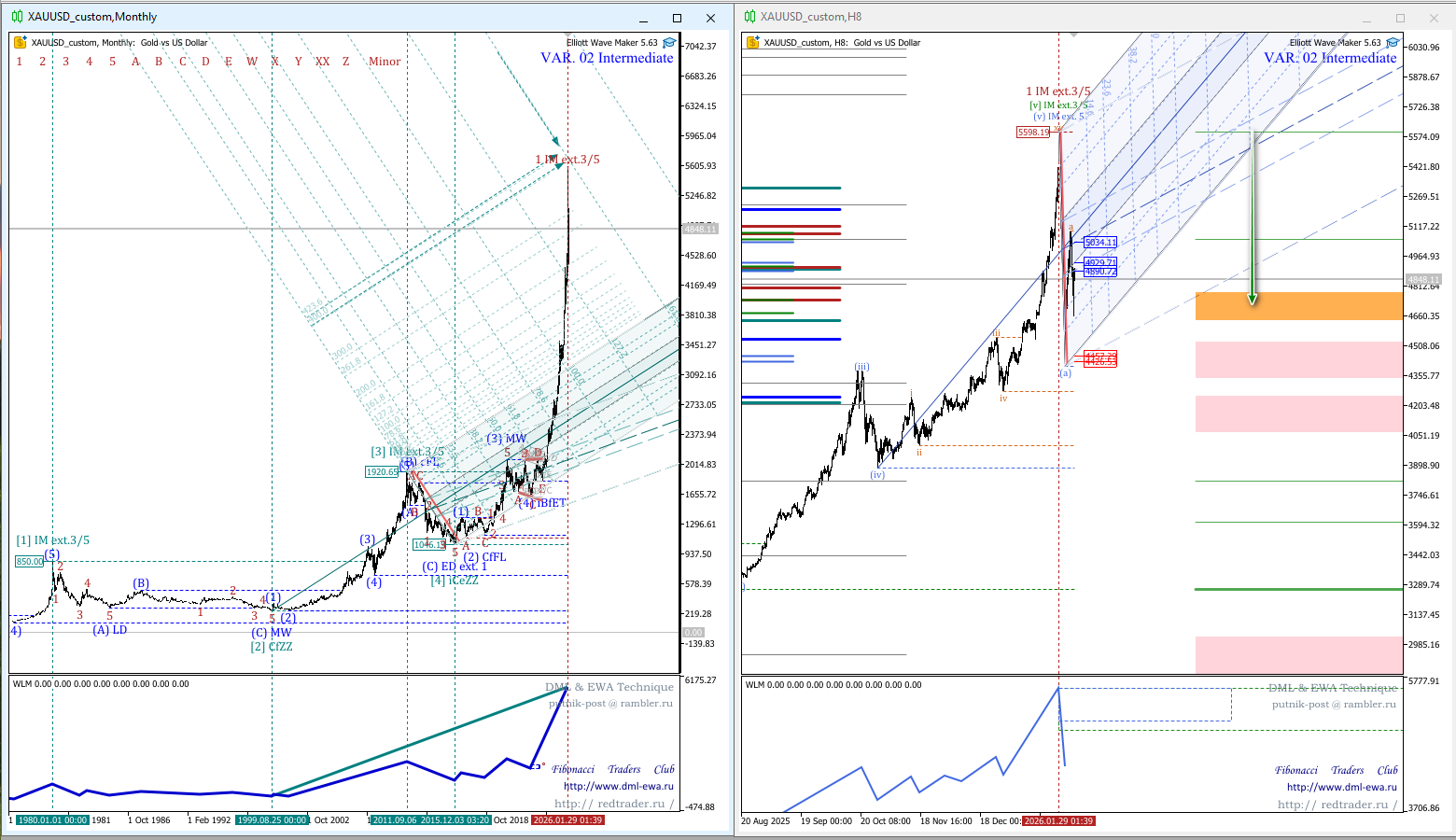

Продление обзора золота от 04.02.2026

Цель на сегодня определить правила по которым можно понять что формируется:

- Разворот.

- Глубокая коррекция.

- Или это локальное колебание рынка.

Не будем обращать внимание на вопли что рынок просел на … триллионов $$$.

Из представленных накануне графиков и так понятно, что по отношению к общему рост, цен на золото за 2025 год ,просадка в принципе и не велика.

Не забываем, что цена как и дерево не может расти постоянно и бесконечно, рост цикличен!

Для этой цели рассмотрим нейтральный по оптимизму вариант разметки и не будем выводить построения с помощью программы-советника Elliott Wave Maker, постоим все ручками.

Проводим анализ только на участке роста с октября 2023 года, то есть формирование пятой — участок который отличается по разметке во всех представленных вариантах.

- Формирование волновой врешины-(5) Minuette предварительно подтверждено пробоем базовой линии канала 2_4//3 (контрольной линии вил Эндрюса данного волнового уровня).

- Данную волну предварительно можно отнести и к волновому уровню Minuette и Minute по глубине отката в 38.2% от отмеченной волновой вершины-[v] Minute.

- Но базовая линия канала 2_4//3 (контрольной линии вил Эндрюса волнового уровня Minute) не пробита.

Также откат не достиг уровня основания волны-(5) Minuette, следовательно нисходящее движение относим лишь к младшему волновому уровню Minuette. - Как вывод: говорить о принадлежности нисходящего движения к старшему волновому уровню Minor на данном этапе отката вообще не приходится.

Последние коментарии