Расставить на графике сотни символов: цифр и «буквочек» – это ещё не означает провести волновой анализ.

Вообще расстановка символов волновых вершин это всего лишь прелюдия, а анализ — это прогнозирование целей и динамики ожидаемого ценового движения после завершения очередной волны или формирования волновой модели. Ради этого и выполняется предварительная расстановка символов волновых вершин, к которым в последующем «привязываются» инструменты волнового анализа.

Многими трейдерами расстановка символов волновых вершин воспринимается как завершённый цикл волнового анализа. Расставили символы и успокоились – всё сделано. На самом деле это только начало.

Для чего мы расставляем на графике символы волновых вершин разных волновых уровней?

Ответ лежит на поверхности: отметить разворотные точки сформированного ценового движения различных масштабов с целью последующей «привязки» к ним инструментов которые могли бы обозначить возможные цели и динамику последующего ценового движения.

То есть расстановка символов волновых вершин — это первичное (черновое) действие, выполняемое по идентификации волновых моделей как повторяющихся фаз ценового движения. Далее нужно выполнить проверку данной расстановки символов (выявленных волновых моделей или завершённых волн) и установить на выявленные вершины инструменты прогнозирования последующего ценового движения.

Как ни странно, инструменты прогнозирования и проверок едины. Это и упрощает работу, и усложняет её одновременно.

В классических правилах волнового анализа (EWP) инструментов прогнозирования целей всего три:

• Fibonacci Retracement,

• Fibonacci Extension,

• Волновые каналы.

В DML&EWA Technique увеличено и количество инструментов, и сами инструменты изменены технически:

• Andrews Pitchfork & Schiff Lines,

• Fibonacci Retracement,

• Fibonacci Extension,

• Fibonacci Channels,

• Fibo Time.

Andrews Pitchfork & Schiff Lines не случайно поставлены на первое место. Это набор главных инструментов проверок и прогнозирования, включающий в себя инструменты как ценового, так и временного прогнозирования. Все остальные инструменты (инструменты Fibonacci) являются лишь вспомогательными.

Andrews Pitchfork & Schiff Lines —

— объединённые каналы вил Эндрюса и линий Шиффа.

В терминалах MT4 и MT5 линии Шиффа вообще отсутствуют, а вилы Эндрюса представлены в простейшем виде как канал со срединной линией (медианой). На самом деле вилы Эндрюса — это сложный многофункциональный инструмент.

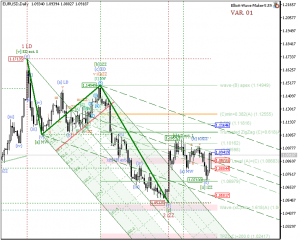

Построим в терминале MT5 от одних и тех же разворотных точек стандартный комплект вил Эндрюса и полный комплект каналов вил Эндрюса и линий Шиффа с помощью программы-советника Elliott Wave Maker (рис. 1 и 2). Отличия наборов инструментов очевидны:

Соответственно, очевидна и разница в объёме получаемой информации. В типовой комплектации терминалов MT4/5 инструментов явно недостаточно.

Рассмотрим детально график на рис. 3: чётко определяется, что тестирование медианы в пределах разворотной зоны указывает на импульсный характер ценового движения. После вторичного тестирования медианы развитие ценового движения продолжается под конечной линией Schiff Lines вдоль их предупреждающий линии 23.6 с явно меньшей динамикой вплоть до линии реакции 200 – формируется конечный диагональный треугольник. Подтверждающим

признаком которого является последующее сильное восходящее движение до уровня 50%-й медианы (она же является медианой линий Шиффа). Нисходящая коррекция вновь остановлена на линии реакции 200 вил Эндрюса.

Следует подчеркнуть, что канал неопределённости – канал медианы линий Шиффа, это «долгоиграющий инструмент». С одной стороны, от локального минимума, как от разворотной точки ценового движения, выявленной на трёх масштабах, давно можно строить восходящие вилы. С другой, именно верхняя граница канала неопределённости и отмечает уровни сопротивления, которые до сих не может преодолеть восходящее движение.

Канал неопределённости не в первый раз выступает как граница зон сопротивления. После тестирования медианы вил Эндрюса от 23 и 28 октября 2015 года цена дважды формировала отскок к нижней границе канала так и не преодолев его уровни. Но тогда восходящее движение формировалось как локальная восходящая коррекция.

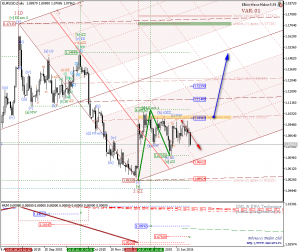

Рассмотрим этот пример с позиций использования инструмента Fibonacci Channels, как более универсального инструмента в сравнении с классическими волновыми каналами (рис. 4).

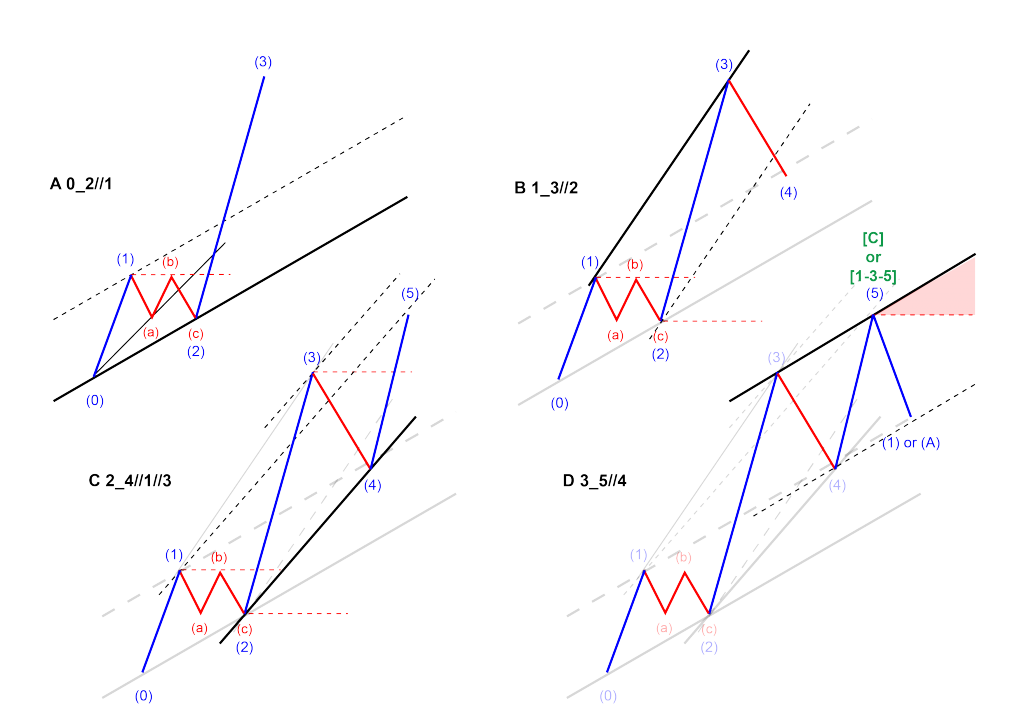

Начнём с определений. Волновые каналы для прогнозирования каждой последующей волны, например, волны-3, строятся как базовая линия 0_2 от основания однонаправленной волны-1 и вершины противонаправленной волны-2, и как параллельная образующая 0_2//1 от вершины однонаправленной волны-1. НО!

Базовая линия волнового канала, например, 0_В — это начальная линия Schiff Lines и она же контрольная линия вил Эндрюса, построенных от тех же волновых вершин.

Образующая линия волнового канала 0_В//А — это конечная линия Schiff Lines. Линии внутри волнового канала строятся с приращениями по числам Фибоначчи от ширины канала — это канал 50%-й медианы вил Эндрюса и он же канал медианы Schiff Lines (канал неопределённости). Линии построенные с приращением по числам Фибоначчи вне волнового канала от его ширины — это предупреждающие линии от Schiff Lines.

Следовательно, любой волновой канал является лишь частью инструментов объединённых каналов вил Эндрюса — как канала прогнозирования движущих волновых моделей, и линий Шиффа — как канала прогнозирования корректирующих волновых моделей. Волновые каналы не имеют «последействия», в них нет инструментов временного анализа развития ценового движения, таких как разворотная зона и линии реакции вил Эндрюса. Это упрощённые, малоинформативные инструменты.

Вилы Эндрюса имеют ещё одно существенное преимущество. Вилы Эндрюса по своей форме, определяемой положением разворотных точек ценового движения от которых они построены, классифицируются на:

• разворотные вилы Эндрюса;

• трендовые вилы Эндрюса;

• коррекционные вилы Эндрюса;

• конечные вилы Эндрюса.

Из названий типов вил не трудно провести аналогию с

волнами, которые должны в них формироваться:

• волна-1 или волна-А;

• волна-3;

• волна-2, -4 или волна-В;

• волна-5 или волна-С.

Если в определённом типе вил формируется не соответствующий ему тип волны – это сигнал: «Вы ошиблись»! Срабатывает определённый фильтр, отделяющий собственное «Я» трейдера от процессов фактически происходящих на рынке.

Fibonacci Retracement и Fibonacci Extension.

Эти инструменты являются аналогичными по целевому применению и предназначены для определения соотношения между длиной прогнозируемой волны и предшествующей волны. Но назначение инструментов отличается:

• Fibo Retracement – инструмент для измерения внутренних соотношений как уровней коррекции, и внешних соотношений как уровней предельных целей движущих волн;

• Fibo Extension – инструмент определения целей движущих волн (волны-3, или волны-С, волны-5).

То есть в волновом анализе, использование инструментов Fibo Retracement и Fibo Extension предопределено для каждой волны.

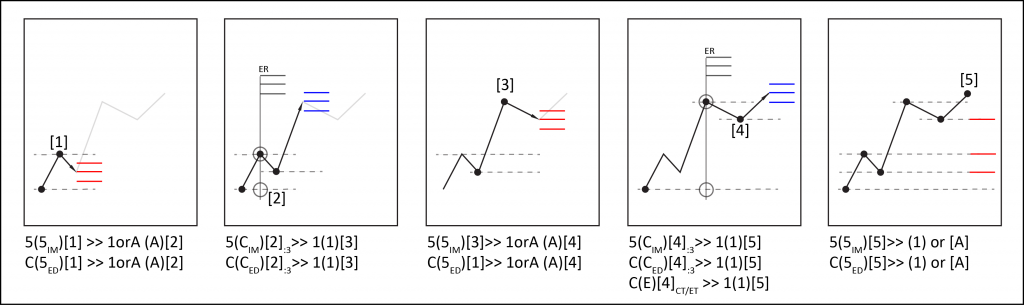

Поэтому настройки нужны специфические, как для внутренних так и для внешних соотношений (рис. 6):

• для волны-(2) или волны-(В) достаточно одного измерения с помощью инструмента Fibo Retracement от длины волны-(1) или волны-(А).

• для контроля развития волны-(3) потребуется как инструмент Fibo Retracement — для измерения внешних соотношений (ограничений развития волны-(3)), так и инструмент Fibo Extension — для прогнозирования целей волны-(3) по отношению к длине волны-(1).

• Волну-(4) нужно одновременно сравнивать с длиной волны-(2), а главное с уровнем компенсации волны-(3) — потребуются два инструмента Fibo Retracement. Причём, один из них придётся устанавливать с перемещением от точки привязки вершины волны-(1) к вершине волны-(3).

• Важными уровнями развития волны-(4) по отношению к длине волны-(3) являются:

— уровень волны-(1), который четвертая волна может пересечь лишь с случае её формирования в составе диагонального треугольника;

— уровень волны-(2), который четвёртая не должна пересекать ни при каких обстоятельствах.

• Волна-(5) завершает движение определённого направления. Чтобы как можно точнее определить момент завершения движения следует провести:

• Сравнение с длиной волны-(1) построение Fibo Extension 0_1/4;

• Сравнение с длиной волны-(3) построение Fibo Extension 2_3/4;

• Сравнение с длиной волны-(4) построение Fibo Retracement 3_4/4;

• Определение длины по правилам Р. Балана построение Fibo Extension 0_3/4.

Инструменты Fibonacci Retracement и Fibonacci Extension в терминалах MT4 и MT5 есть, но названия инструментов в терминалах отличаются, что само по себе выглядит странно. К тому же, как только что было показано, для проведения волнового анализа каждый из инструментов должен иметь индивидуальные настройки для прогнозирования развития различных

волн.

Для измерения длительностей волн нужно одновременно иметь комплект из инструментов с тремя видами настроек… К сожалению, в клиентских терминалах MT4/5 мы имеем инструменты с единой схемой настроек. Пользоваться такими инструментами крайне неудобно. Их нужно постоянно перенастраивать или создавать единую, универсальную для всех случаев жизни настройку, что не является выходом из положения.

Попробуйте воспроизвести на графике необходимые построения универсальным инструментом. Отсутствие оперативности и хаос из линий!!!

Простым и эффективным решением было бы создание наборов пользовательских настроек как это сделано для советников, но компания MQ упорно не хочет вводить такое решение, хотя им это предлагалось ещё в 2006 году.

Теперь вернёмся к нашему примеру и рассмотрим использование инструментов Fibonacci Retracement и Fibonacci Extension на примере работы с программой-советником Elliott Wave Maker.

Инструмент Fibonacci Retracement для выявление целей волны-[B] от длины волны-[A] настроен так, что от выделенного символа вершины волны-[A] сразу выводятся следующие уровни (рис. 7):

• основания и вершины волны-[A] как диапазон возможного развития волны-[B];

• минимальный уровень в 38.2% развития волны-[B] или ее составляющих;

• оптимальные уровни завершения волны-[B] в 50.0 – 61.8% длины волны-[A];

• предельно допустимые уровни развития волны-[B].

В настоящий момент цена вторично достигла нижней границы канала неопределённости, зона сопротивления подтверждена как уровень 38,2% от длины волны-1 Minor инструментом Fibonacci Extension (рис. 10). Минимальной целью развития волны-3 Minor должен быть уровень паритета с длиной волны-1, лишь незначительно перекрывающий уровень волны-1.

Рассматривавшийся ранее график (рис. 9), подтверждает достижение ценовым движением сильного блока зон сопротивления.

График на рис. 11, с построенными косыми вилами, нужен для прогнозирования целей волны-[i] Minute и волны-[ii]. Область пересечения медианы вил Эндрюса и конечной линии канала линий Шиффа этого построения также подтверждает сильный блок зон сопротивления для развития волны-[iii] Minute. Пробой данных зон и уровня вершины волны-[i] станет подтверждением её формирования.

Однако развитие волны-[ii] Minute, как показано в сценариях на графиках выше, возможно не завершено. Сигналом незавершённой коррекции является пробой контрольной линии восходящих вил Эндрюса построенных от данных вершин (рис. 2.12). Развитие волны-(ii) Minuette, как иррегулярной волновой плоскости, с пробоем контрольной линии вил старшего волнового уровня стало сомнительным решением (график слева).

Более реальным теперь выглядит сценарий продолжения формирования волны-[ii] Minute как сложной коррекции (график справа).

Варианты прогноза составлены, остаётся контролировать процесс по выстроенным инструментам.

Как видно из приведённых примеров графические инструменты вил Эндрюса и линий Шиффа используются не только для прогнозирования целей ценового движения, но и для подтверждения завершенности волновых моделей. Причем это относится и к корректирующим волновым моделям, как в приведённом примере, так и к движущим моделям.

Целевые уровни Фибоначчи по соотношению длин волн в DML&EWA Technique используются лишь как вспомогательные (подтверждающие).

Игорь Бебешин (Putnik)

E-mail: putnik-post@rambler.ru

http://www.dml-ewa.ru/

Skype: fibonacciclub

Оставить комментарий