ПОСЛЕДНИЙ НАБОР

на индивидуальный курс обучения

«DML&EWA Technique, точка зрения на волновой анализ»

В СЕЗОНЕ ВЕСНА 2026

летнего набора не будет

Запись:

личным сообщением на форуме разработчиков: https://dml-ewa.ru/

либо почта: putnik.post@gmail.com

Только три места.

Дата начала занятий согласуется с трейдерами по мере поступления заявок.

Длительность — 4 недели.

Время — утренние либо вечерние часы по предварительному согласованию.

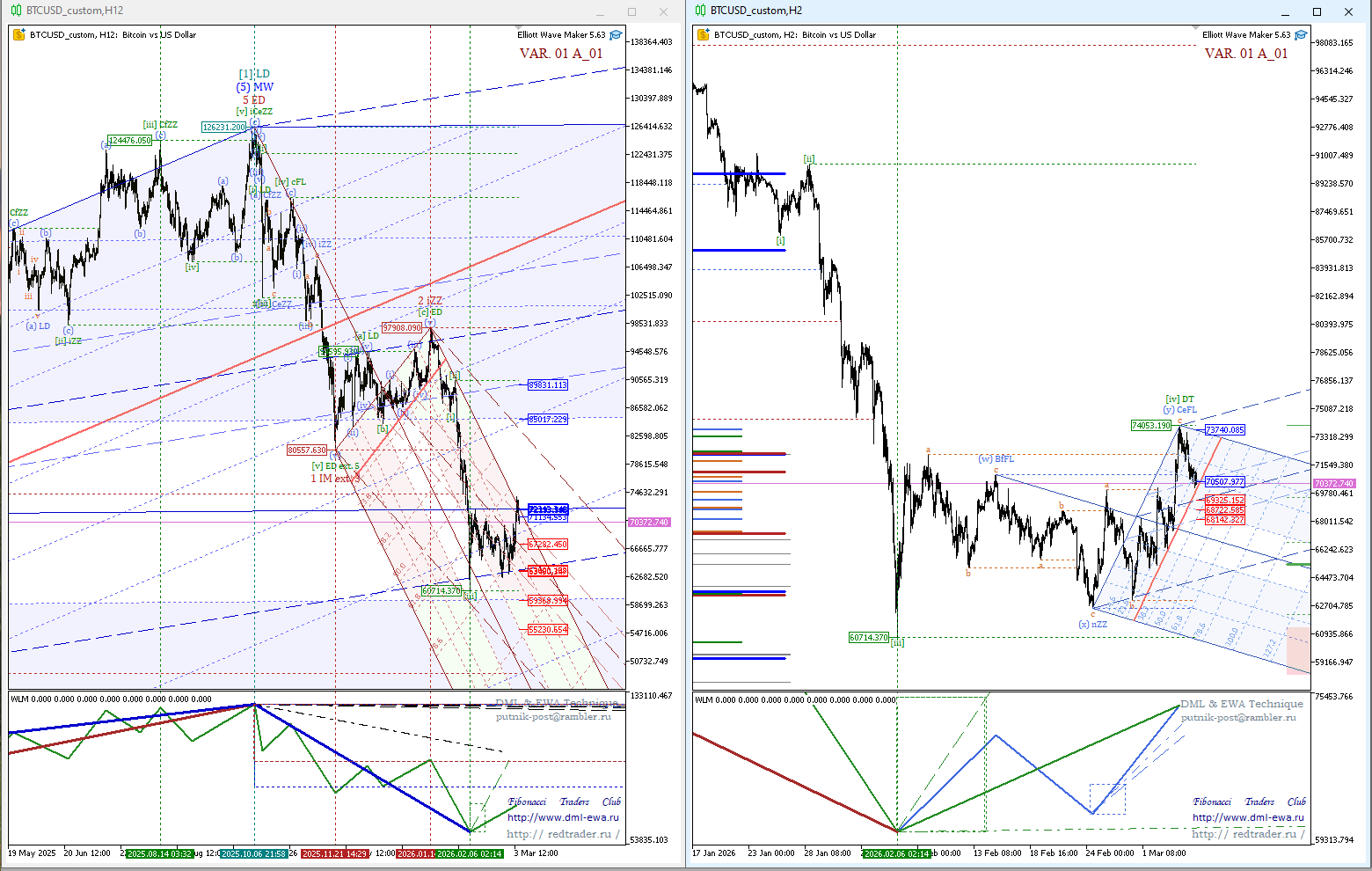

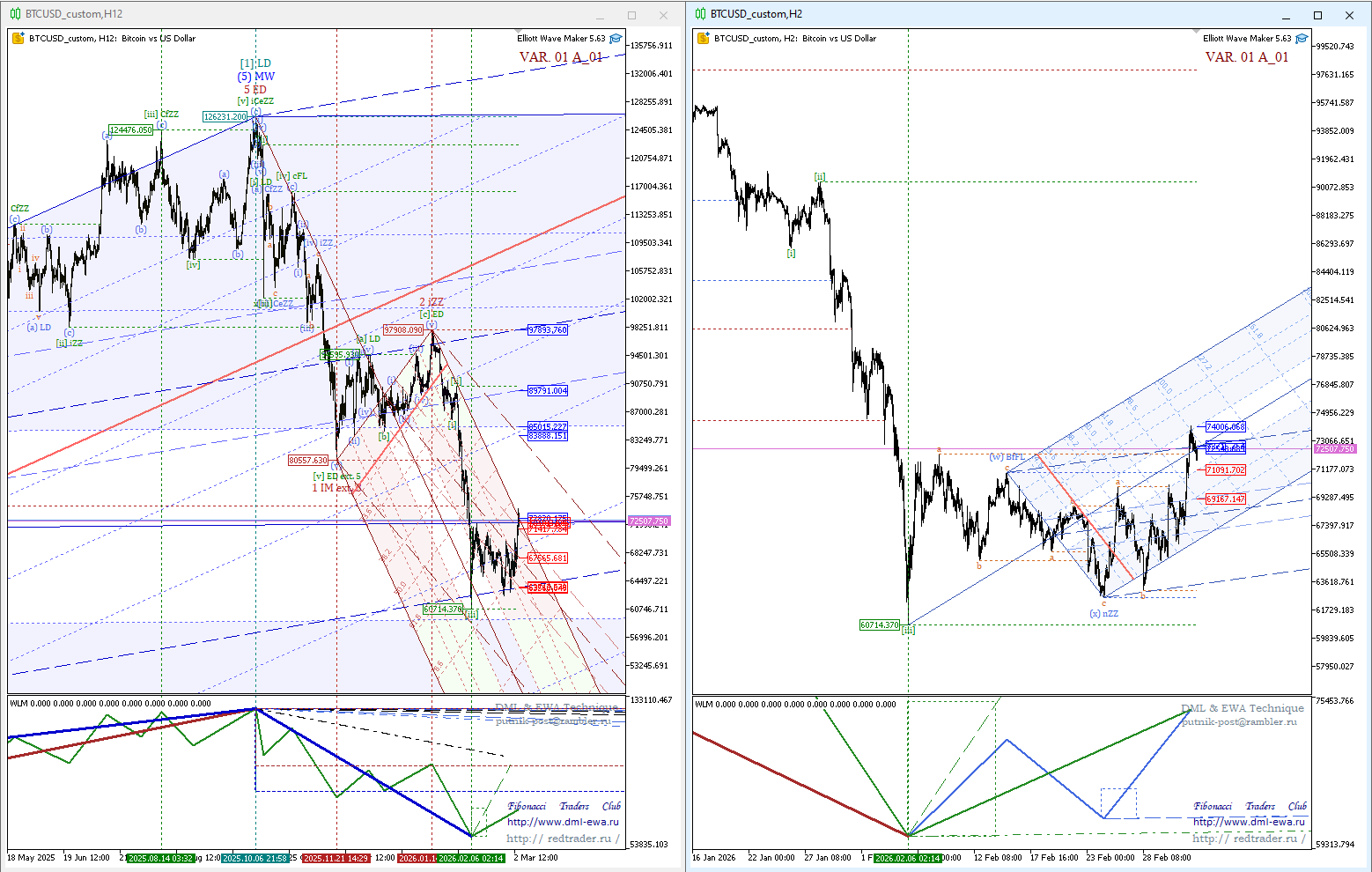

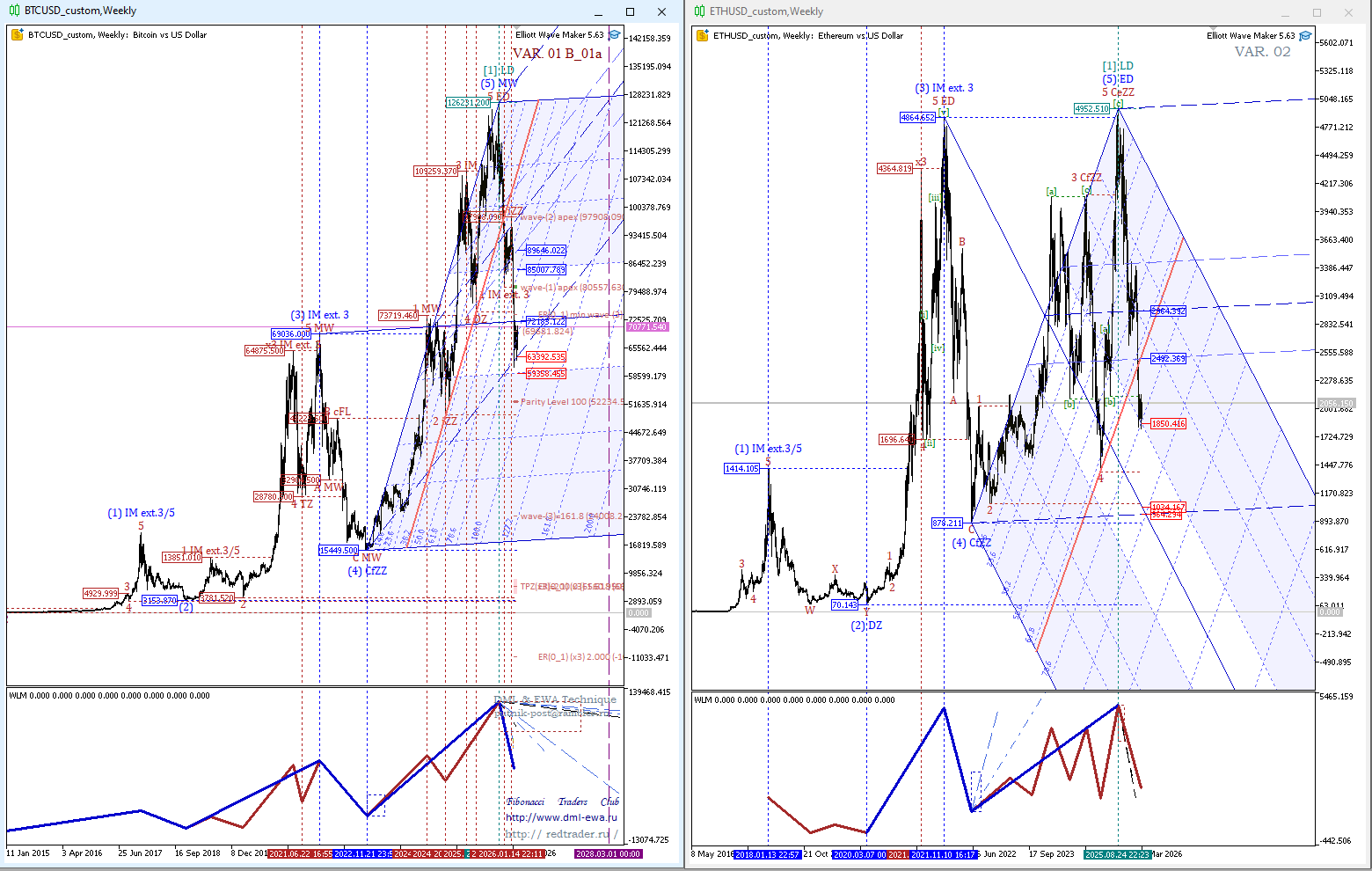

Крипто-валюты в падении, и завершения я пока не вижу.

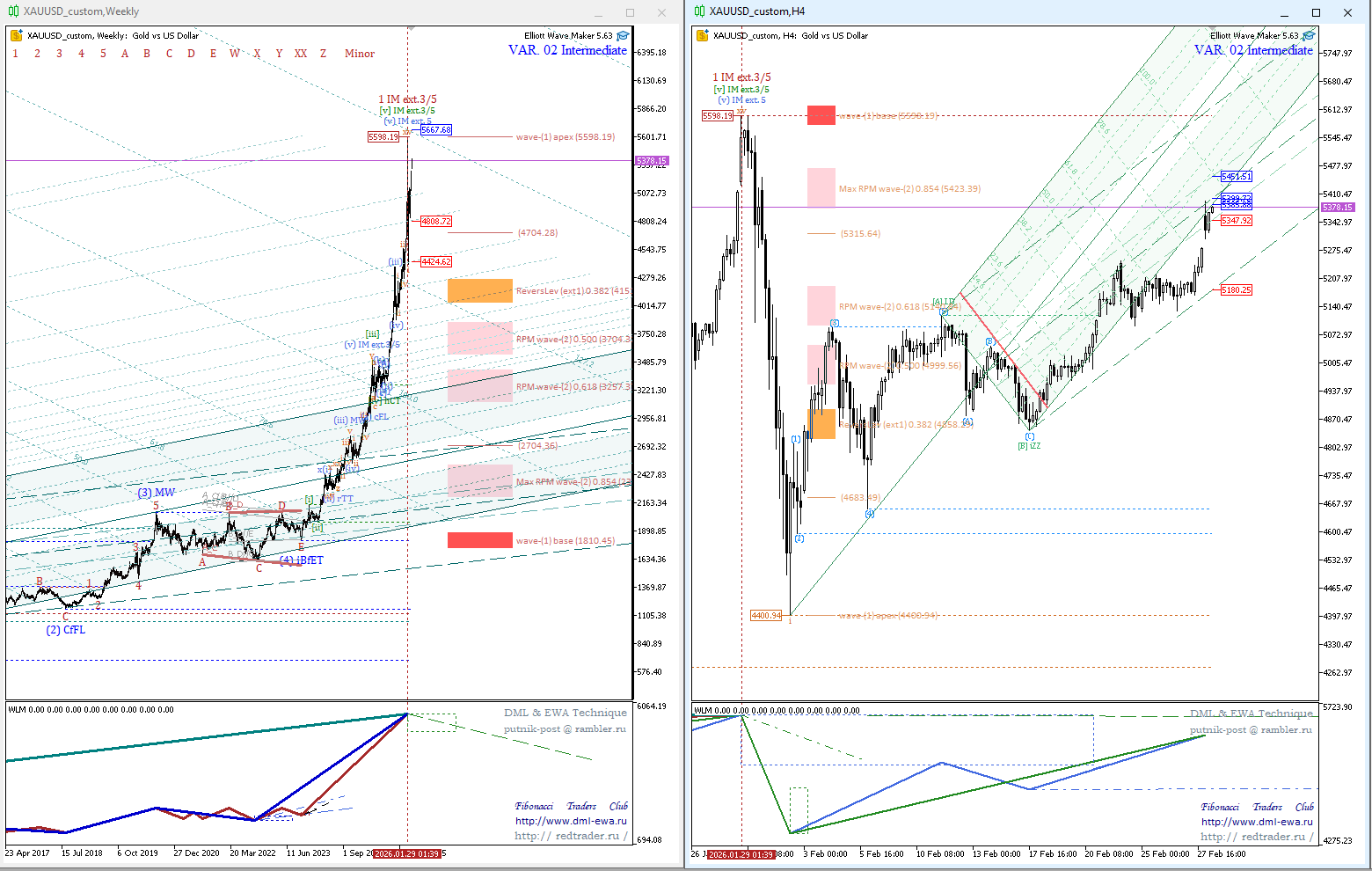

Золото в коррекции, тоже не поторгуешь.

А вот перед нефте-газовым рынком в связи с известными событиями перспективы неплохие, хоть и кощунственно так рассуждать.

НО, котировок европейской биржи газа в терминале (у моего брокера ) нет, поэтому начну анализ с другой стороны.

- Если газа не хватает, что начинают покупать? Ответ очевиден — уголь.

Цены на уголь, причем не только энергетический, но и на коксующийся в Юго-Восточной Азии взлетают, это хороший показатель. - Катар закрывает производство по сжижению газа, а соответственно сократит и добычу так как подземных хранилищ газа у Катара нет.

Сократить / возобновить, это не один день,

Не закроешь / откроешь краник — процесс среднесрочный.

То есть, если даже условно говоря завтра, вся катавасия в Персидском заливе прекратится — потребуется не один день на восстановление добычи газа, сжижения, доставки.

Учитывая, что Катар закрывает 20% на рынке сжиженного газа — последствия не минуемы.

Что уже и видим.

Ясно,что пока цены в Европе взлетели до 700 на майские фьючерсы, спотовые поставки еще чуть выше. - Предполагаю, что и другие участники рынка в Персидском заливе последуют примеру Катара.

- Также сообщение от израильского правительства, что ини закрывают добычу на месторождении Левиафан, газ для сжижения с которого идёт в Египет.

Учитывая, что максимальное потребление газа в Египте приходится на лето — маловероятно увеличение поставок и отсюда. - Норвегия сообщила о невозможности увеличить уровень добычи…

- В США мощности по сжижению загружены под завязку, воод новых мощностей намечен на 2027 год.

И не факт, что при росте цен газ пойдёт в Европу, ане в Азию — на премиальный рынок. - Теракт с российским газовозом с Средиземном море у базы Великобритании на Мальте, не сподвигнет Россию затыкать чтьи-то пробоины.

Тем более, что план Европы избавиться от газа как такового к концу 2027 года не подталкивает на заключение долгосрочных контрактов.

Решение В. Путина помочь Европе с выполнением плана досрочно избавиться от газа как токового — лишь увеличивает напряжение. - Похоже, что помощь в избавлении Европы от газа пришла со всех сторон.

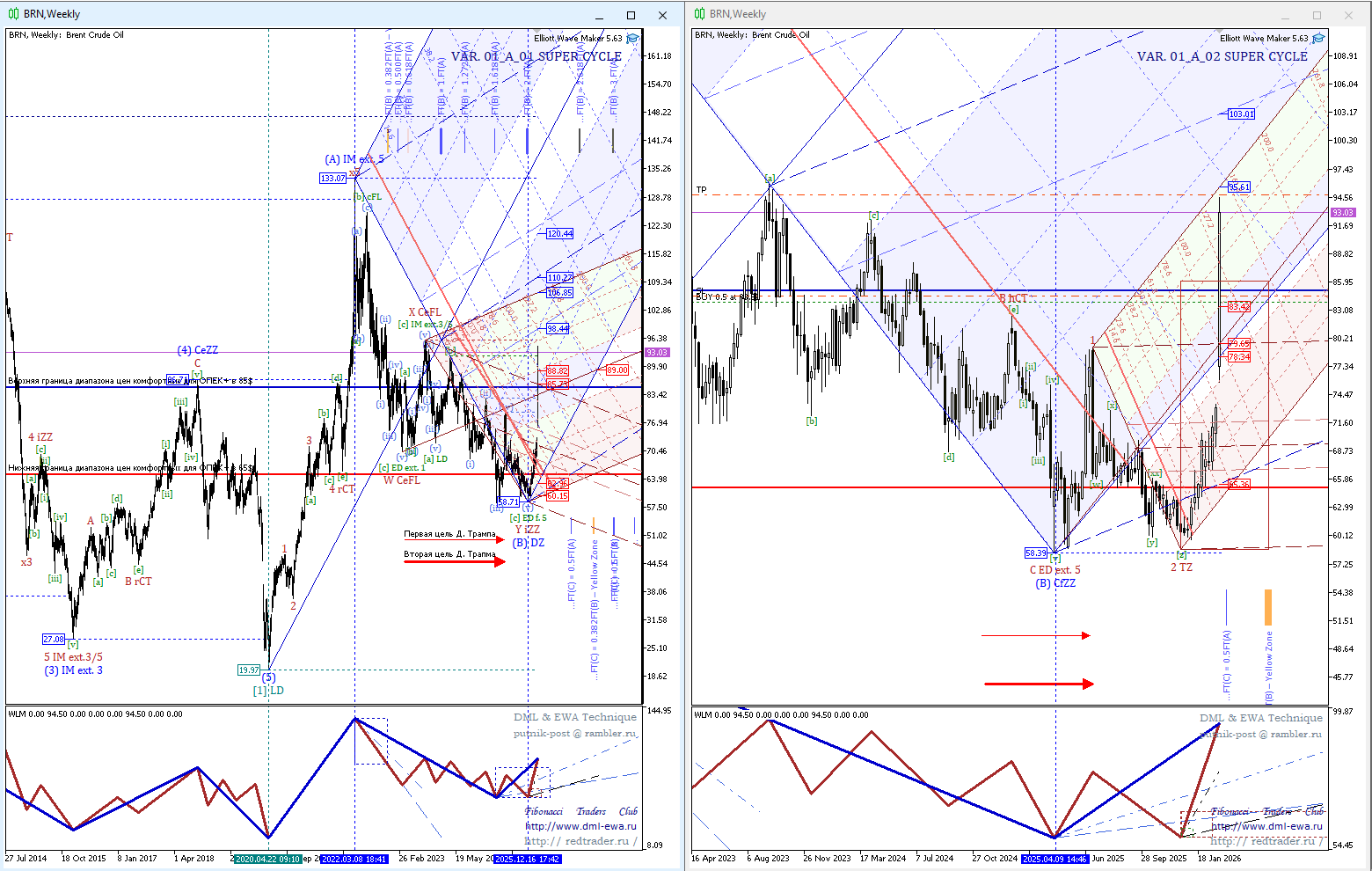

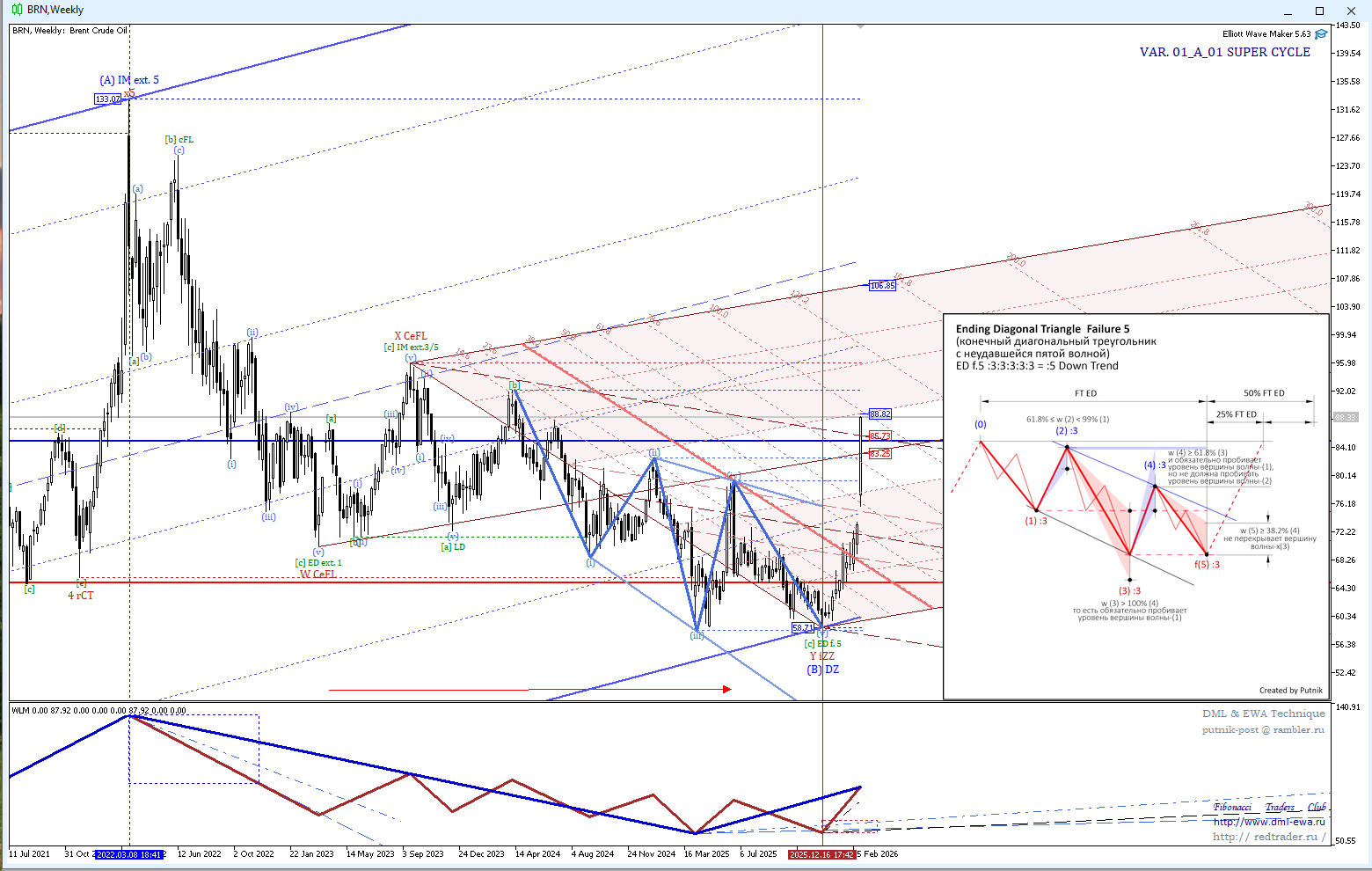

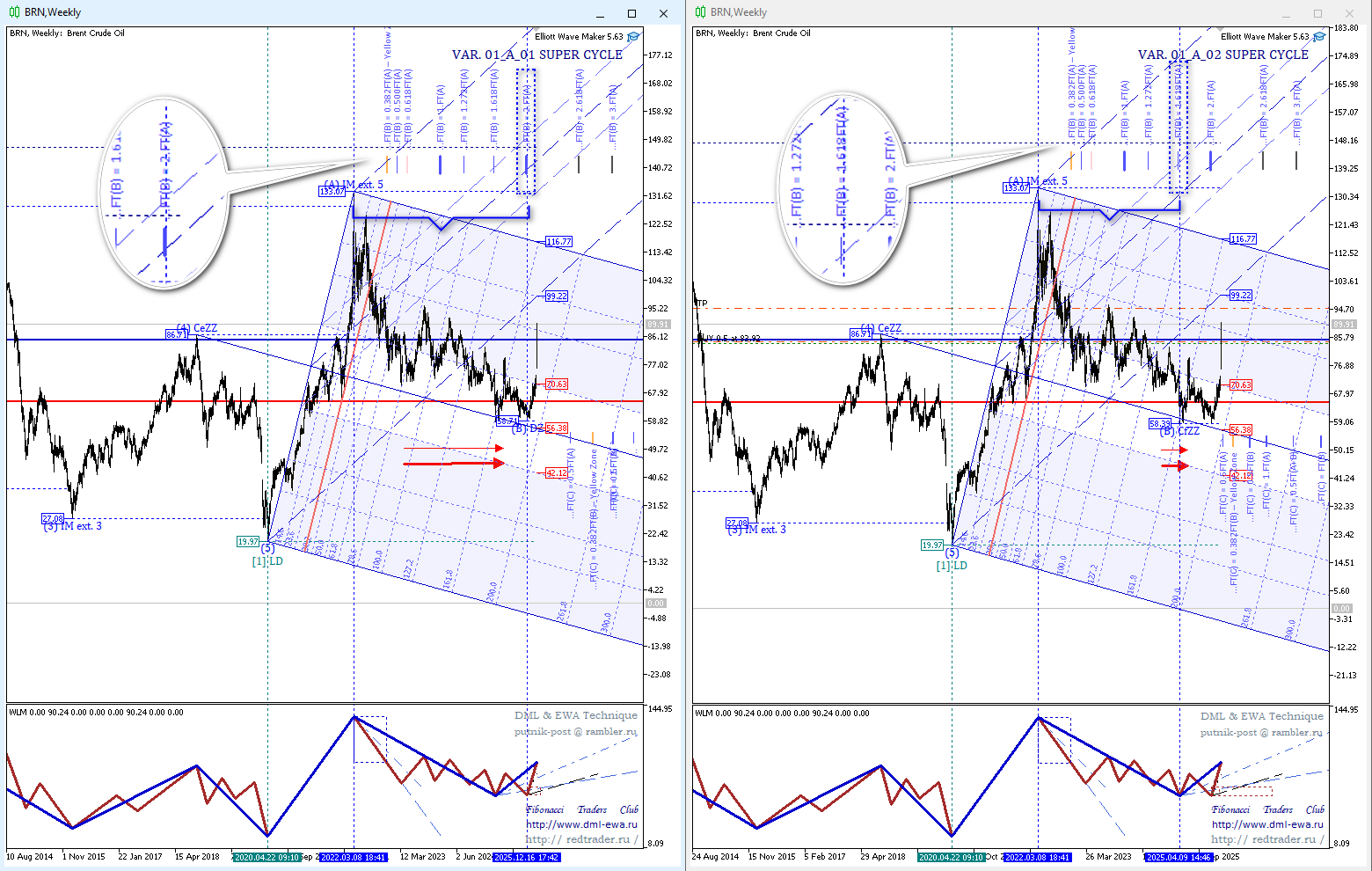

То есть если анализ на рынке газа проводим «косвенно», то график на рынке нефти говорит сам за себя:

Открыл, закрыл, переоткрыл.

Конечно нужно было сидеть в покупке, но.., что сделано, то сделано.

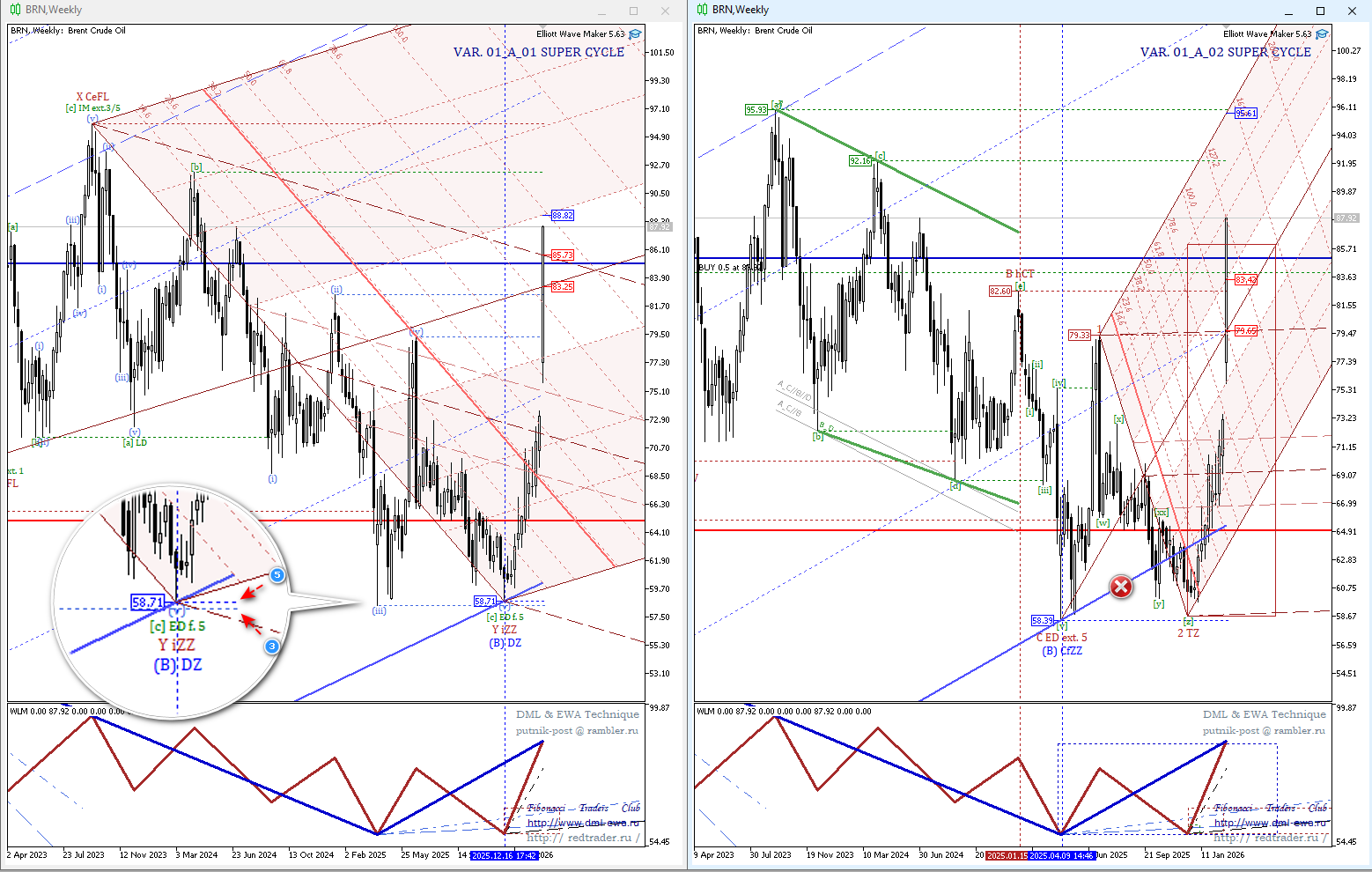

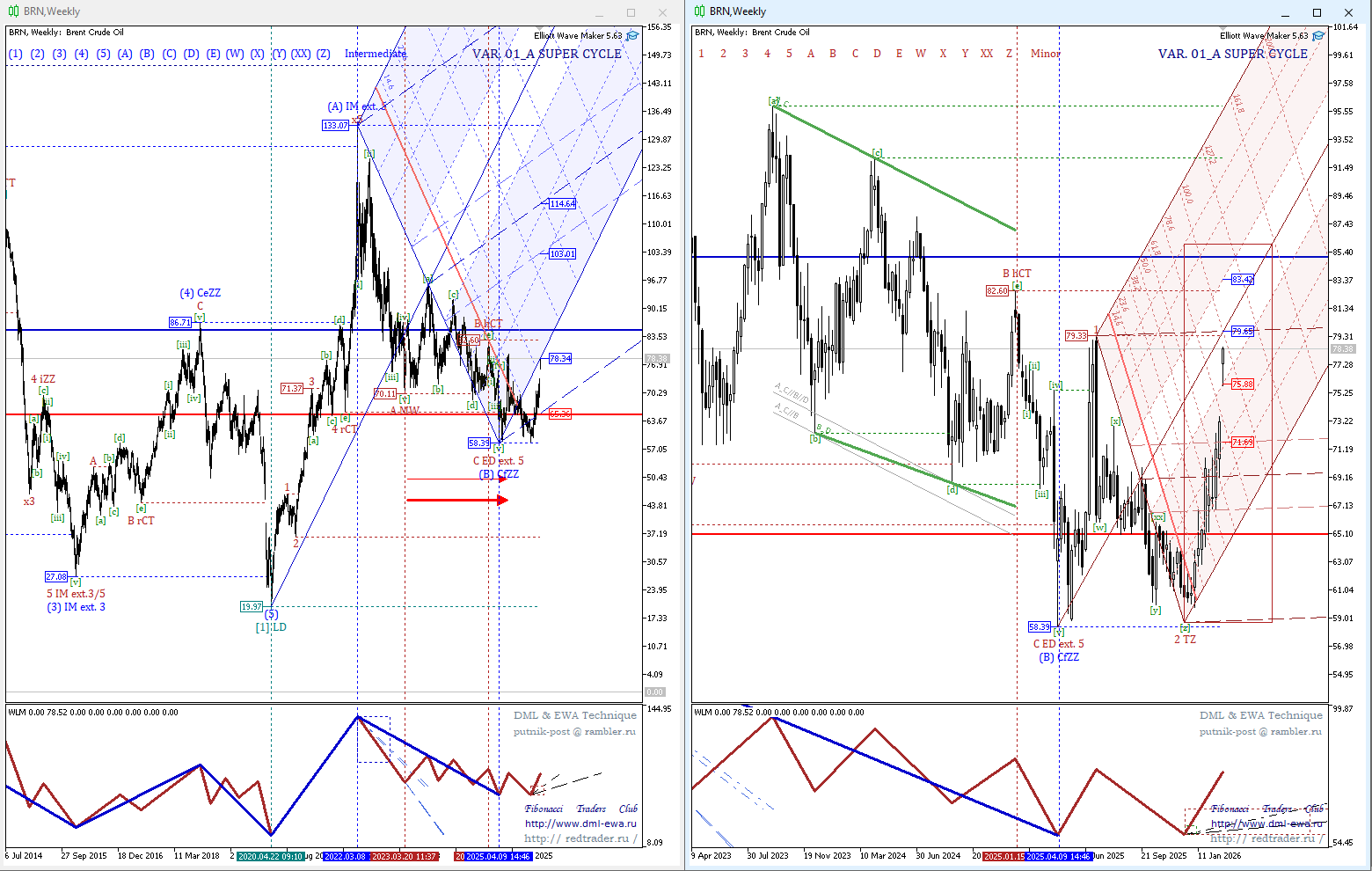

- Продолжаю отслеживать по двум вариантам разметки (пояснял на форуме).

Ближнюю целевую зону отмечаю как 90 — 95 $ за баррель. - Тестирование уровня 100 — откроет путь до 120.

Но сразу как-то не решаюсь выставить такие цели и ожидаю результата открытия рынка в понедельник.

Выбрать какой либо из вариантов или пересматривать разметки на глобальном уровне?

Такой вопрос стоял давно, пора его решать.

Что не так в разметках?

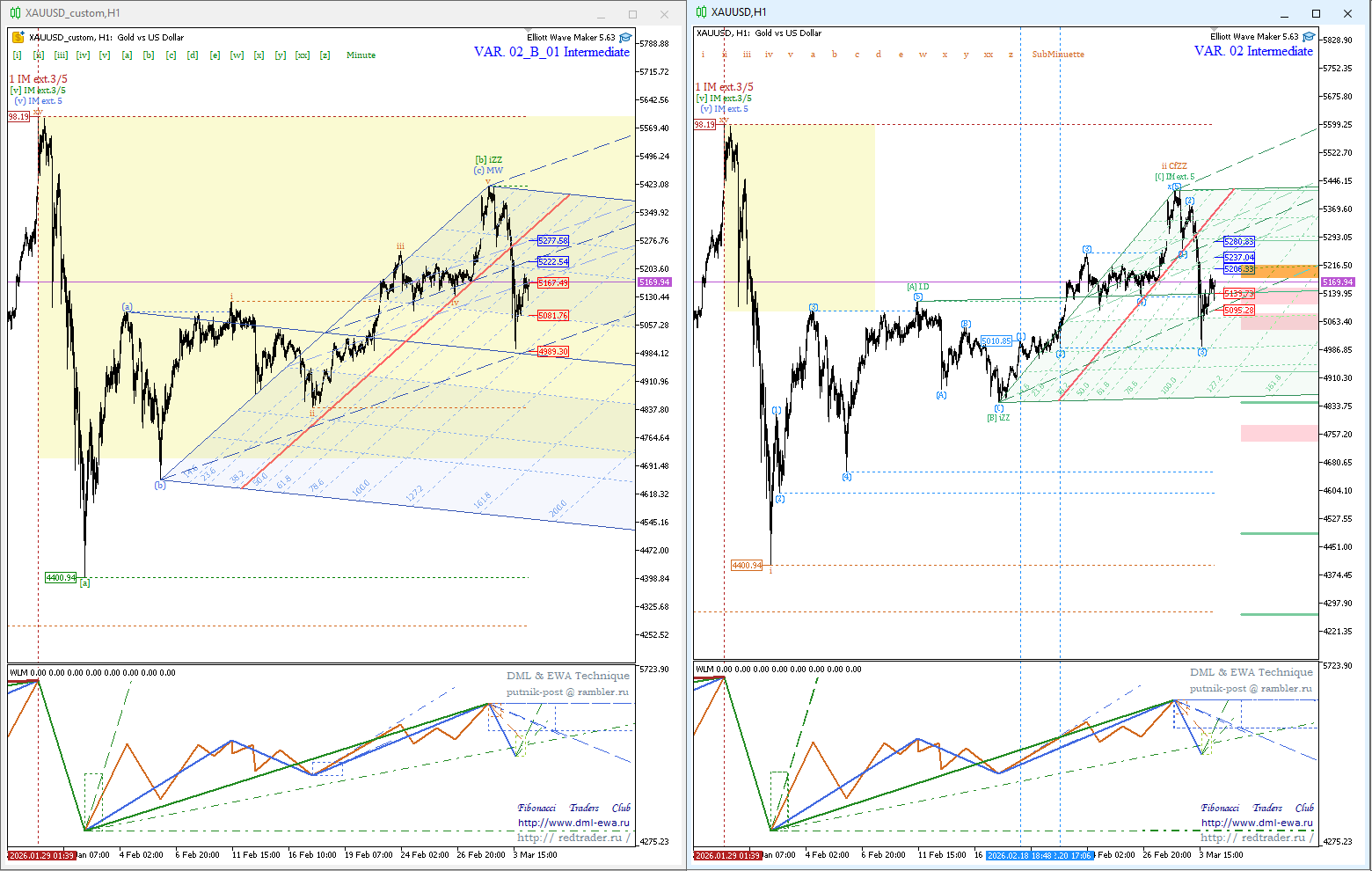

- На графике слева за вершину волны-(В) Intermediate принят последний локальный минимум.

Как итог имеем в разметке несостоявшуюся волну-[v] Minute, сформированную как конечный диагональный треугольник с расходящимися образующими.

См. график — пояснение ниже, волна-(v) Minuette не пересекает уровень вершины волны-(iii) Minuette.

Формирование несостоявшихся (укороченных) пятых волн и волн-С является по сути исключением из правил и не может формироваться где угодно, как размечают некоторые «волновики».

Формирование несостоявшихся волн может происходить лишь на смене глобальных трендов или коррекций.

Можно ли отнести волновой уровень Intermediate к таковым — ???

Если исходить из геополитических событий слома «порядков» — вполне.В случае принятия данного варианта — первичные цели восходящего движения еще достигнуты, начинается тестирование верхней границы канала равновесия вил Эндрюса от волнового уровня Minor.

- На графике справа за вершину волны-(В) Intermediate принят локальный минимум сформированный 09.04.2025 года.

Разметку без отступлений от классики, но пробита контрольная линия восходящих вил Эндрюса волнового уровня Intermediate — нарушение правил.

При таком построении — первичные цели пробиты «на одном дыхании», что даёт сигнал на сильный рост цен.

Которое из нарушений классических правил является более грубым — ???

Давайте обсудим!

Пытаюсь найти дополнительные зацепки для выбора варианта, но не получается: равнозначность и по временным циклам!

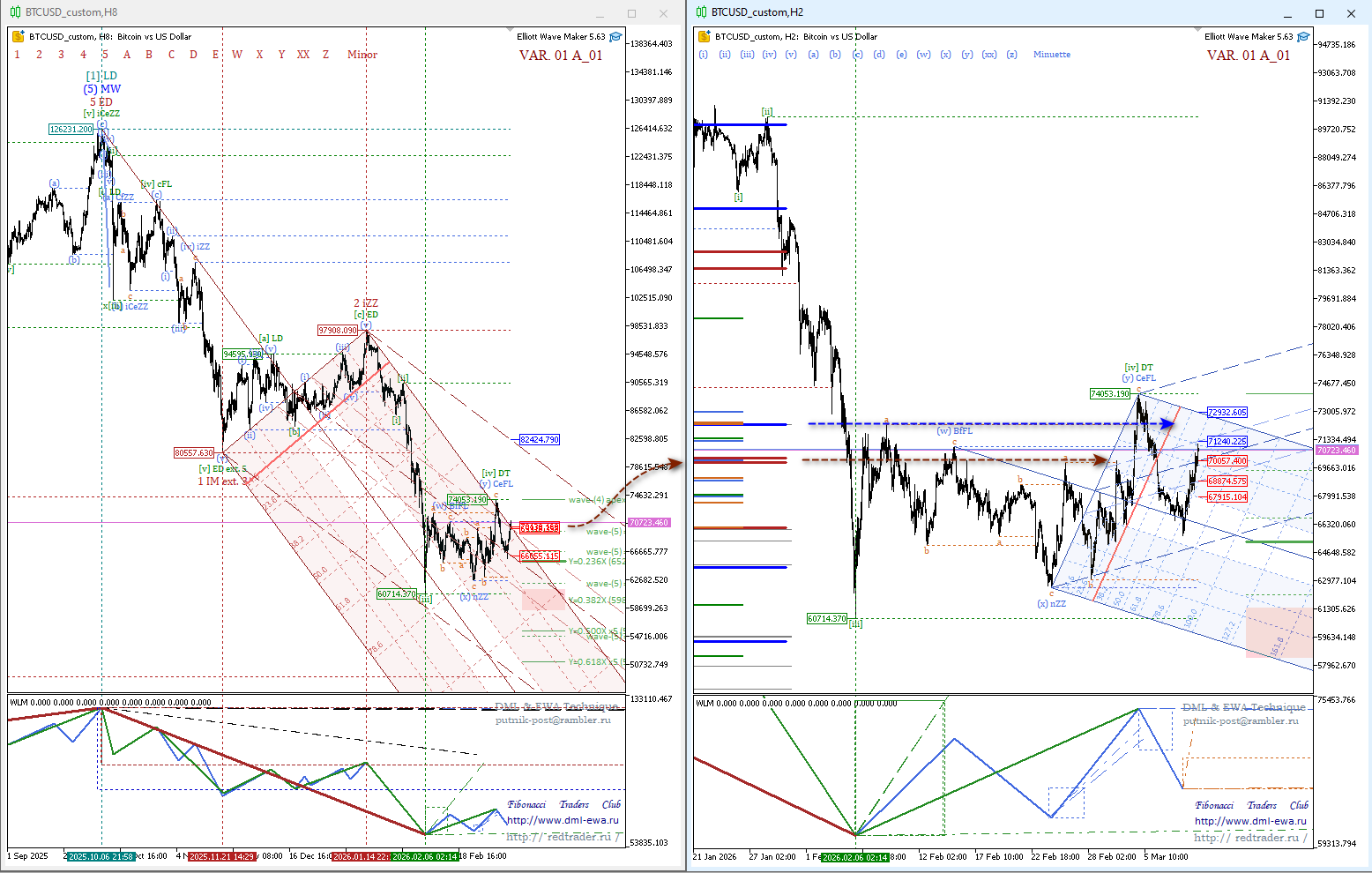

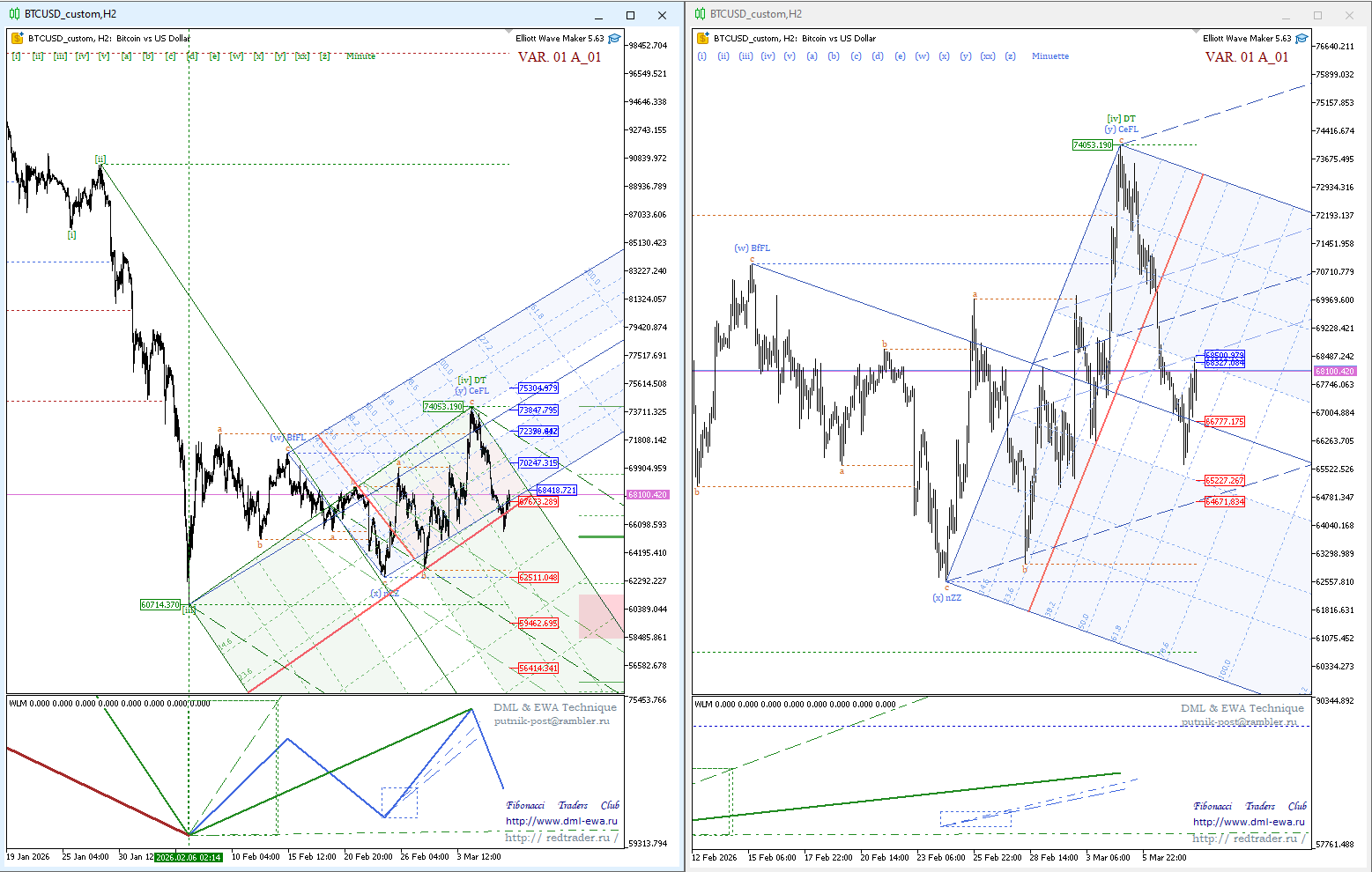

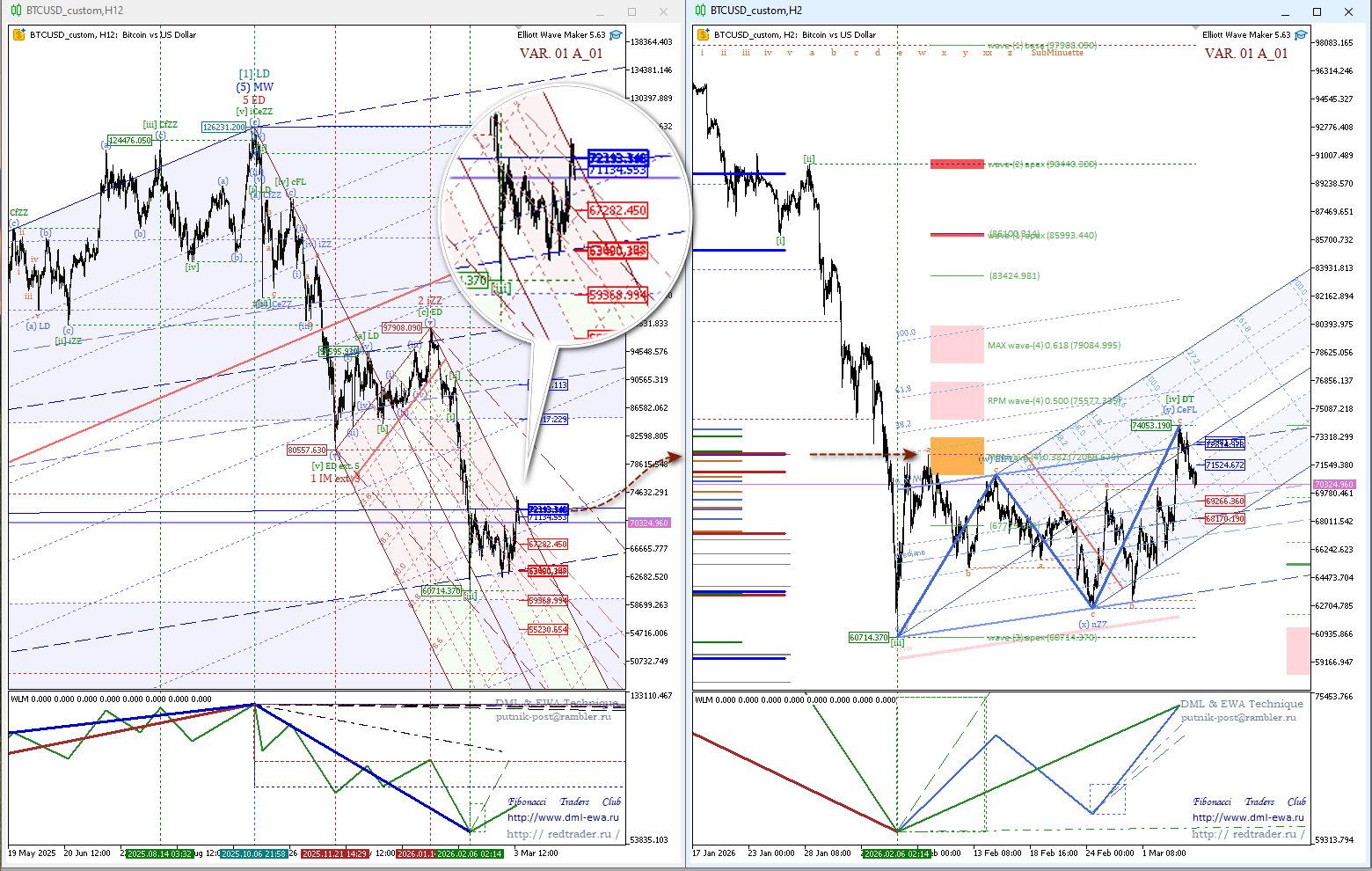

Данную разметку рассматриваю отталкиваясь от построений лучей зигзага индикатором WLM.

(Уточняем правила применения желтой зоны, см. форум.)

По логике всё совпадает, зоны сопротивления достигнуты на двух волновых уровнях Minuette и Minor.

Должен последовать откат.

То есть делаем предположение о формировании волновых вершин Minuette и Minute.

Теперь рассмотрим нисходящее построение вил Эндрюса от предполагаемой вершины волнового уровня Minuette.

Граница красной зоны не пробита даже на данном волновом уровне, то есть подтверждения разворота пока не получили.

То есть о подтверждении формирования волновой вершины на уровень старше — Minute, пока и не говорим.

В связи с подготовкой разработки полуавтоматической системы торговли по DML&EWA Technique без проведения волновой разметки, на форуме разработчиков началось обсуждение для уточнения правил формирования желтой зоны (правила подобия амплитуд и длительностей волн одного волнового уровня).

Уточнение правила необходимо для создания алгоритма его автоматического применения — более точной идентификации волн по волновым уровням.

Привожу варианты разметки золота на основе различий в трактовке данного правила.

На гарани слома сценария, причины понятны!

Технический анализ, фундаментальный анализ…

Вот так нужно анализировать рынок — как семья Дональда Фредовича.

Дональд младший основал фонд и торговую платформу, вошел в совет управляющих и ….,

.. папочка рулит, сыночек подсчитывает!

P.S. Обсуждение альтернативных вариантов разметки идёт на форуме.

Да, Соросу такой инсайд и в мечтах не снился!

Как одна американская семья зарабатывает на неоправданной агрессии против других стран!

- Менее чем за сутки до начала агрессии США и Израиля против Ирана шестеро с подозрительными никами MAGA… внесли крупные суммы на свои депозиты.

- Менее чем за час до начала агрессии они сделали ставки…

- Как результат увеличение депозита практически на порядок!

Вывод понятен, остаётся вопрос, а знаменитые «комиссии» куда смотрят, это даже не инсайд…

На форуме разработчиков https://dml-ewa.ru/ начинается подготовка к новому этапу разработки программного обеспечения для проведения анализа рынков и торговли по DML&EWA Technique.

Разработка ведётся для коммерческой реализации.

Разработка будет состоять из трёх этапов в результате реализации которых будут созданы три самостоятельных продукта как логичное развитие системы последующее из предыдущего:

- Индикатор, с наименованием «Метроном волновых уровней» (Metronome of Wave Levels).

Индикатор создаётся для терминала Meta Trader 5 для работы на всех периодах формирования баров и предназначен для вывода на график структуры ценового движения, максимально приближенной к волновой разметке.

Индикатор создаётся как дополнение к программе-советнику Elliott Wave Maker для программной идентификации волновых уровней, а также как база для развития следующего этапа программного обеспечения – Базового Элемента. - Индикаторная платформа – Base Element позволит в полуавтоматическом режиме работы выводить на график, любого периода формирования баров, графические инструменты прогнозирования ценового движения на основе объединённых каналов вил Эндрюса и линий Шиффа.

Данная платформа как автоматизированная система распознавания разворотных точек ценового движения позволит производить анализ на графиках малых временных периодов формирования баров вплоть до минуток.

В совокупности индикаторная платформа Базовый Элемент позволит в терминале Meta Trader 5 проводить анализ ценового движения без проведения волновых разметок на малых масштабах ценового движения. - Третьим этапом будет разработана полуавтоматическая платформа торговли на основе результатов анализа по направленности и выявлению зон сопротивления и поддержки на основе инструментов Базового Элемента.

Для проведения данных разработок приглашаются тестеры владеющими волновым анализом.

Запись и собеседование проводится на форуме разработчиков в разделе: 00 Обсуждение общих вопросов .

Каждый из приглашённых тестировщиков будет обязан вести тестирование на 2-3 закреплённых за ним финансовых инструментах, выкладывая результаты в соответствующих разделах «Обзоры Рынка».

Знание теории DML&EWA Technique и наличие программы-советника Elliott Wave Maker желательно.

После разработки программный комплекс будет передан для коммерческой реализации.

Последние коментарии