Рассмотрим проблему субъективности в классическом волновом анализе и в чём преимущество системы волнового анализа по DML&EWA Technique.

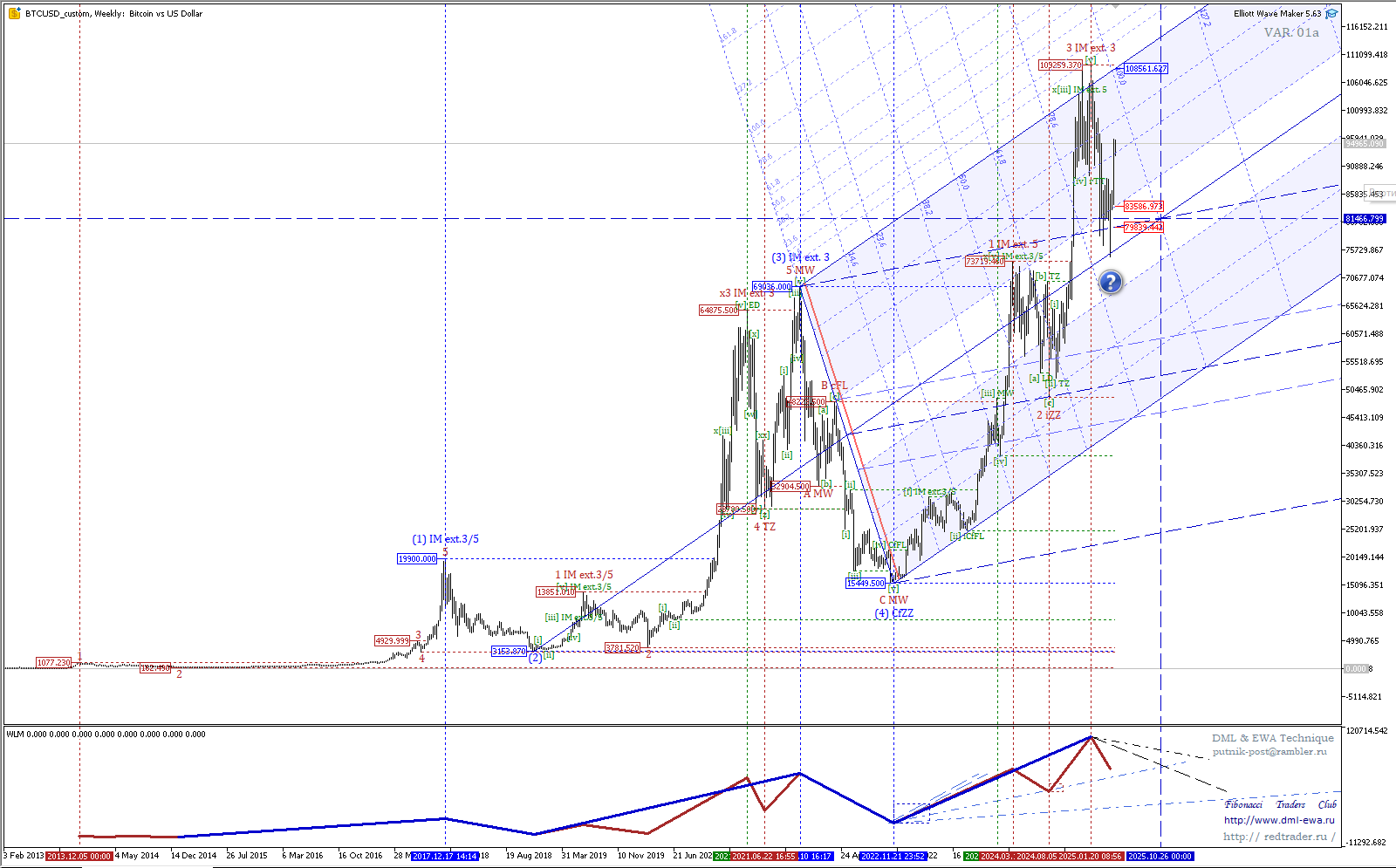

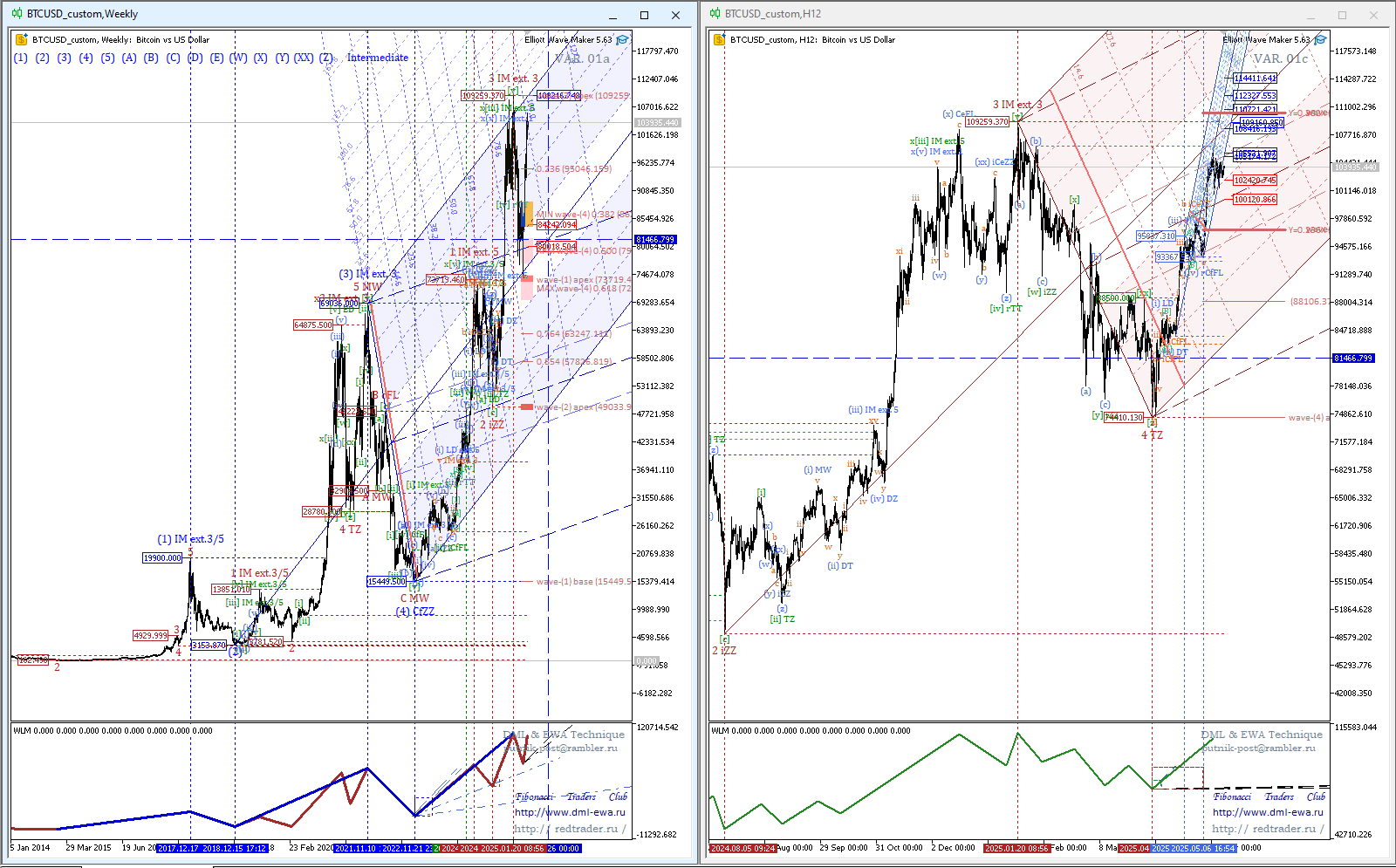

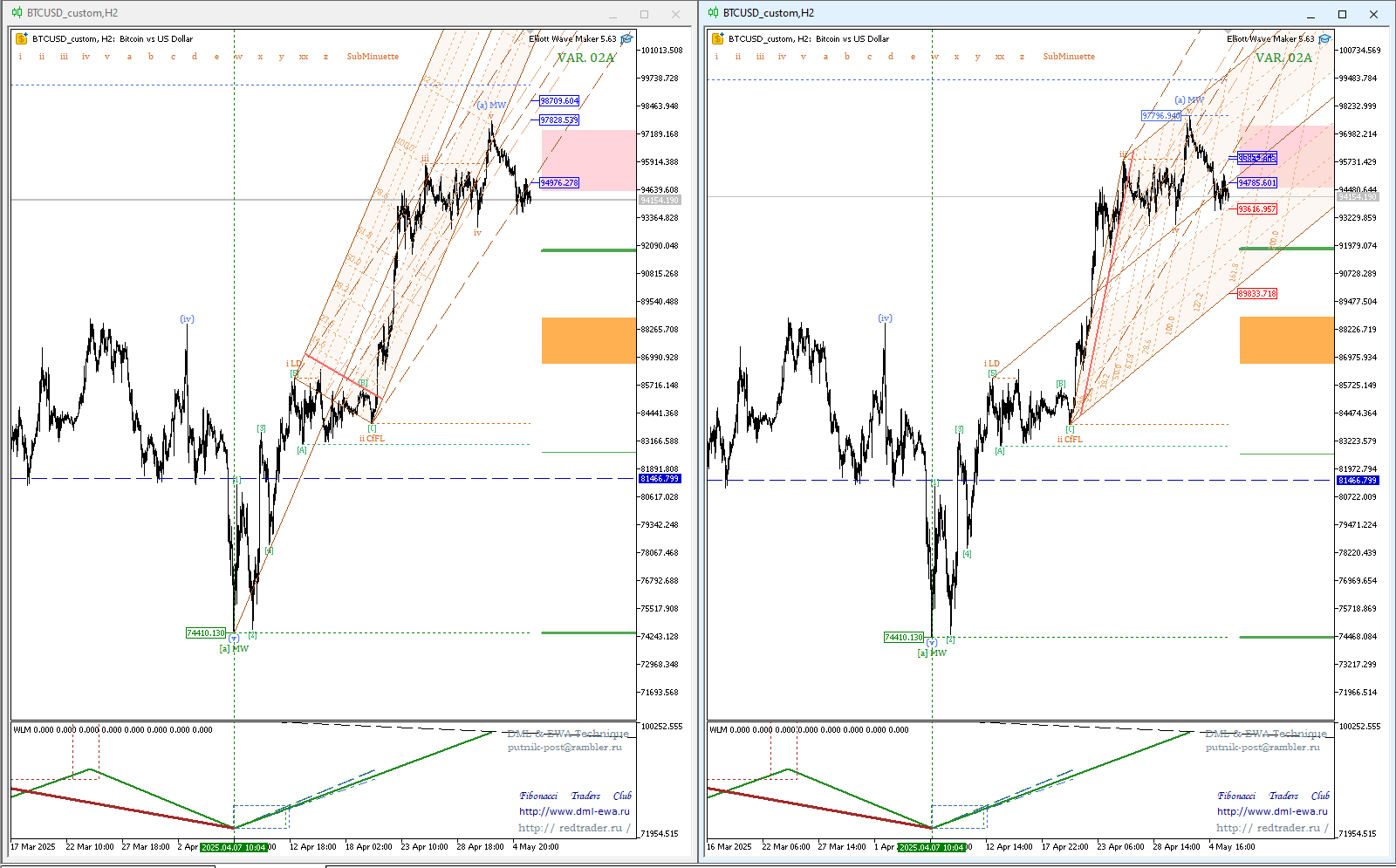

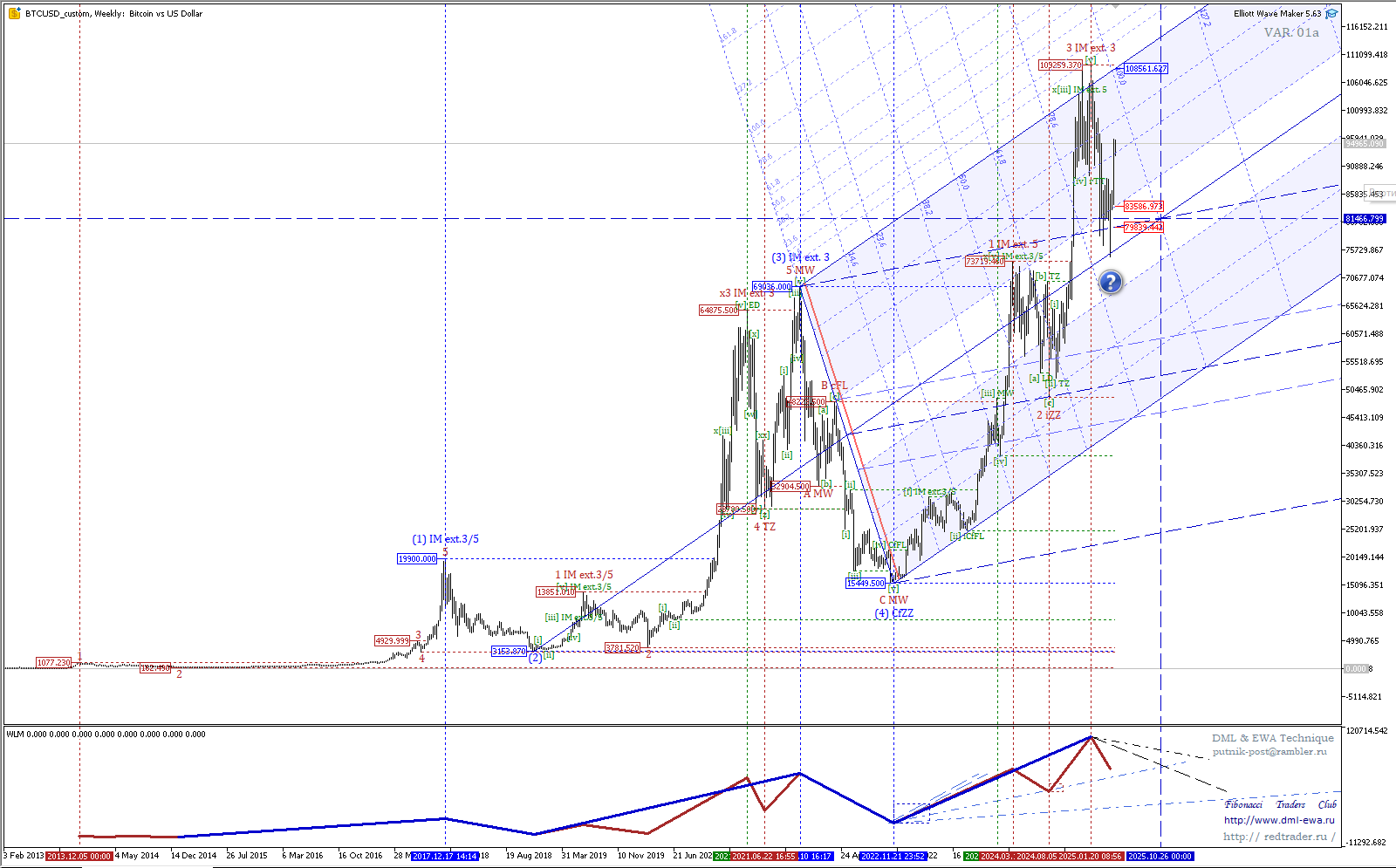

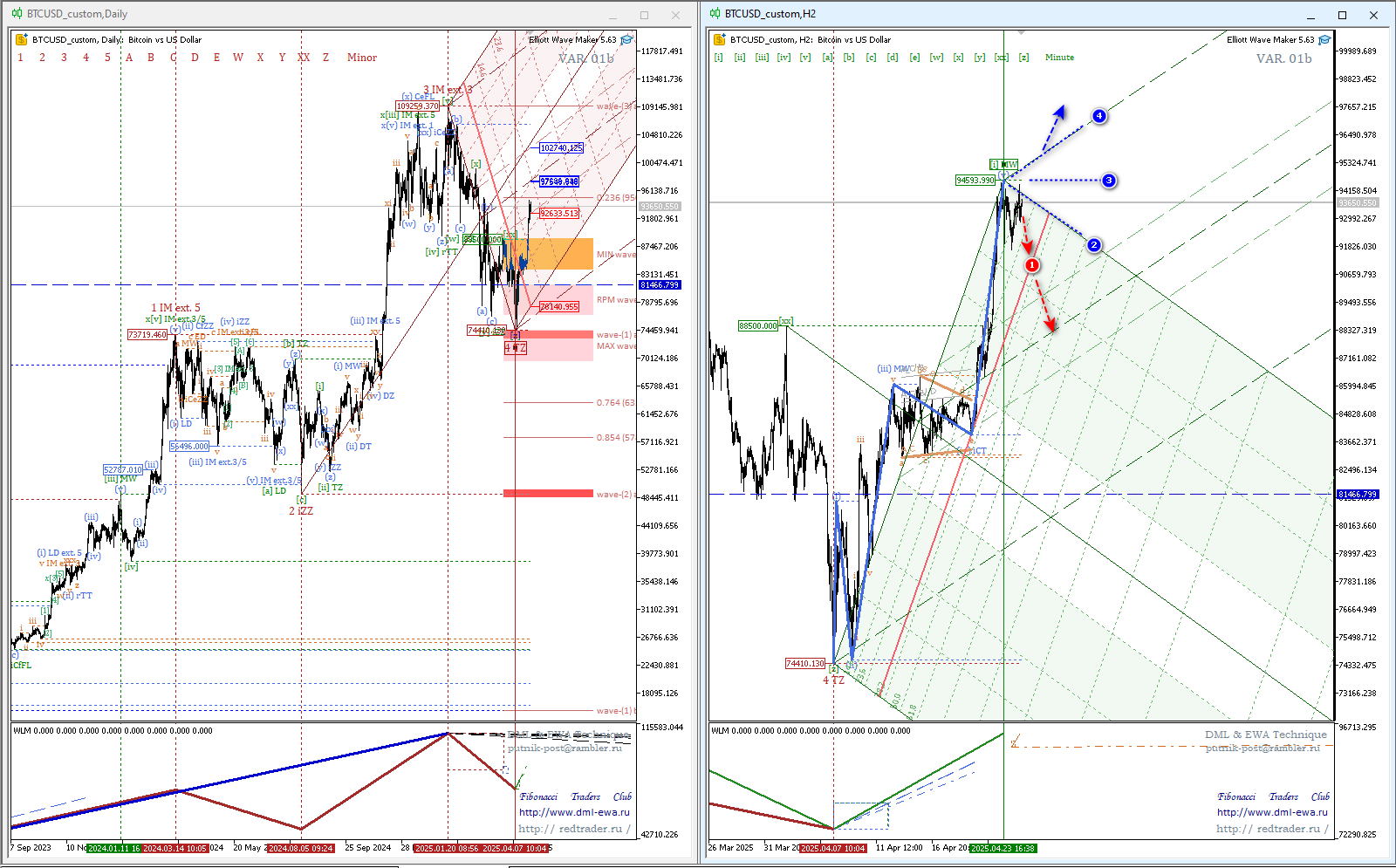

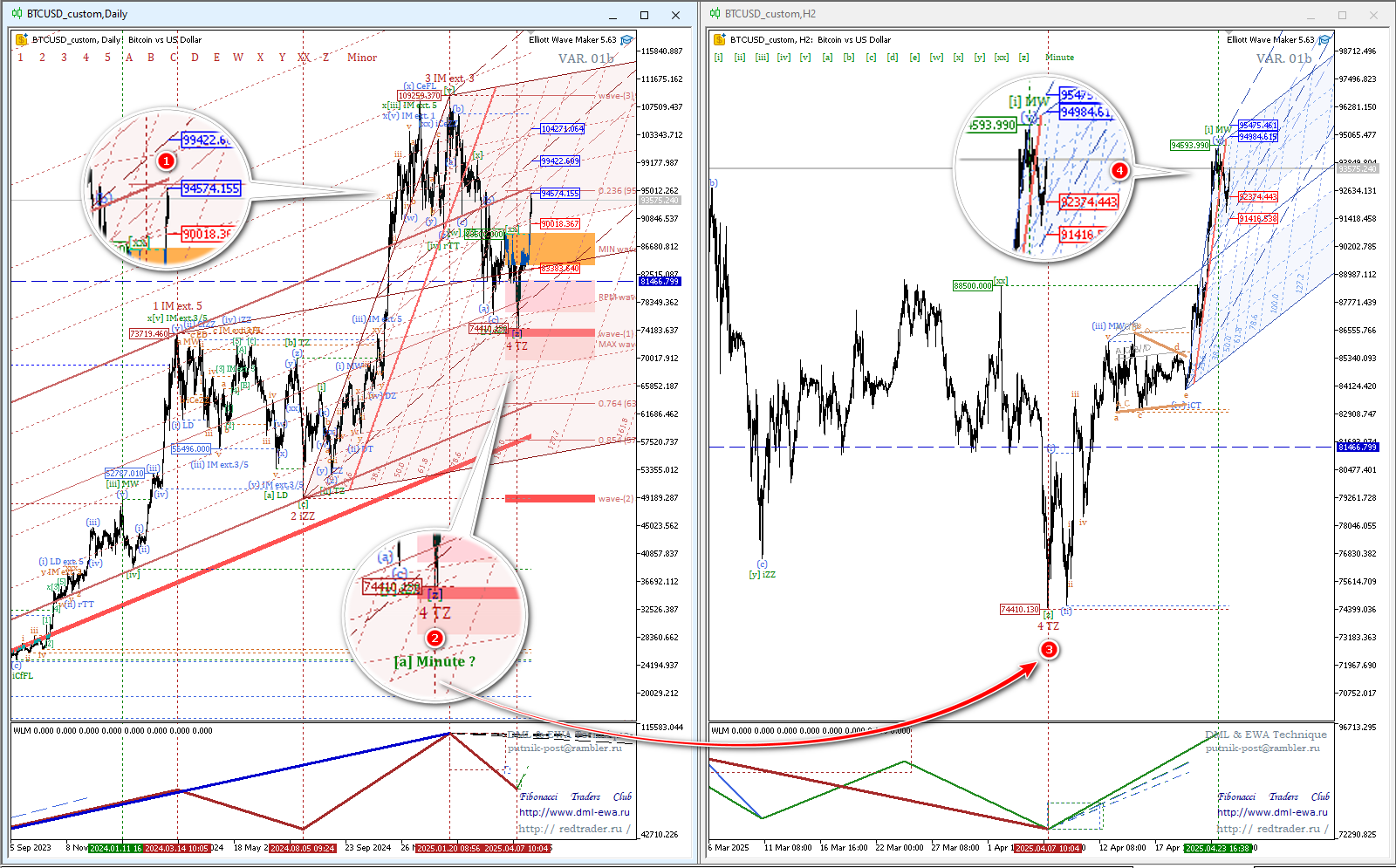

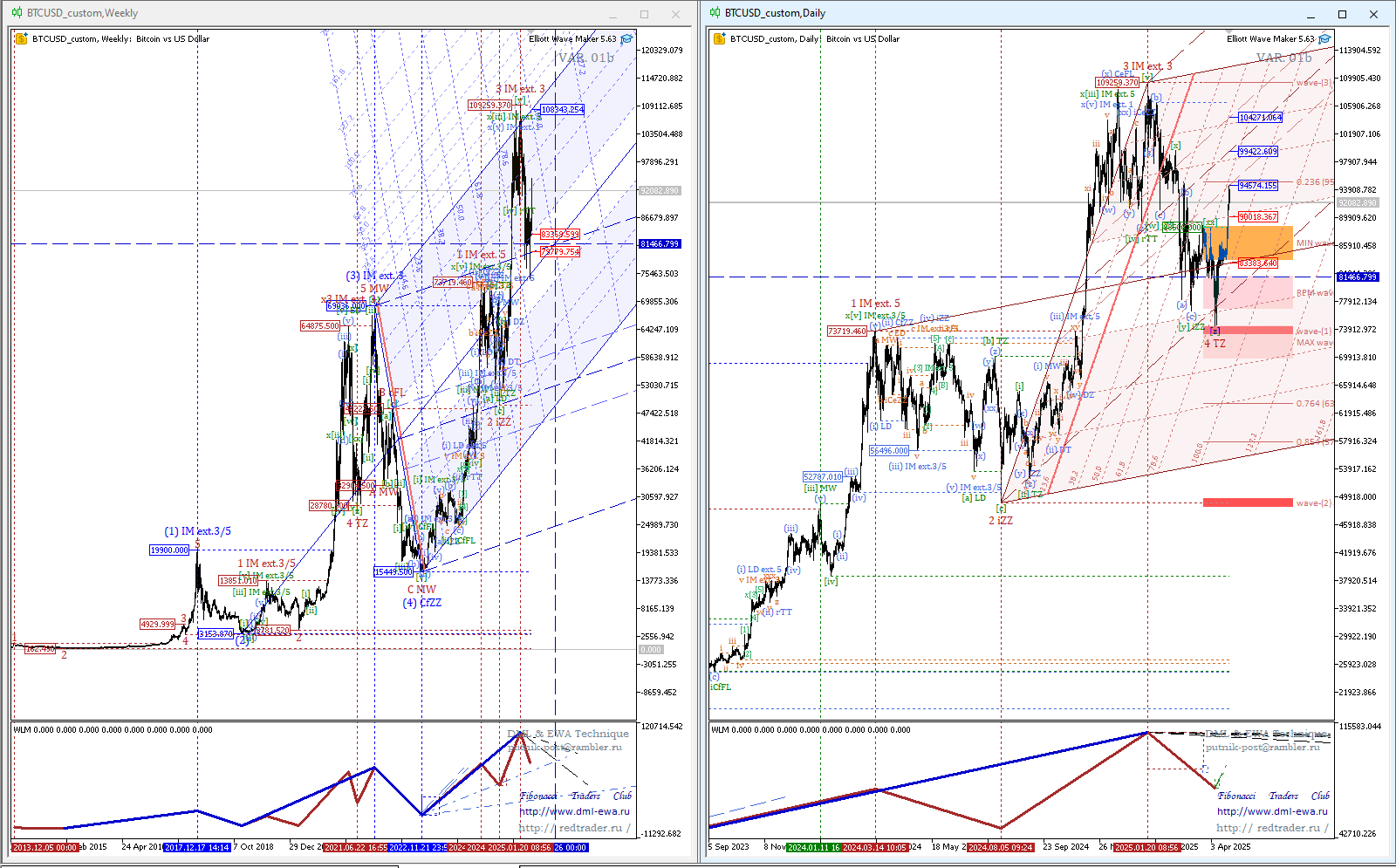

Для начала просто вспомним основной волновой сценарий в паре BTC USD.

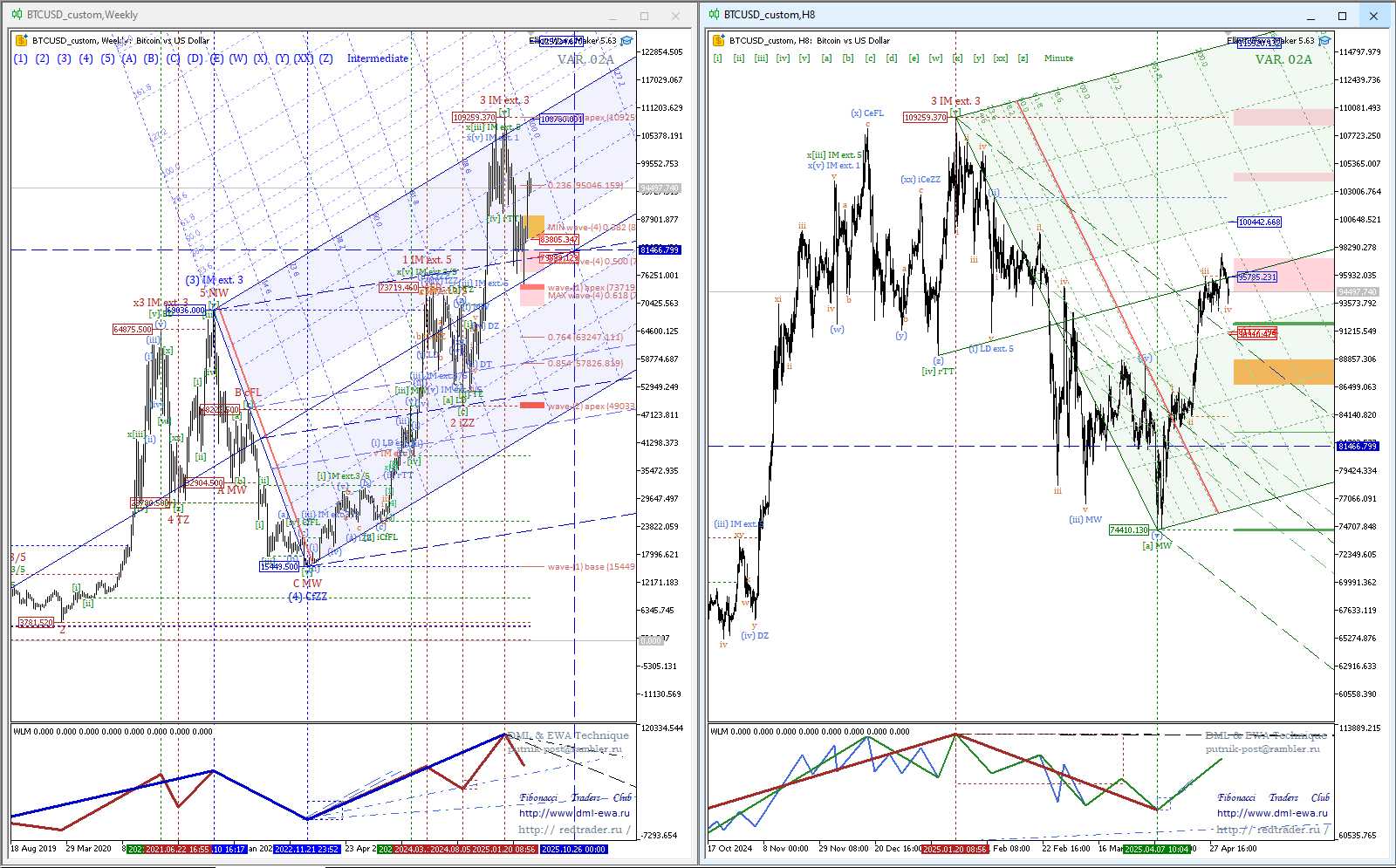

От зоны сопротивления обозначенной конечной сигнальной линией вил Эндрюса старшего волнового уровня Intermediate сформирован откат, завершившийся на медиане данных вил.

С учетом того, что вилы построены от разворотных точек ценового движения сформированных 15.12.2018 — 10.112021 — 21.11.2022, а отрабатывают их инструменты до сих пор — до 2025 года и будут работать и далее…

То вопросов к расчету целей по DML&EWA Technique возникать не должно.

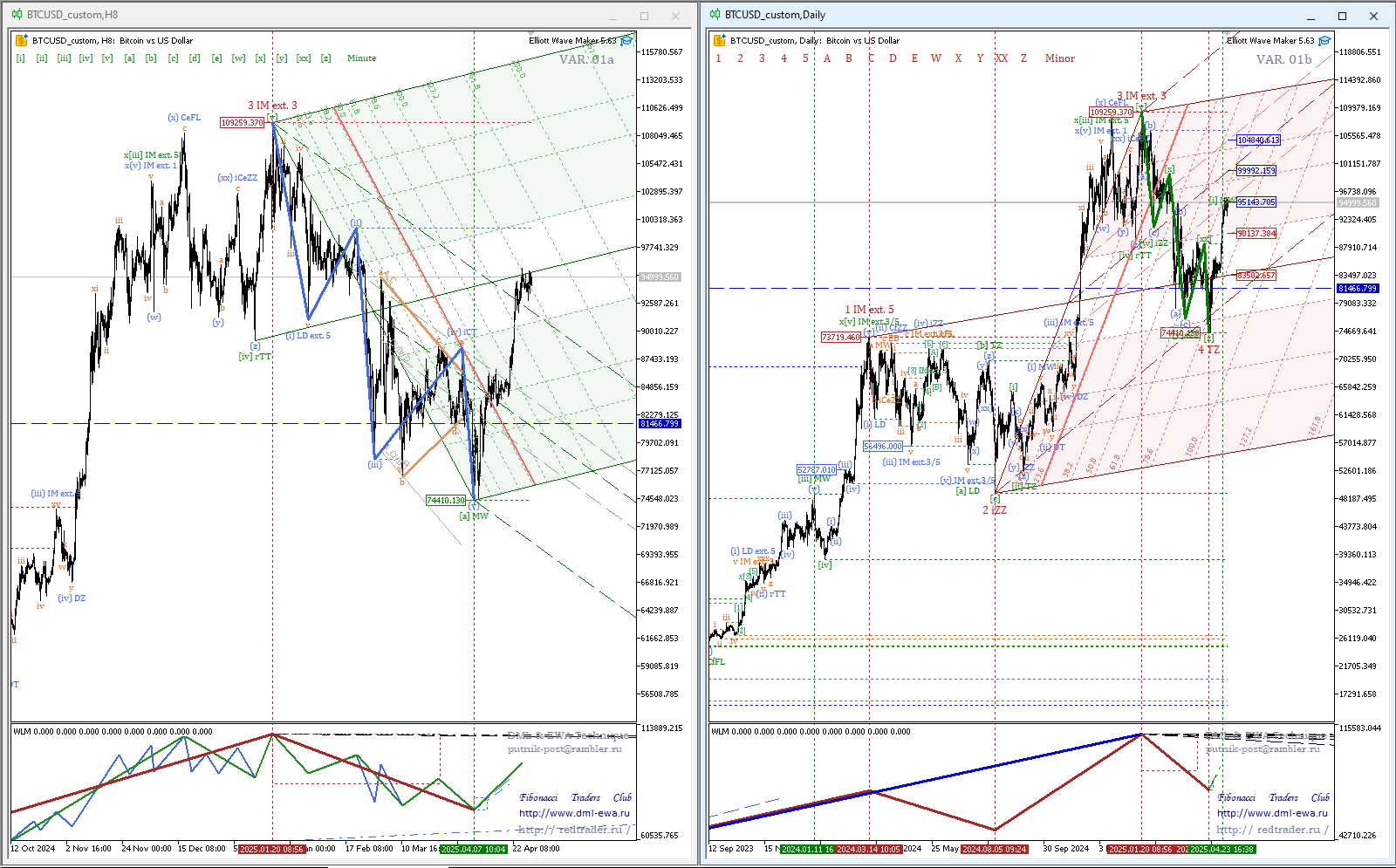

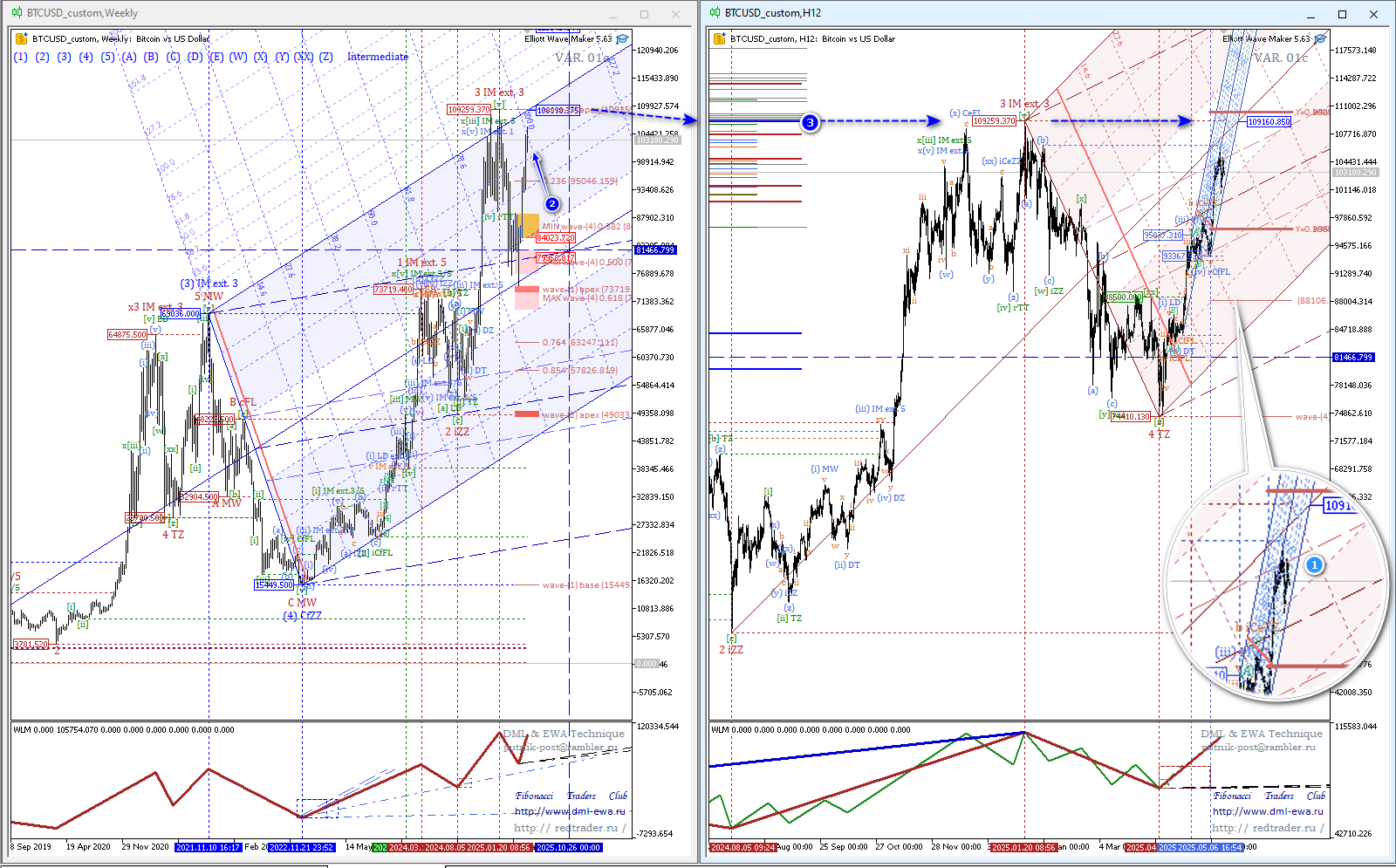

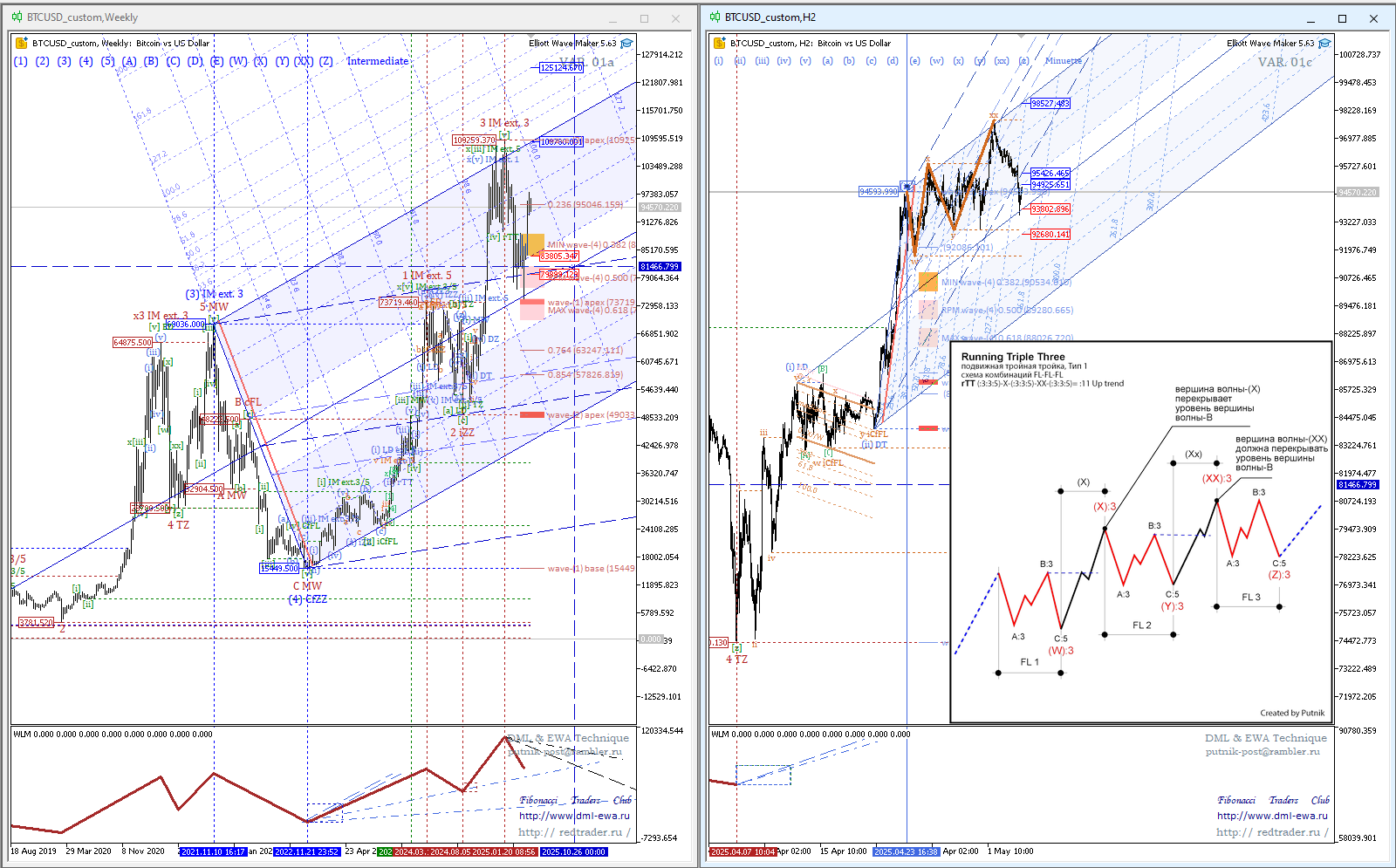

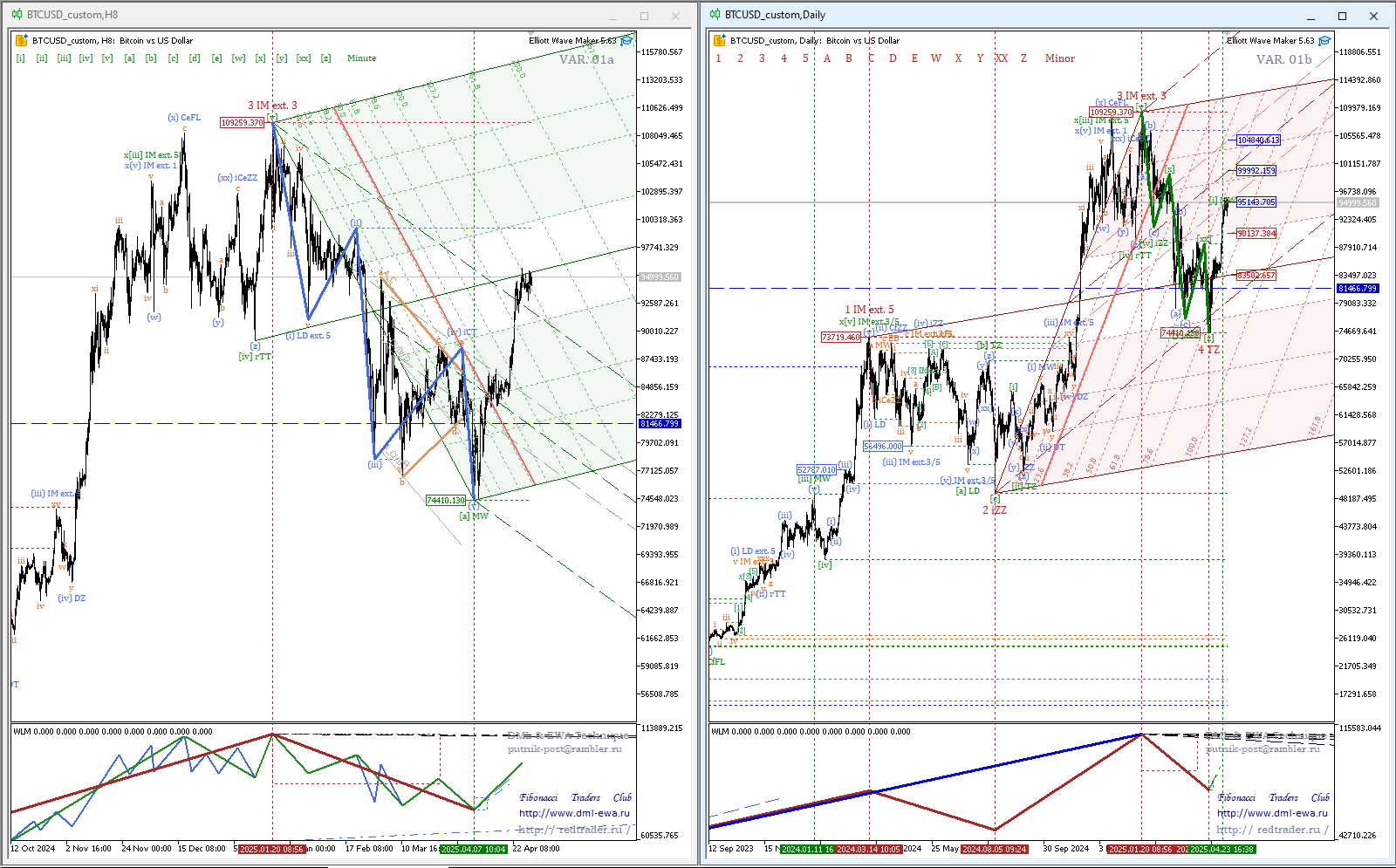

Если этот же график рассматривать с точки зрения классического волнового анализа, то сразу возникает вопрос:

какая волна сформирована на откате?

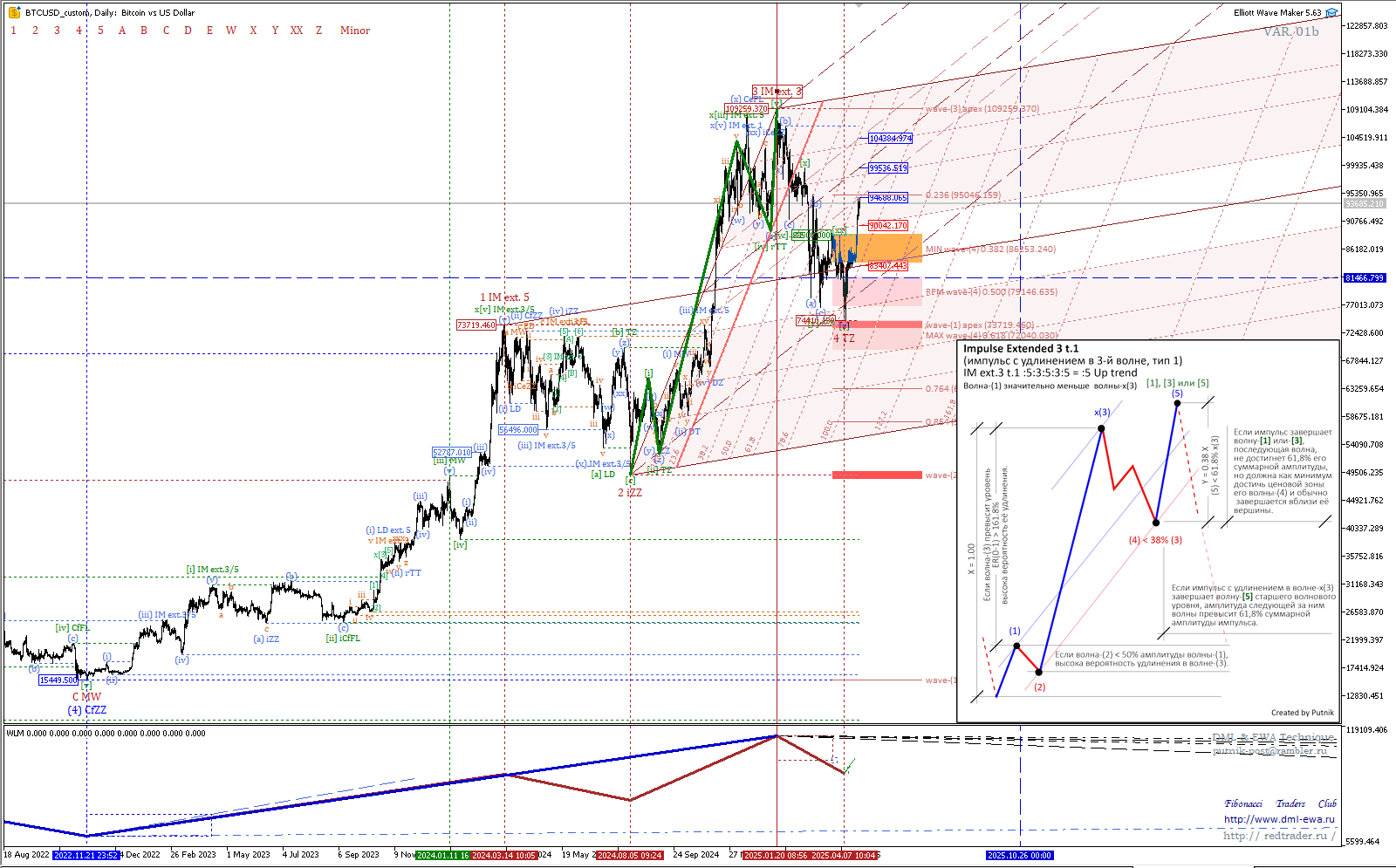

Если формируемую волну принять за как 4 Minor, то по правилу чередования волн коррекции всё совпадает:

- Волна-2 Minor — протяженная коррекция.

- Волна-4 Minor — глубокая коррекция, с откатом почти в 61.8% амплитуды волны-3.

Вроде вопросов нет.

НО, длительность развития коррекции в данном случае слишком слишком мала по отношению к предшествующей восходящей волне.

Вот и первые сомнения! Может быть волна-4 Minor сформирована, а может быть только формируется.

Одни трейдеры посчитают так, а другие иначе.

Рассмотрим оба варианта.

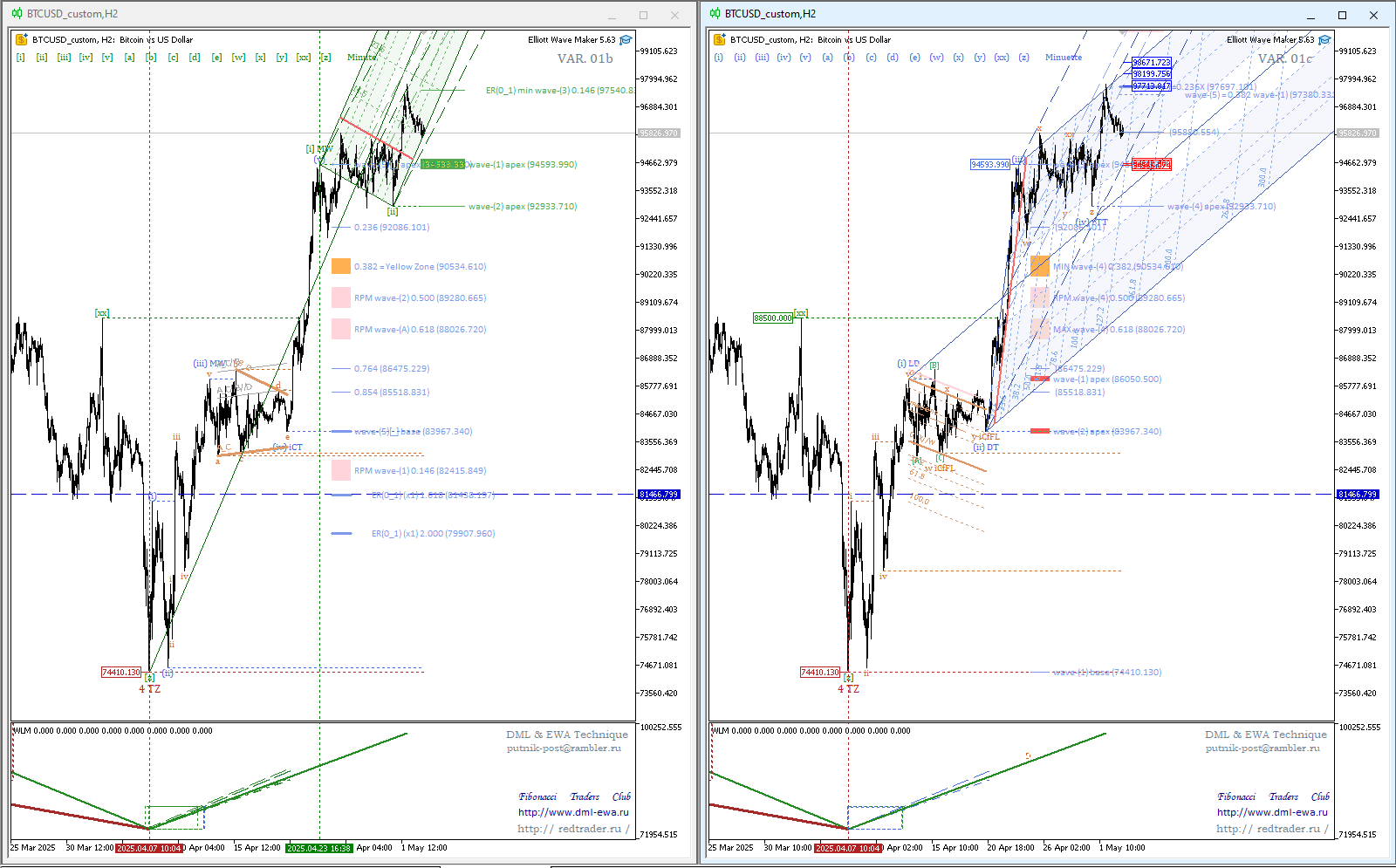

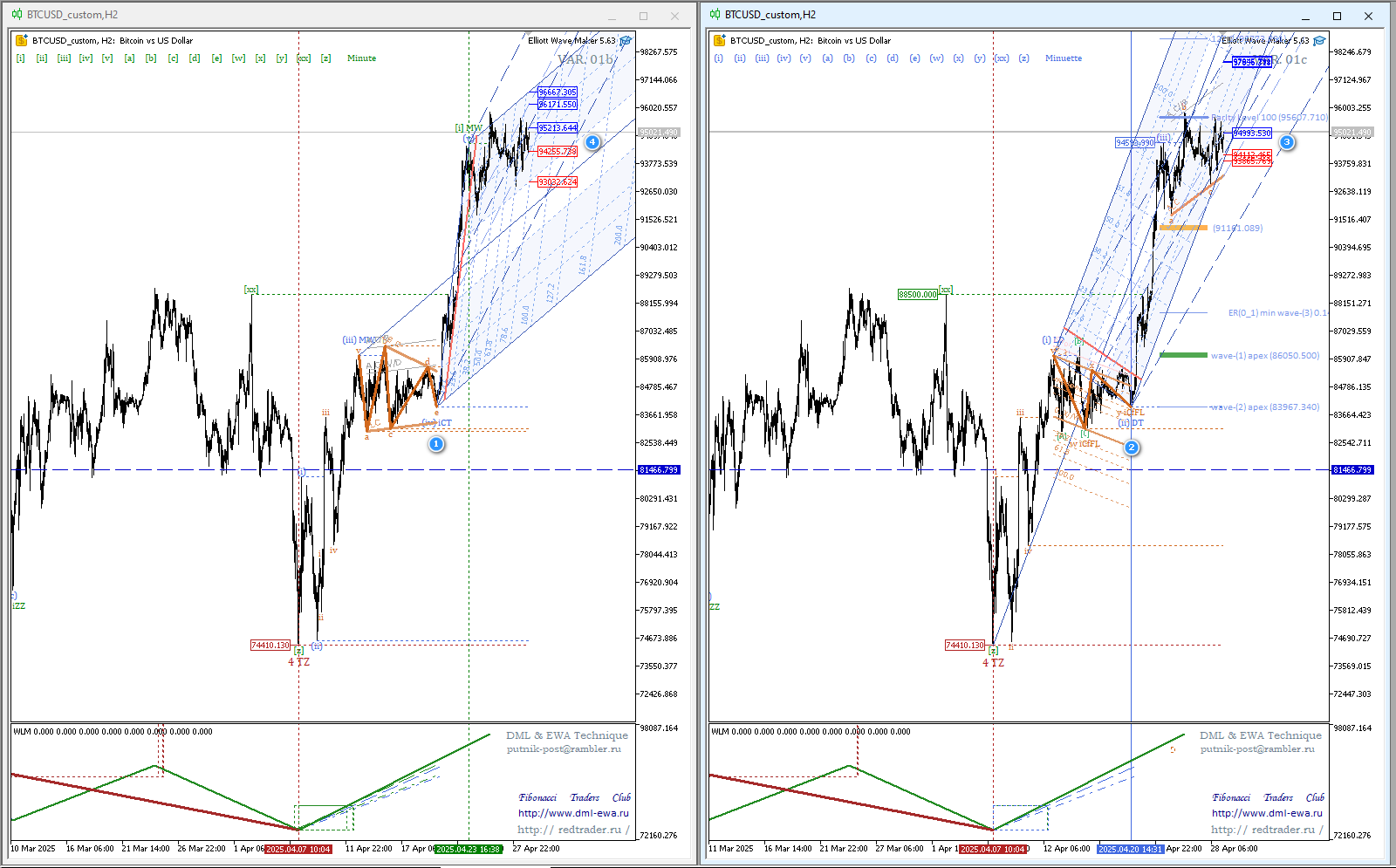

- На графике слева сформирована волна-[a] Minute от волны-4 Minor.

- На графике справа сформирована волна-4 Minor.

Кто прав — можно спорить до посинения. Рассудит только время.

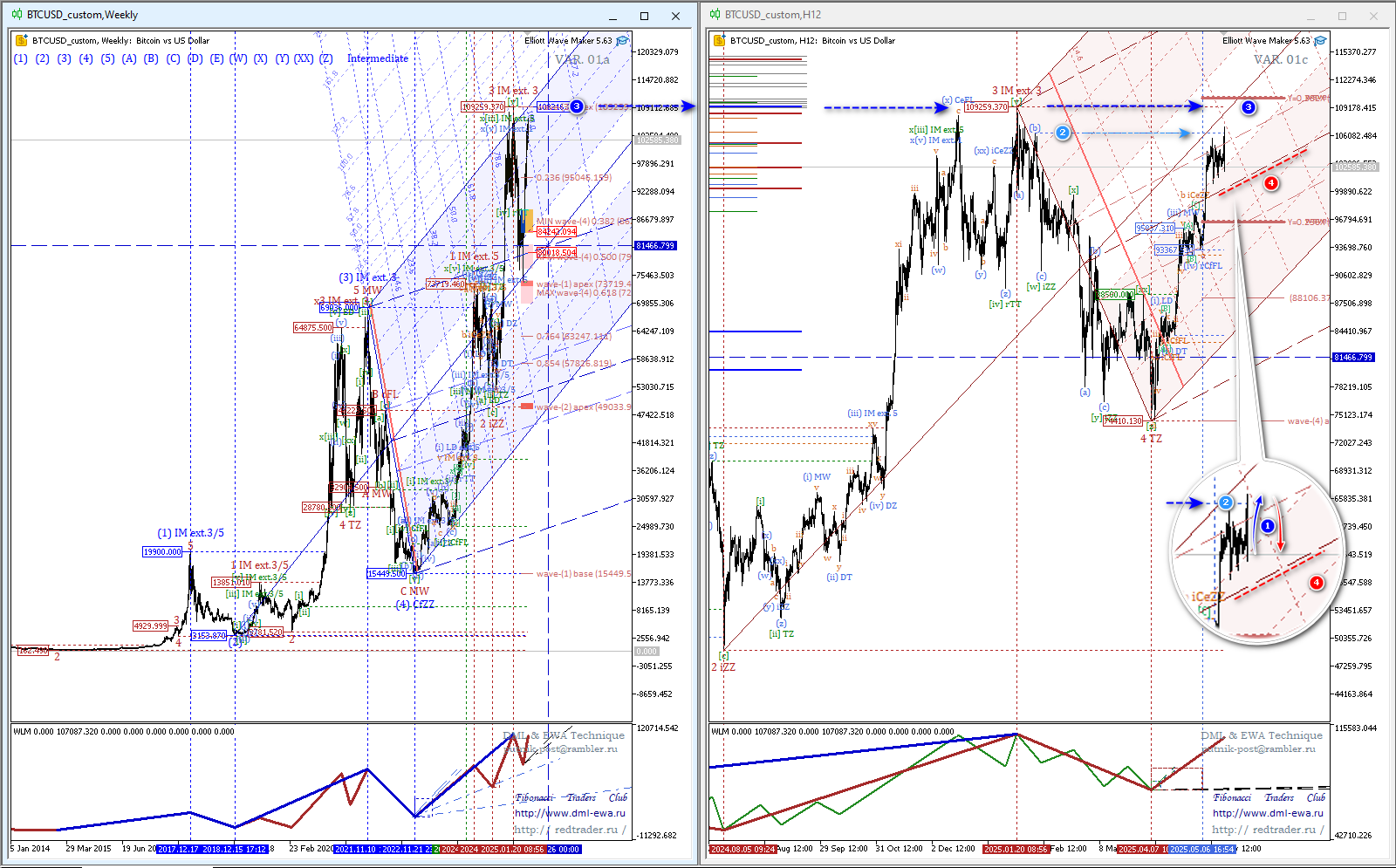

Однако если от сформированных вершин построить вилы Эндрюса по DML&EWA Technique, то спорить не надо.

Целевые зоны выявлены в обоих вариантах разметки.

Этапы формирования структуры ценового движения «определены» заранее.

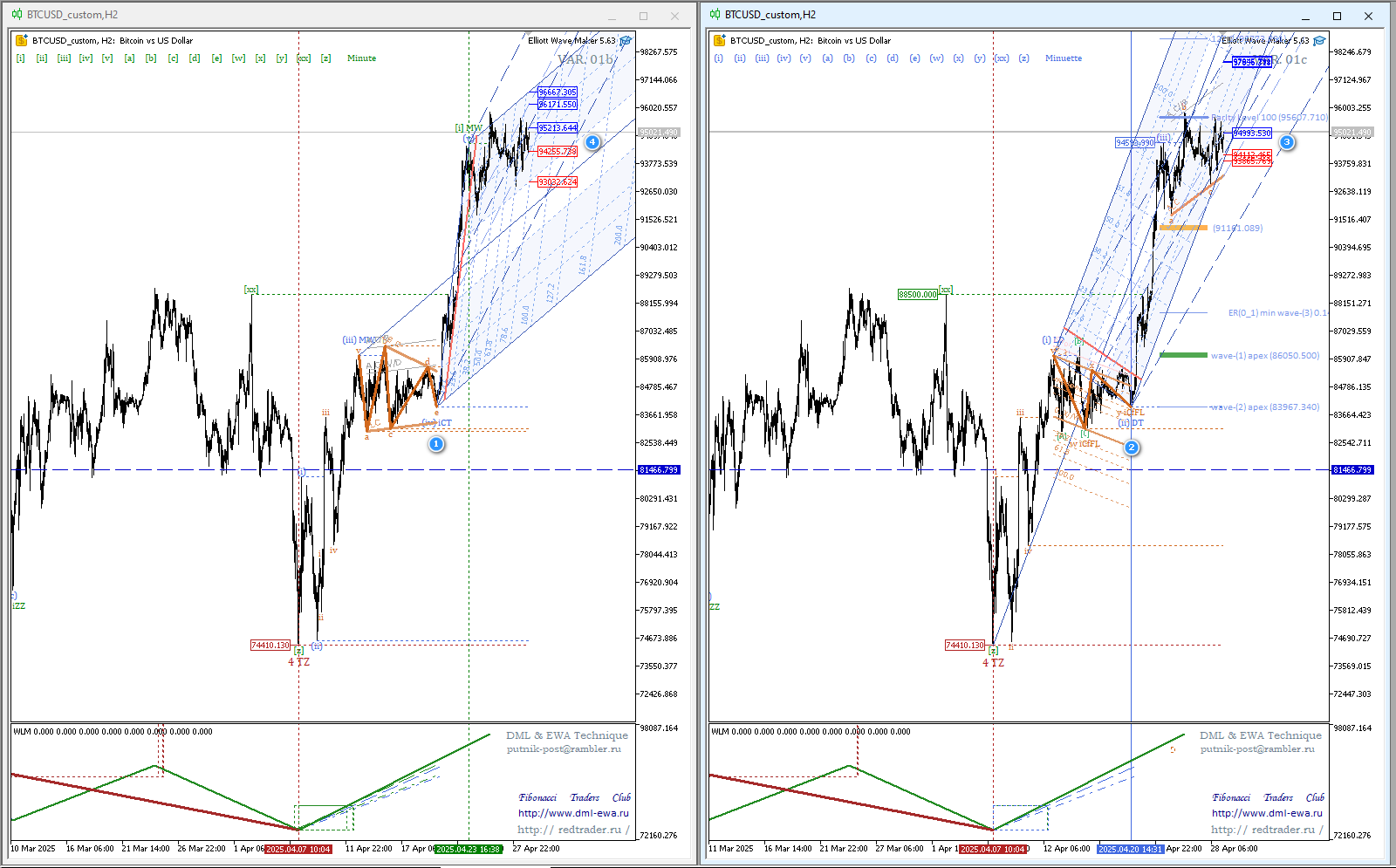

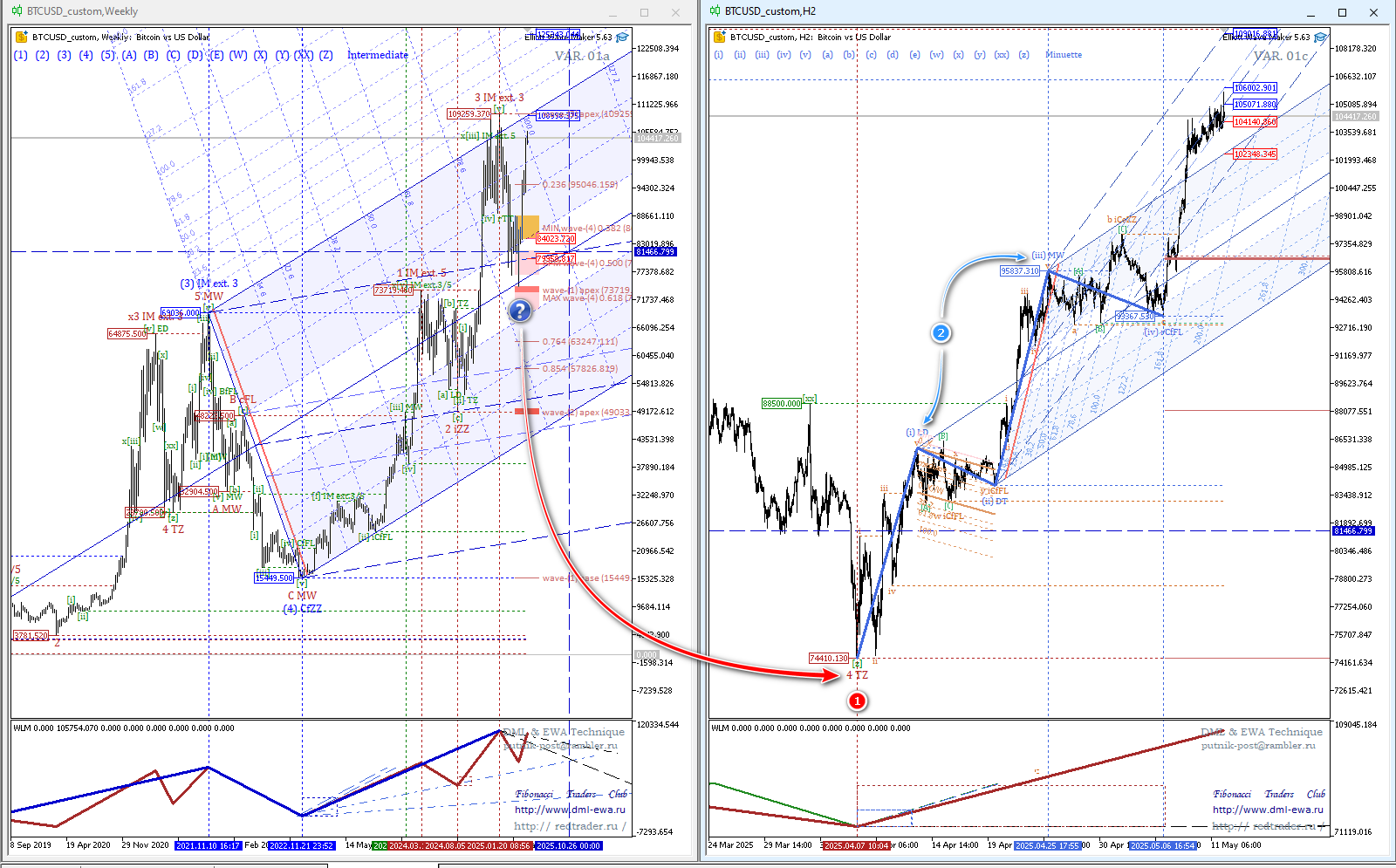

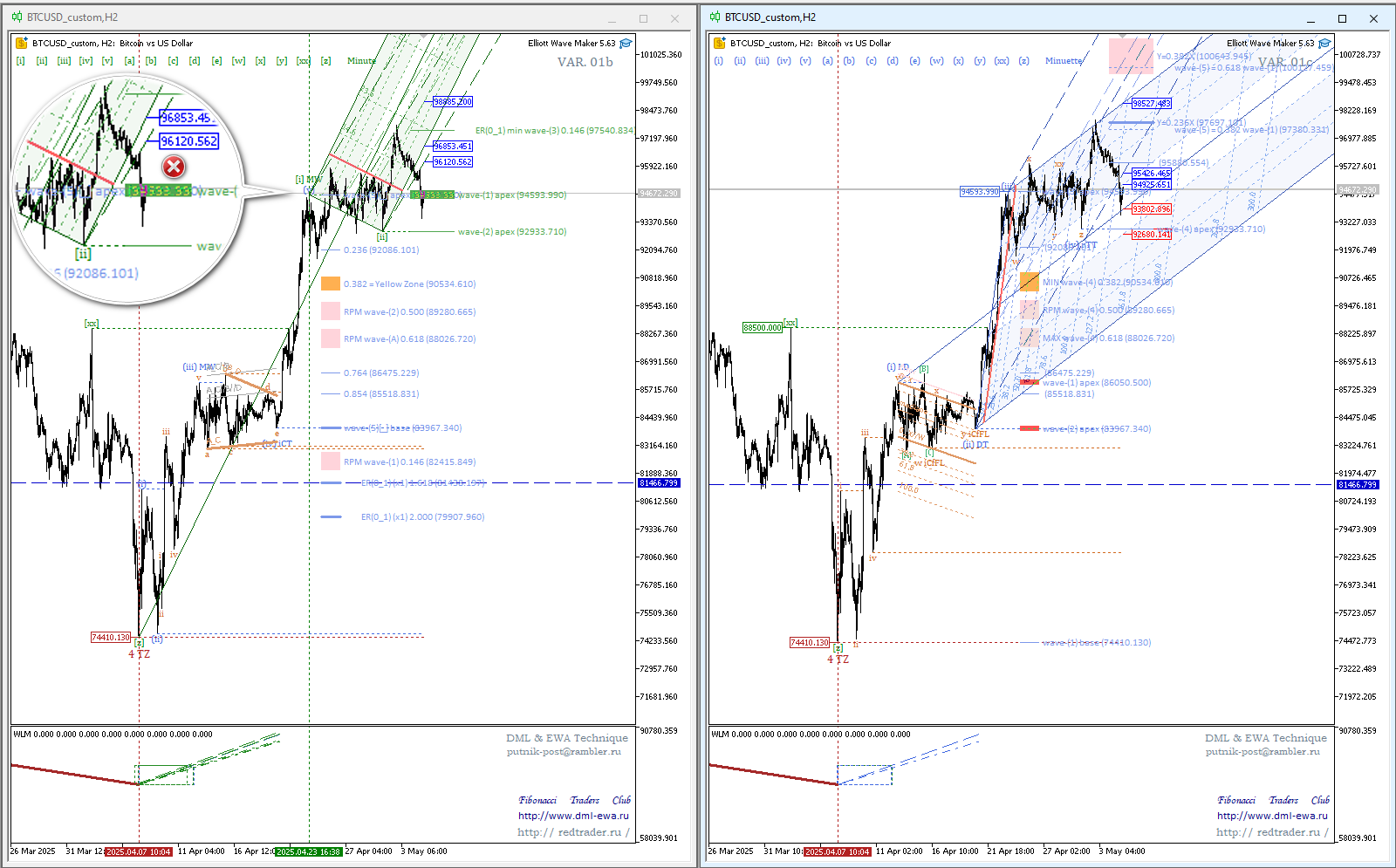

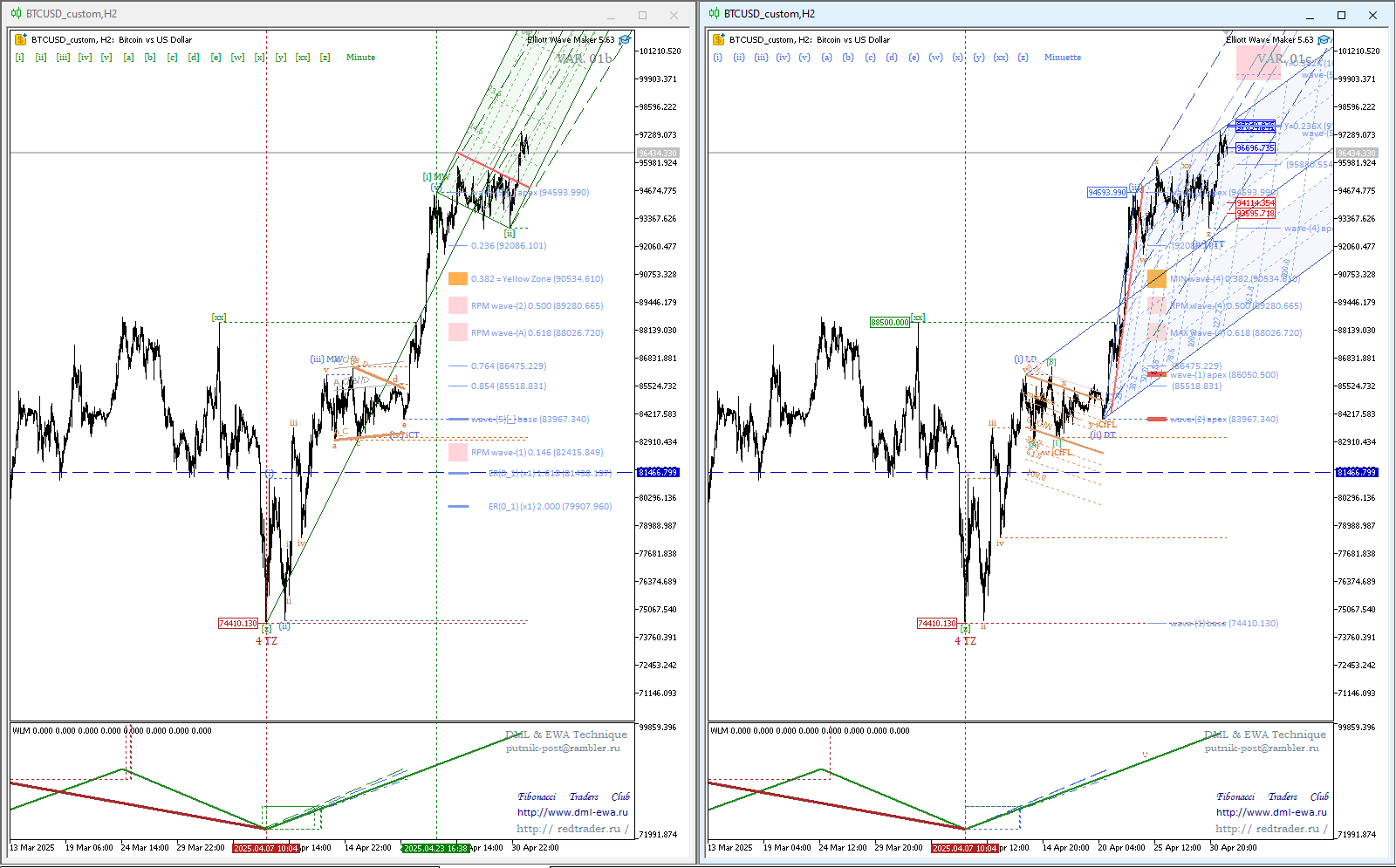

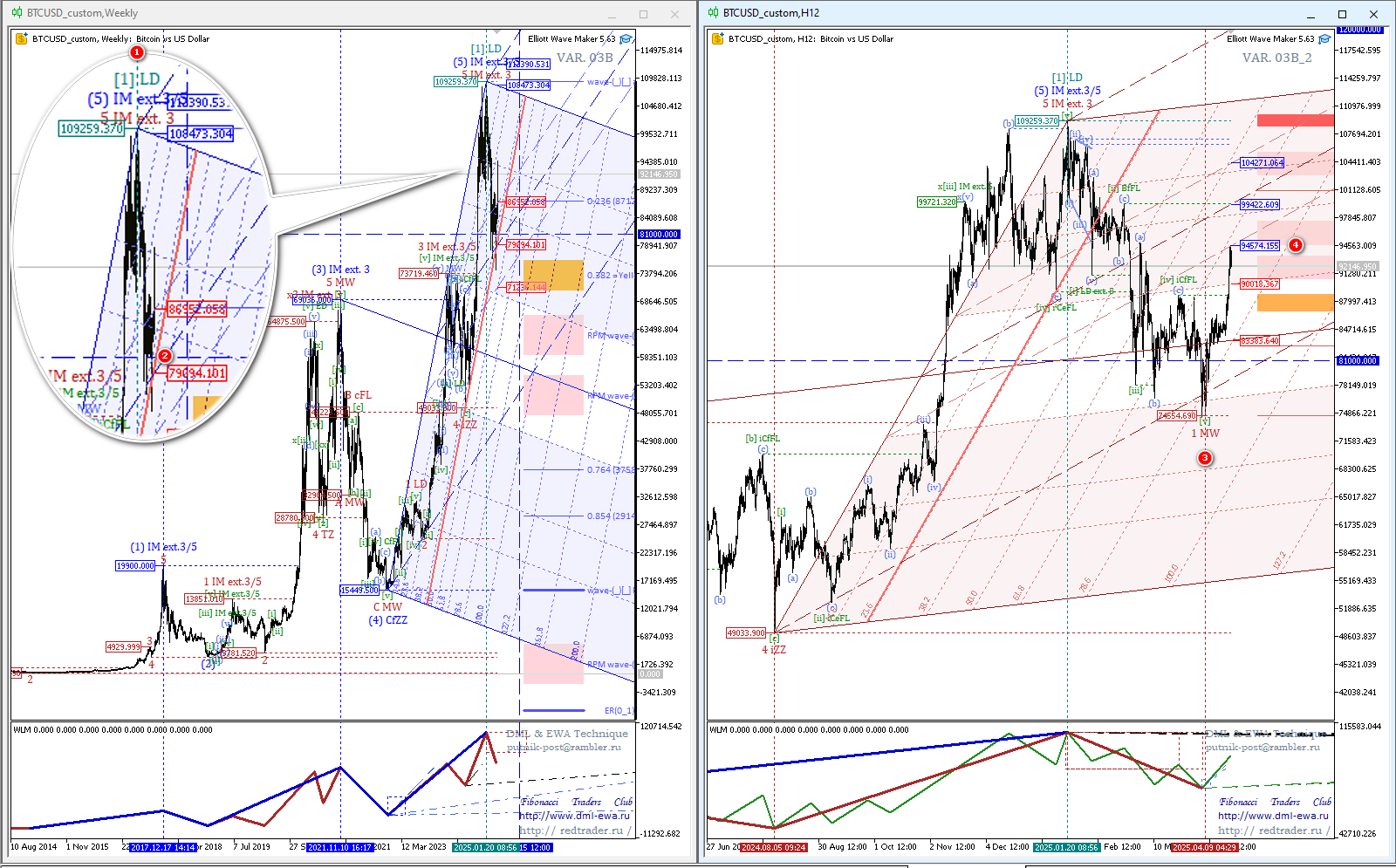

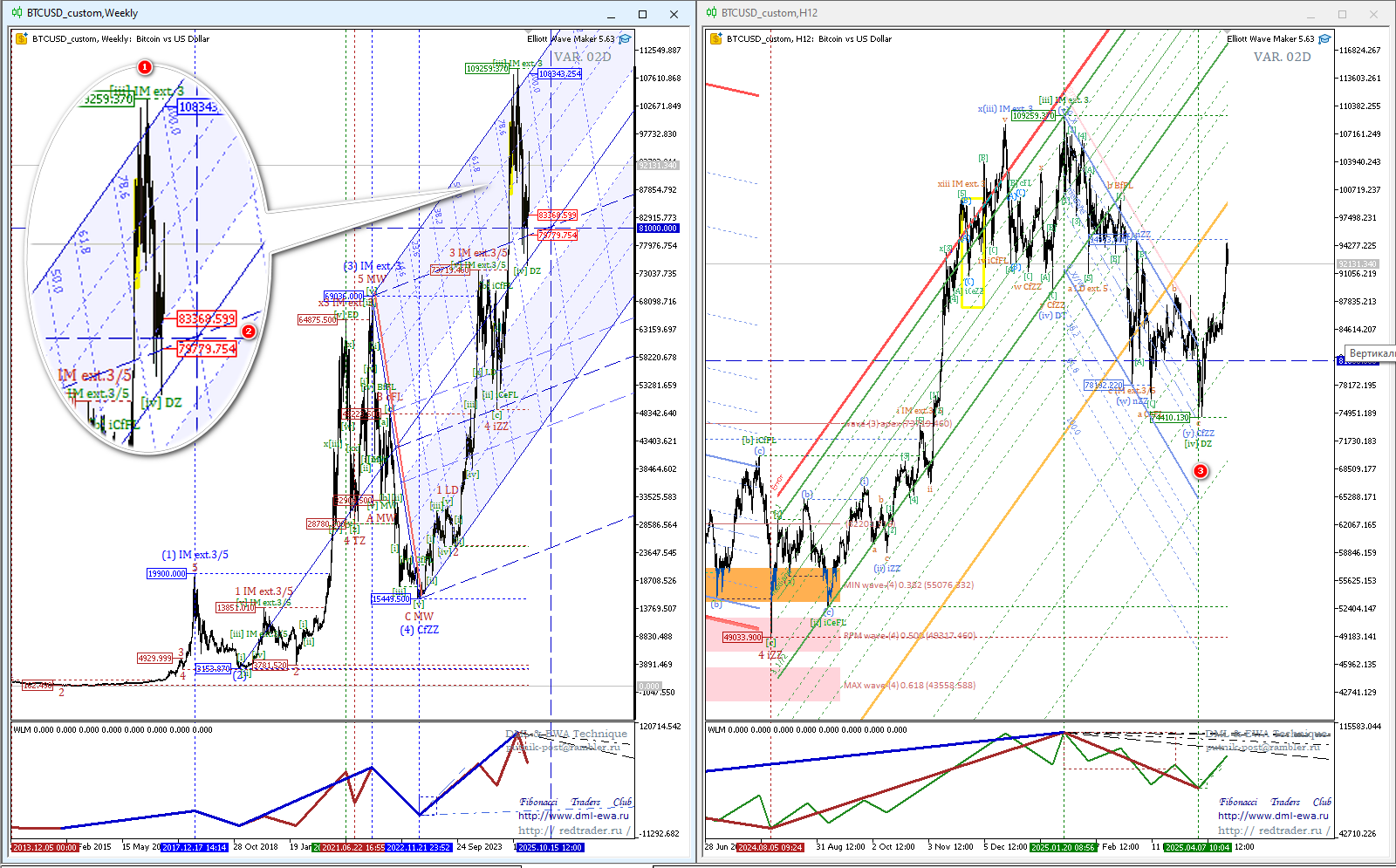

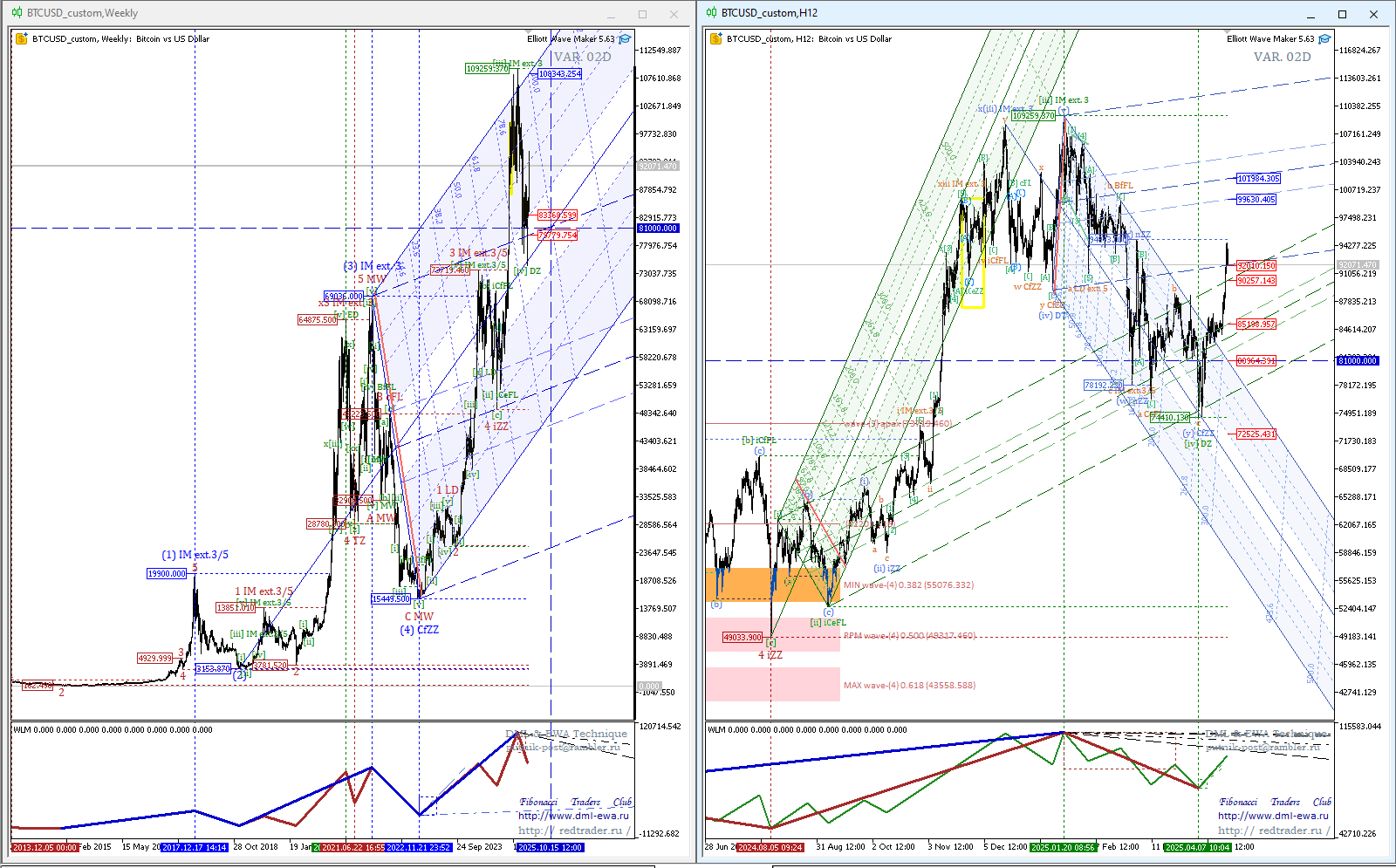

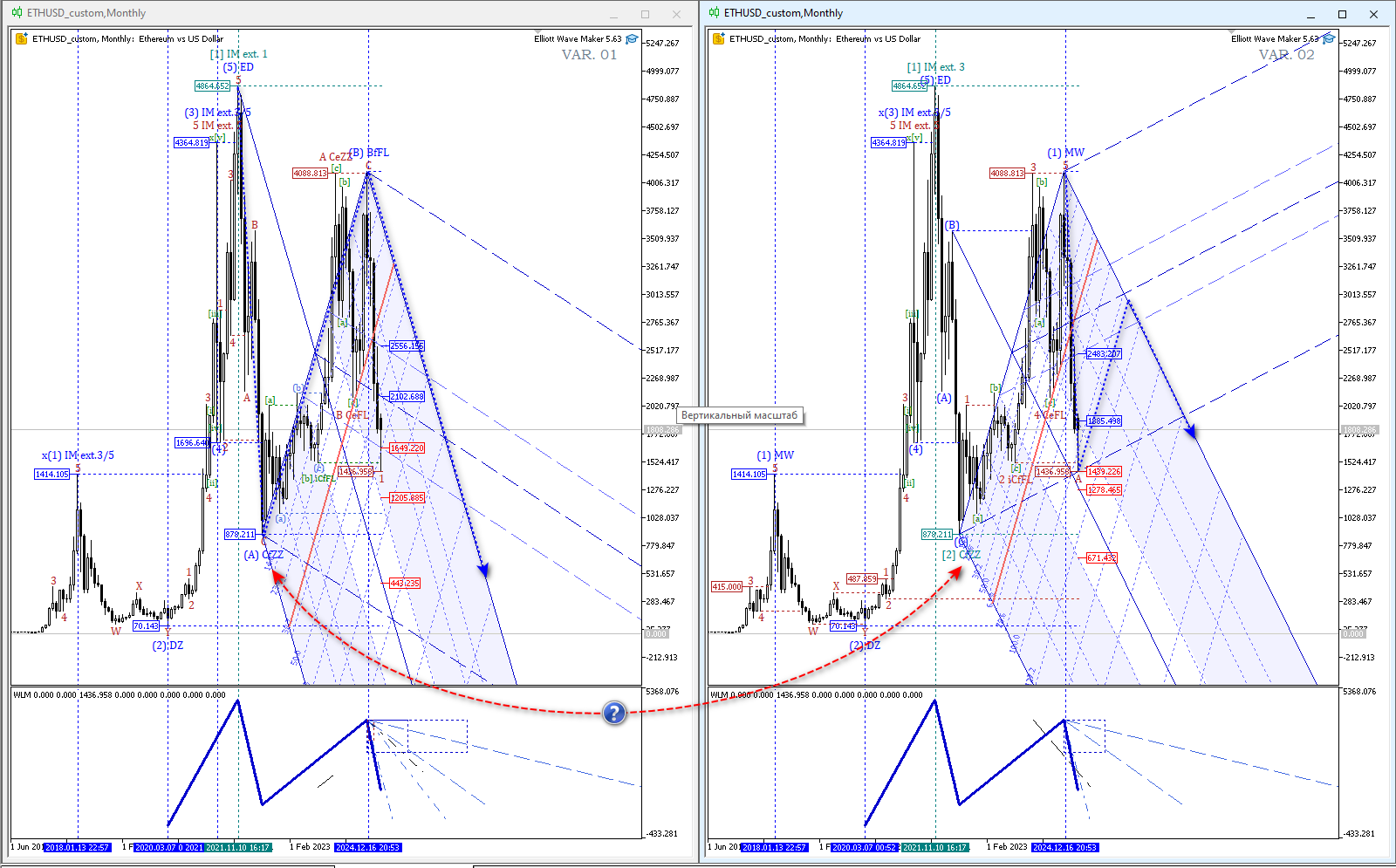

Идём далее, в вновь вопрос: какая из разметок верна?

- В волне-(iv) Minuette сформирован горизонтальный треугольник со сходящимися образующими (график слева).

- В волне-(ii) Minuette сформирована двойной зигзаг как протяженная коррекция (график справа).

- Но следующая коррекция также формируется как протяженная — к разметке возникает вопрос.

- В варианте разметке на графике слева также формируются две протяженные коррекции, но относятся они к разным волновым уровням.

Вопросов к разметке меньше.

Но если не вникать в такие детали, какую из разметок принять за правильную?

Мнения трейдеров однозначно разойдутся.

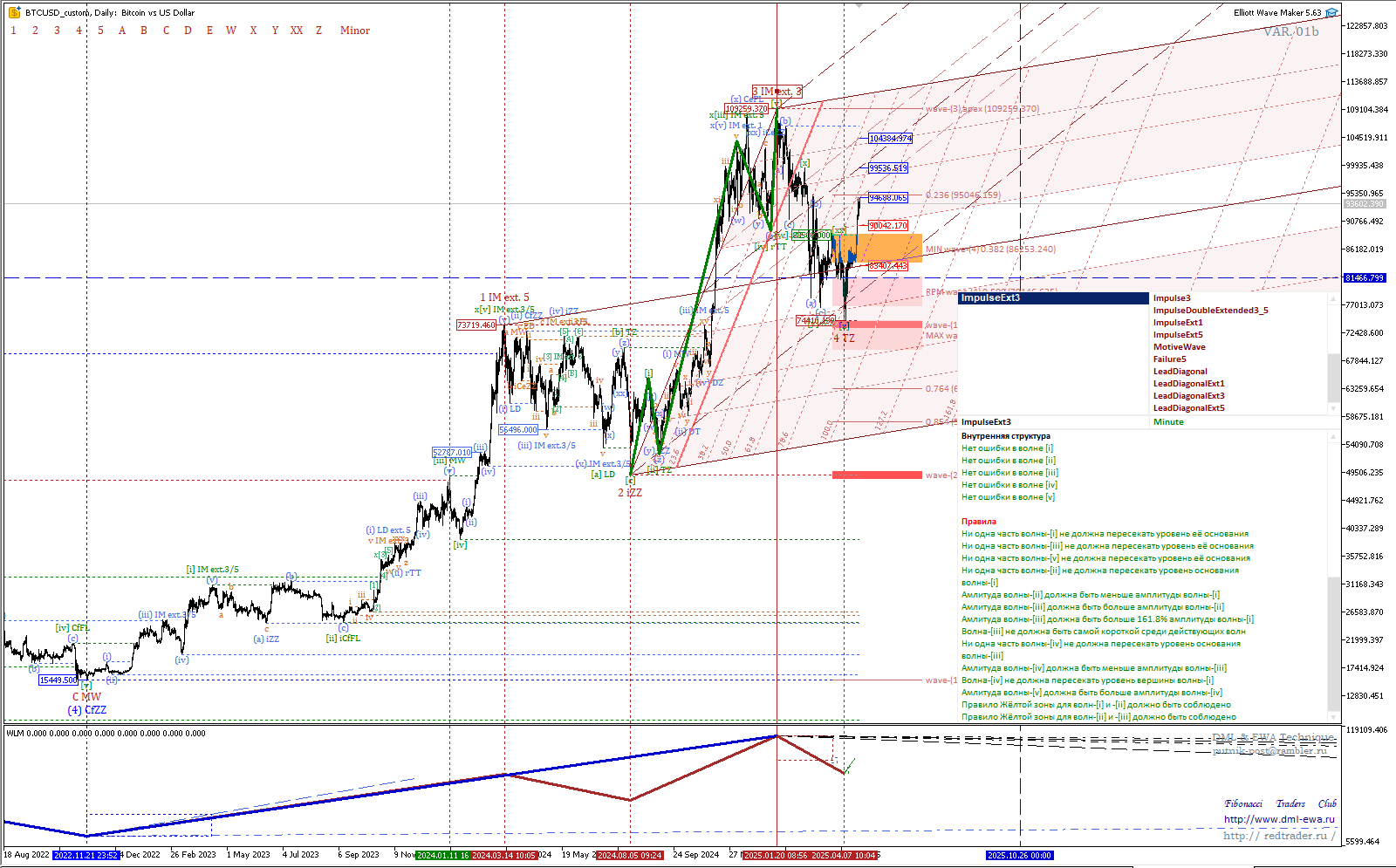

Однако по DML&EWA Technique построение вил в обоих вариантах определяет целевые зоны коррекции. Вопросов не возникает!

Разметку в таком случае рассматриваю как «эскиз», набросок, который корректируется по завершении формирования волны полного цикла.

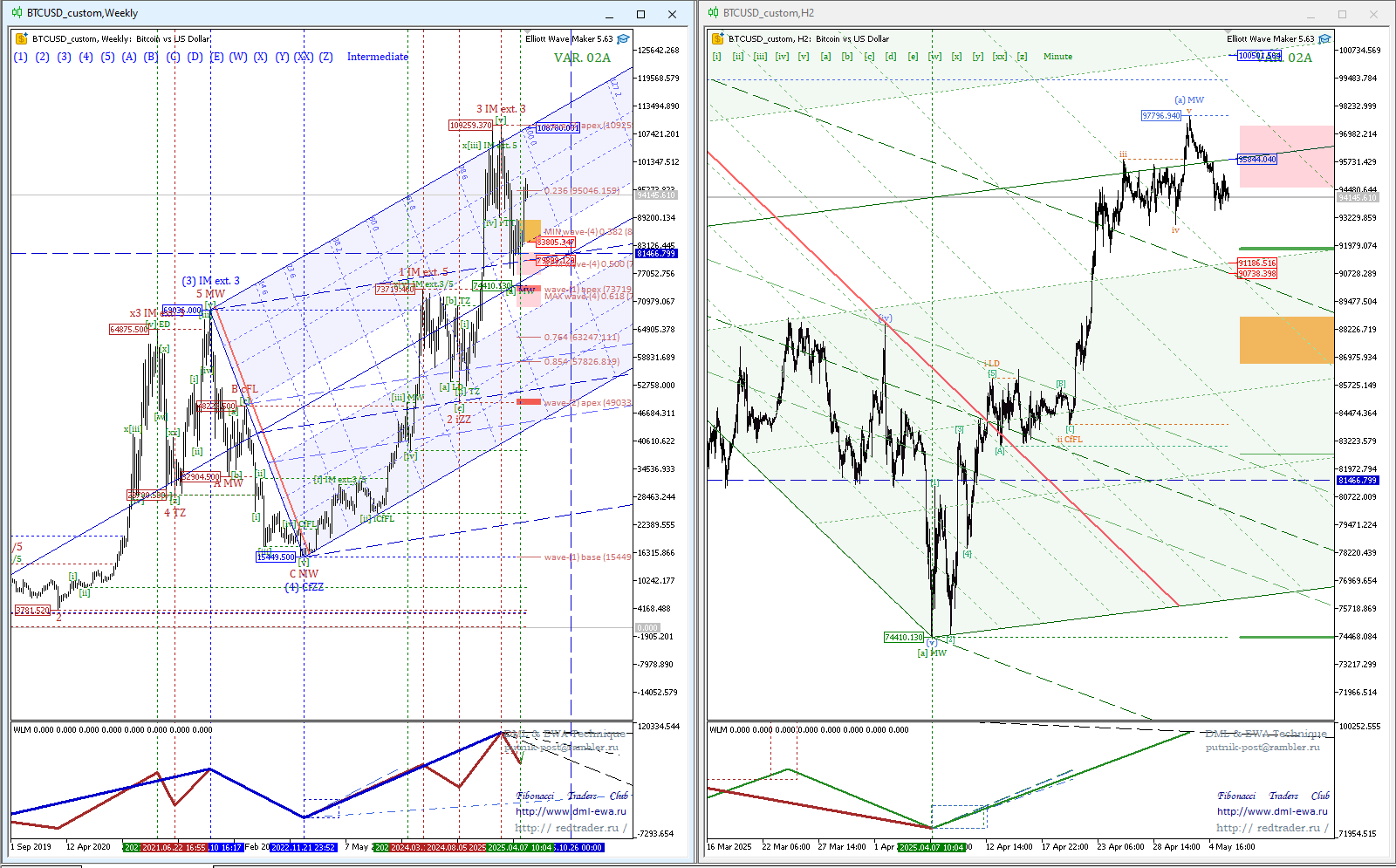

Последние коментарии